2016 год многие восприняли как год выхода из кризиса. Ну и что, что в ближайшем будущем рынок ещё не вернётся к прежним, двузначным темпам роста? Ведь и за эту умеренную уверенность фарме пришлось побороться сильнодействующими средствами.

В 2017–2020 гг. рынок, вероятнее всего, будет оставаться под давлением негативных факторов. Для розницы прогноз наиболее благоприятный, проблемы у наиболее дорогих препаратов и общее снижение темпов роста являются основным сценарием, предупреждает генеральный менеджер QuintilesIMS Россия и СНГ Николай Демидов.

Под знаком плюс

Прибавить, усилить, приумножить – эта тенденция проявилась не только в потреблении. По этому показателю прошлый год вернул лекарственный рынок на уровень 2014‑го. Она стала главным лозунгом фармацевтического брендинга.

Одним из основных способов развить бренд на рынке, а заодно продлить его жизнь и противодействовать конкурентам стало расширение линейки за счёт вывода новых торговых марок, имеющих отличное от основного продукта позиционирование. В прошлом году 131 из 2151 торговой марки, присутствующих на рынке, имела в своём названии дополнения, как-то: «Нео», «Форте», «Актив»… Словом, сообщали покупателям, что привычные препараты стали более действенными, быстрее решают ту или иную проблему, дольше работают и так далее. А с маркетинговой точки зрения сохраняют старую аудиторию, которая уже стала переключаться на товары-заменители, и вовлекают в потребление новую аудиторию. Самым популярным оказался знак сложения (плюс) – его прибавили к своим брендам 60 препаратов. Вторым по распространённости – слово, хорошо знакомое всем, кто когда-либо играл на музыкальных инструментах.

«Когда старый вариант дошёл до высокого уровня – и даже с учётом рекламы ему не хватает энергии, чтобы расти дальше, на помощь приходит вариант «форте». Он позволяет продлить жизненный цикл препарата, «достроить мостик» и компенсировать потерю доли рынка у основной торговой марки», – поясняет Николай Демидов.

Так произошло с одним известным пробиотиком. Новый вариант с новым словом на упаковке вырос в продажах на 655%. (Возможно, не последнюю роль сыграл и такой фактор, как упрощённая схема приёма.)

Завоевания рынка пока, конечно, не произошло: препарат-новичок начинал с весьма скромного старта – и в абсолютных цифрах рост в 6,55 раза, как оказалось, был не таким уж внушительным. Однако обновлённое средство смогло занять те самые позиции, которые по сравнению с 2015 годом уступил в аптечных продажах пробиотик под первоначальным наименованием. Этот случай являет собой позитивный пример расширения линейки известного бренда.

Не менее известному хондропротектору выпущенный на рынок новый продукт с приставкой «Адванс» помог лишь замедлить падение продаж. Почти вдвое по сравнению с вариантом номер один, но… Динамика продаж в аптеках всё равно осталась под знаком «минус».

Для большинства амбициозных продуктов основным двигателем продаж остаётся реклама. Но при этом сила рекламного воздействия не всегда пропорциональна полученному эффекту. Бывают и курьёзные случаи: гепатопротектор, популярный многие годы, вдруг теряет в спросе, как только уменьшаются объёмы рекламы. А хорошо знакомое пациенту обезболивающее спрашивают по-прежнему – даже при сокращении рекламной активности.

Инвестировать, инвестировать… Ещё раз инвестировать?

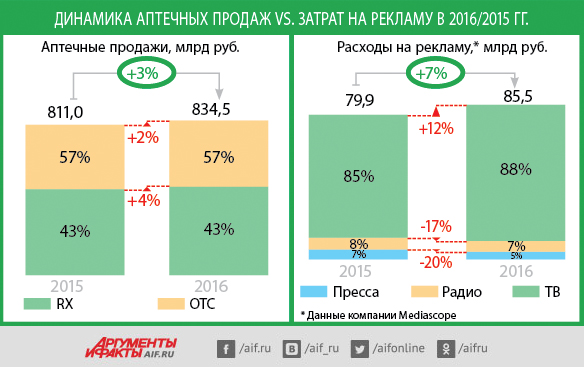

Вложения в классическую рекламу в 2016 году стремительно взлетели и как минимум в два с половиной раза опередили рост аптечных продаж по значению прироста в процентах. Затраты на рекламу некоторых препаратов в прошлом году выросли на 200, 300, 600%… Однако результат в ряде случаев был весьма скромным, а то и вовсе отрицательным. Причём сокращение рекламных бюджетов демонстрировали в основном успешные бренды-лидеры в своих категориях. Немудрено, что и в продажах они заметно просели – в диапазоне от 5 до 15%.

«Десятка лидеров по рекламным вложениям лишь отчасти совпадает с десяткой тех препаратов, которые пользуются наибольшим спросом. Реклама может расти, но с тем же успехом может и сокращаться. И не всегда это плохо. Ибо мы знаем, что не рекламой единой жива торговая марка. Есть и другие каналы продвижения», – комментирует Николай Демидов.

Фарма в общем и целом с этим утверждением вряд ли согласится. Расходы на традиционную рекламу в СМИ в 2016 году выросли на 7%. Вложения в самый популярный канал – телевидение – на 12%. Радиостанции и печатные издания, напротив, сократили свои «лекарственные» бюджеты.

Не переоценивают ли аптечный маркетинг?

Одна из причин низкого КПД огромных усилий, брошенных на повышение аптечного спроса, наверное, именно та, которая в прошлом году превратилась в обязательный элемент работы многих фармкомпаний. У аптечного маркетинга лицо скорее зарубежное. Однако в период кризиса отечественный лекарственный рынок становится всё более отечественным не только по форме, но и по содержанию. 2016 год прошёл под знаком бума российских дженериков и ОТС-препаратов.

Многие торговые марки, принадлежащие отечественным производителям, становились лидерами по темпам роста, опережая рынок в целом. А в первой десятке самых популярных препаратов за 2016 год нашими оказались целых пять, что было трудно представить себе ещё 3–4 года назад. «Список начинается и заканчивается российскими лекарствами – что символично. Пять национальных торговых марок – это новое веяние. До кризиса, дай бог, если в десятку попадали один или два отечественных препарата», – поясняет Николай Демидов.

Быть может, кризис оказался… важнейшим инструментом импортозамещения? Навряд ли. Одновременно с переключением аптечного спроса на наше, отечественное, по всей стране закрывались фармацевтические заводы.

«Все ринулись в аптечный маркетинг. Тенденция понятна. Однако крупные игроки, которые инвестируют в розницу, теряют свои позиции. Не переоценивают ли аптечный маркетинг?» – задаётся вопросом генеральный директор Rx Code Денис Вязников.

«Переоценивают только на ограниченном отрезке. Да, каждый второй менеджер фармкомпаний тратит усилия на то, чтобы сделать отношения с аптечной сетью более удачными, – отвечает Николай Демидов. – Но у любой компании в кризис, вкладывайся в аптечный маркетинг или не вкладывайся, если не снижать стоимость своего продукта (что фармпроизводители не желают делать или делают нехотя), ты останешься наиболее дорогим. И будешь находиться под атакой трёх, пяти, десяти конкурентов, которые тоже купили аптечный маркетинг. И если не покупаешь его в том объёме, чтобы отбиться, то проиграешь в любом случае».

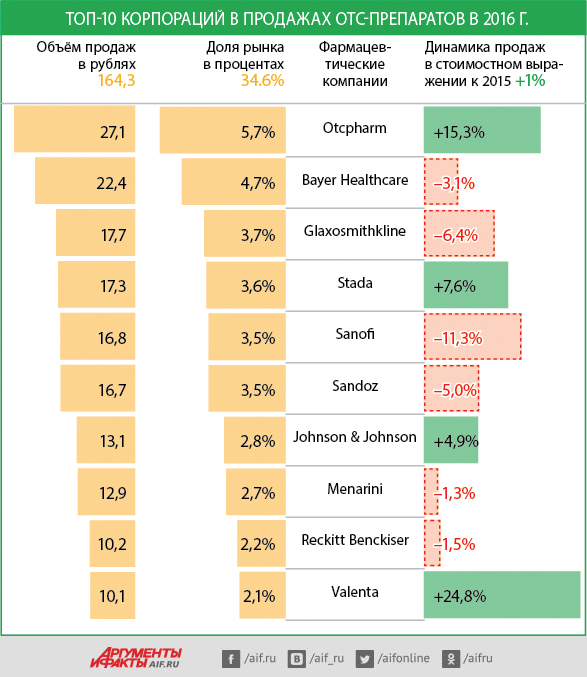

Кто же однозначно выиграл от маркетинга? По данным QuintilesIMS, ещё два года назад первая десятка крупнейших игроков фармацевтической розницы занимала 20% аптечного рынка. Сегодня на долю топ‑10 приходится уже 30%. Конкуренции оказались не страшны ни кризис, ни даже стабилизация.

О насущном

Ещё одна причина невысокого КПД рекламных и маркетинговых вложений… «Можно хорошо прорекламировать препарат, реклама может даже понравиться – и человек захочет приобрести лекарство. Но продукта просто может не быть в аптеке. Неплохо бы вместе с лидерством в росте рекламных затрат не забыть изменить индекс дистрибуции», – поясняет генеральный менеджер QuintilesIMS.

2015 год прошёл под лозунгом «От потребления – к накоплению!» Тенденции 2016 года были совсем другими – снижение инфляции, восстановление потребления в натуральном выражении. Всё это расценили как первый признак стабилизации не только на аптечном рынке, но и в экономике страны в целом. Однако поведение покупателя изменилось не благодаря, а вопреки. Располагаемый подушевой доход в ценах 2014 года, по прогнозам, продолжит падать и в 2017‑м, и в 2018 году.

Возвращение к росту доходов предполагается только в 2019‑м…