Пенсионная реформа в вопросах и ответах (20.09.2013)

Зачем нужна пенсионная реформа и что меняется

Проводя пенсионную реформу, власти рассчитывают избежать бюджетного дефицита Пенсионного фонда России. В ПФР предупреждают, что если не предпринимать мер, в среднесрочной перспективе будет невозможно сохранить приемлемый уровень пенсионного обеспечения граждан.

Дело в том, что количество пенсионеров сейчас превышает количество трудящихся россиян. Пенсионная система построена так, что работающие граждане производят отчисления в Пенсионный фонд России, который перечисляет из этих денег положенную сумму пенсионерам. Сегодня в ПФР поступает меньше денег, чем нужно выделять на пенсии. Образовавшаяся разница ложится на плечи государства, которое компенсирует её из бюджетных денег.

Пенсионная реформа призвана эту разницу уменьшить. В частности, по оценке Минфина, сокращение до нуля отчислений в накопительную часть пенсии позволит сэкономить до 350 млрд бюджетных рублей за три года. В целом, по мнению экспертов, реформа должна привлечь внимание граждан к необходимости заботиться о своих пенсионных накоплениях, а также повысить стабильность пенсионной системы.

Впрочем, многие сходятся во мнении, что в данный момент прогнозировать эффекты от реформирования довольно сложно, но и не проводить изменения невозможно, учитывая цикл демографического спада и не самую благоприятную ситуацию в экономике.

В рамках пенсионной реформы проводятся следующие изменения:

1. Пересматривается размер накопительной части пенсии для так называемых «молчунов» — людей, которые не предпринимали никаких шагов относительно формирования накопительного компонента своей будущей пенсии.

Cогласно первоначальному плану, их накопительную часть хотели сократить до 2 %, но, согласно последним инициативам, эта составляющая будет равна нулю. Как предлагалось изначально, люди должны были принять решение о будущем накопительной части до 31 декабря 2013 года. Однако срок этот, скорее всего, продлят после внесения соответствующих поправок, с которыми выступило Министерство труда и соцзащиты.

2. Введена система софинансирования пенсий: на протяжении десяти лет участник программы вносит в негосударственный пенсионный фонд (НПФ) деньги, которые фонд инвестирует в различные фондовые инструменты, за счёт чего получает прибыль на будущее финансирование пенсий. Государство удваивает размер взносов на 100 %.

Минимальный платёж в НПФ составляет 2 тысячи рублей, максимальный — 12 тысяч рублей в год. Согласно последней информации, действие программы будет продлено, но до какого срока — пока неизвестно (ранее стать её участником можно было до 1 октября этого года).

Программа софинансирования пенсий началась в январе 2009 года. Гарантом исполнения программы является государство. Банкротство НПФ маловероятно, так как их деятельность по обороту вложений жёстко регламентирована (ФЗ № 75-ФЗ «О негосударственных пенсионных фондах»). Кроме того, обычно накопительная часть пенсий граждан находится на отдельном счёте и не может быть использована иначе, кроме как по прямому назначению — выплаты пенсий.

Надзором за действиями НПФ занимаются Минюст РФ, Минфин РФ, ФАС РФ, ЦБ РФ и другие инстанции. Все НПФ проходят лицензирование и имеют свои нормативы размещения пенсионных резервов и инвестирования. На тот случай, если складывается ситуация, когда фонд не может продолжать свою работу, средства переводятся в Пенсионный фонд РФ в течение 3 месяцев.

3. Разрабатывается новая пенсионная формула, согласно которой изменится порядок формирования страховой части пенсии — обязательной составляющей, выплату которой государство гарантирует человеку, достигшему пенсионного возраста. За определённый набор факторов (стаж, зарплату, срок выхода на пенсию и другие) будут начисляться баллы. В результате, чем выше эти показатели окажутся у человека, тем больше он получит баллов и тем выше окажется его пенсия. Ввести в действие эту формулу планируется в 2015 году.

Важным для граждан является вопрос наследования пенсионных средств. Здесь есть две аспекта:

- Наследование возможно по программе софинансирования, поскольку взносы в негосударственные пенсионные фонды (НПФ), равно как и вклады в банки, возвращаются правопреемникам в полном объёме.

- Возможность наследования предусмотрена и для накопительной части пенсии (подробнее о которой мы расскажем ниже). В том случае, если вы, не дай бог, не дожили до пенсии, средства по накопительной части наследуются правопреемниками. Для страховой (обязательной) части пенсии наследование не предусмотрено.

Если оценивать ситуацию по указанным трём направлениям реформы, то на данный момент ситуация следующая. Специалисты отмечают незначительный объём программы софинансирования — активность граждан невелика, действие программы продлено на неопределённый срок.

Основные усилия властей направлены на проработку пенсионной формулы, поскольку она крайне важна для работы пенсионной системы в долгосрочной перспективе и будет определять размер страховой части пенсии граждан.

Вопрос обнуления накопительной части встретил широкий резонанс и подчеркнул неподготовленность населения, в связи с чем срок для принятия решения относительно будущего накопительной составляющей, скорее всего, будет продлён (изначально предлагалось определиться с решением до 31 декабря 2013 года). Отметим, что у экспертов нет единого мнения о том, что в конечном счёте окажется выгоднее для человека — сохранить накопительную часть или нет.

Из чего складывается пенсия

Будущая пенсия работающего человека складывается из двух частей — страховой и накопительной. Сумма формируется из выплат вашего работодателя, который вносит в Пенсионный фонд РФ ежемесячно 22 % от фонда оплаты труда сотрудника. Сейчас эта сумма распределяется так: 16 % идёт в страховую часть, а 6 % — в накопительную.

Страховая часть (16 %) — это обязательная часть пенсии, выплату которой государство гарантирует человеку, достигшему пенсионного возраста. Пока же человек работает, эта часть пенсии, по сути своей, виртуальная. То есть эти средства просто учитываются на вашем счету, но сами деньги идут на выплаты нынешним пенсионерам.

Средства в страховой части пенсии накапливаются и, как следует из предложенной государством новой формулы (её планируется ввести с 2015 года), будут переведены в коэффициенты. Соответственно, с учётом этих коэффициентов при выходе на пенсию вам и рассчитают страховую часть.

Накопительная часть (6 %) пенсии есть только у граждан моложе 1967 года рождения. В отличие от страховой части, это ваши личные пенсионные деньги, то есть их можно накапливать и передавать по наследству.

Ещё одна особенность накопительной части пенсии — то, что вы можете ею управлять: либо оставить в распоряжение государственному Внешэкономбанку (ВЭБ), либо доверить эти средства негосударственному пенсионному фонду (НПФ) или частной управляющей компании (УК).

Организация, которая будет управлять вашей накопительной частью, получает право инвестировать ваши средства в ценные бумаги, считающиеся наиболее надёжными, то есть с наименьшими рисками вложения средств.

С момента введения двухуровневой системы (со страховой и накопительной частями) гражданину предоставлялось право самостоятельно решить, что делать с накопительной составляющей своей пенсии. Её можно было либо не трогать и доверить управление ею государству, либо перевести в НПФ или выбрать частную УК.

В настоящее время «правила игры» несколько меняются — людям, которые оставили накопительную составляющую государству, предлагается принять решение о её будущем. Если такое решение не принять, то эта часть будет переведена в страховую. То есть 6 % накопительной части добавятся к 16 % — в страховой. Как мы уже отметили, согласно первоначальным планам, решение надо было принять до 31 декабря 2013 года, но этот срок, судя по всему, будет продлён.

Что в этой ситуации делать разным категориям граждан: тем, кто так и не принял решения о будущем своей пенсии; «активистам», направившим деньги в НПФ или УК; и тем людям, кто сейчас оказался на распутье и пытается понять, какие действия необходимо предпринять.

Категория 1. Люди, накопительной частью пенсии которых распоряжается государство

К так называемой категории «молчунов» чиновники относят граждан, которые с момента введения двухуровневой (включающей страховую и накопительную части) пенсионной системы ничего не делали со своей накопительной частью.

В этом случае вы доверили управление вашими пенсионными средствами государству. По факту, этими деньгами управляет не сам Пенсионный фонд, а государственная управляющая компания — Внешэкономбанк.

Таких граждан в нашей стране большинство. Согласно исследованию Фонда общественного мнения (ФОМ), более 50 % респондентов, которым известно о накопительной части пенсии, никаких действий с ней не предпринимали, и только 10 % перевели её в НПФ.

Если вы и теперь не хотите принимать решений по этому вопросу, то ваша накопительная часть перетечёт в страховую составляющую (напомним, она представляет собой «виртуальные средства», накапливается в ПФР и рассчитывается в момент выхода человека на пенсию). Предполагалось, что произойдёт это в следующем году, но, скорее всего, сроки отодвинутся.

Если вы всё же решили определиться с дальнейшей судьбой накопительной части сейчас, то в нашей классификации перейдёте в третью категорию лиц, речь о которых пойдёт ниже.

Категория 2. Люди, уже направившие накопительную часть в НПФ или УК

Если вы уже давно перевели накопительную часть в НПФ или УК (негосударственный пенсионный фонд или частную управляющую компанию), то вам сейчас предпринимать ничего не нужно — ваши 6 % останутся при вас.

Следовательно, для вас распределение между страховой и накопительной частями пенсии не изменится и по-прежнему составит 16 % и 6 % соответственно.

Напомним, что, выбирая ту или иную УК или НПФ, вы тем самым делаете осознанный «инвестиционный выбор» и получаете право раз в год менять вашего «управленца», если не будете довольны результатами его работы.

Отметим при этом, что результаты деятельности управляющих в конечном счёте зависят от общей ситуации на рынке, и им отнюдь не всегда удаётся «переиграть» инфляцию.

Категория 3. Люди, в данный момент оказавшиеся перед выбором

В настоящий момент у вас есть возможность принять решение о будущем накопительной части пенсии. Вы можете либо заявить об этом желании, либо не предпринимать никаких шагов и тем самым «отправить» накопительную часть в страховую составляющую. Выбор остаётся за вами. Ещё раз подчеркнём, однозначного мнения экспертов относительно плюсов и минусов того или иного шага нет.

Для тех, кто решил действовать, существует несколько вариантов.

Во-первых, если вы опасаетесь негосударственных фондов и частных компаний и хотели бы, чтобы государство — а именно, ВЭБ — и далее управляло накопительной частью пенсии, вам необходимо подать заявление об этом в ПФР. В нём вы заявите о желании сохранить 6 % и передадите, таким образом, накопительную часть в управление Внешэкономбанку.

Во-вторых, вы можете перевести эту часть в управление НПФ или выбрать частную управляющую компанию. На рынке таких структур существует довольно много. Не промахнуться с выбором помогут списки организаций, с которыми сотрудничает ПФР, на сайте фонда. В дополнение к этому постарайтесь при выборе компании собрать как можно больше информации о ней из разных источников.

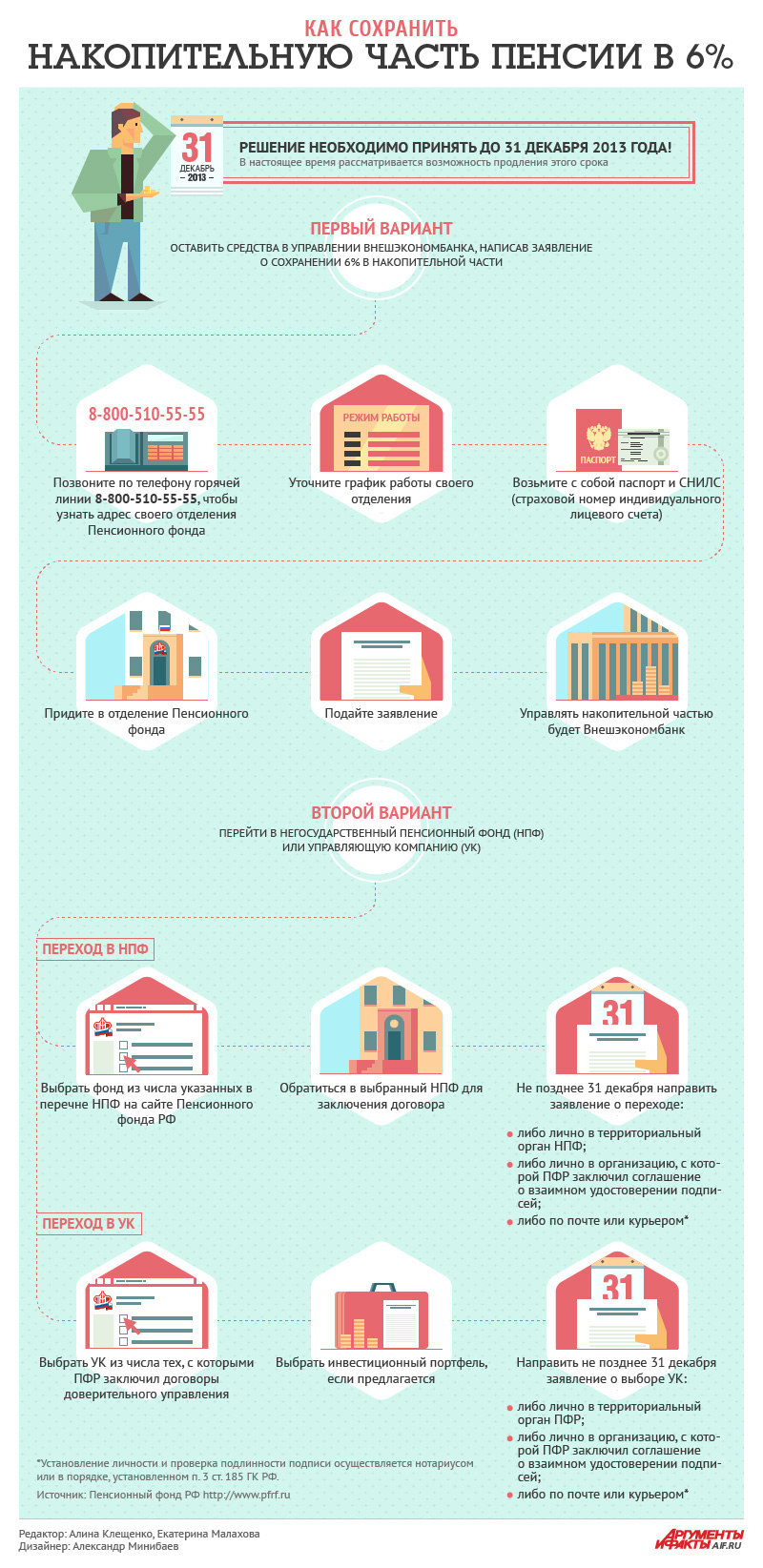

Каковы должны быть ваши действия по каждому из вариантов.

1. Если вы решили оставить свою накопительную часть под управлением Внешэкономбанка, то необходимо сделать определённые шаги (изначально предлагалось определиться до 31 декабря 2013 года, но этот срок может быть продлён). Позвоните по телефону горячей линии 8-800-510-55-55, чтобы узнать адрес своего отделения Пенсионного фонда, и уточните график работы его отделения. Придите в отделение ПФР с паспортом и страховым номером индивидуального лицевого счёта и подайте заявление.

2. Если вы решили перевести свою накопительную часть в НПФ или УК, до 31 декабря необходимо выбрать фонд или управляющую компанию и направить заявление о переходе. Это можно сделать лично в территориальный орган Пенсионного фонда РФ, либо в организацию, с которой у ПФР есть соглашение о взаимном удостоверении подписей, либо по почте или с курьером (установление личности и проверка подлинности подписи осуществляется нотариусом или в порядке, установленном п. 3 ст. 185 ГК РФ).

При этом подчеркнём важный момент, в текущей ситуации (когда рассматривается возможность продления срока для принятия решения по накопительной части) не следует паниковать и бежать в первый попавшийся фонд или управляющую компанию. Оцените ситуацию, отслеживайте новости, почитайте мнения экспертов и сделайте осмысленный выбор. В то же время и затягивать с принятием решения по этому вопросу вряд ли стоит.

Подробнее о шагах, которые можно предпринять для сохранения накопительной части, в нашей инфографике.

Мы также решили дать подробные ответы на некоторые вопросы в серии наших публикаций:

Доступно о сложном: в чём особенность программы софинансирования пенсий >>

Вместо 2 % — 0 %. Зачем власти идут на обнуление накопительной части пенсии >>

Обнуление накопительной части пенсий: за и против >>

Если мы не ответили на какой-то специальный вопрос, задайте его в комментариях к этому материалу.

Что нужно знать о пенсионных накоплениях? Онлайн с экспертом

Что нужно знать о пенсионных накоплениях? Онлайн с экспертом  ...Как перевести пенсионные накопления в коммерческий фонд? ...Как перевести пенсионные накопления в коммерческий фонд?

...Как перевести пенсионные накопления в коммерческий фонд? ...Как перевести пенсионные накопления в коммерческий фонд?  Как можно распорядиться накопительной частью пенсии?

Как можно распорядиться накопительной частью пенсии?  Где хранить накопительную часть пенсии? Где хранить накопительную часть пенсии?

Где хранить накопительную часть пенсии? Где хранить накопительную часть пенсии?  ...Как наказать обманщиков? ...Как наказать обманщиков?

...Как наказать обманщиков? ...Как наказать обманщиков?