Минфин вместе с ЦБ подготовил концепцию индивидуального пенсионного капитала. На днях документ будет внесён в правительство.

Отложенный доход

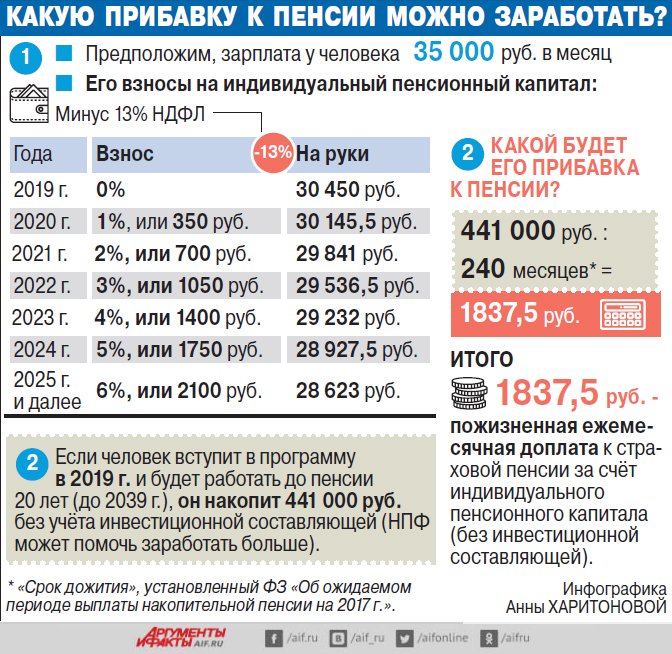

Если концепцию одобрят, с 2019 г. мы все начнём копить на пенсию сами, делая ежемесячные отчисления из зарплаты. Речь не идёт об отмене традиционной страховой пенсии - она сохраняется, но к ней предлагают сделать прибавку, которую назвали индивидуальным пенсионным капиталом (ИПК). Из зарплаты на накопления будет отчисляться процент в негосударственный пенсионный фонд (НПФ)(см. инфографику). Чтобы понять, как это отразится лично на вас, отнимите из своего заработка 6% и прикиньте, сколько денег останется на жизнь и сколько успеете накопить до пенсии. Впрочем, точную сумму рассчитать нельзя - она будет зависеть от доходности НПФ.

«Итоговую сумму разделят на «срок дожития» (сейчас 240 месяцев) - это и будет ваша ежемесячная прибавка к страховой пенсии, - говорит директор Научно-исследовательского финансового института Владимир Назаров. - Если выплата получится небольшой (до 5% от размера страховой), деньги могут выдать сразу. Впрочем, со временем может появиться другой вариант. Так, в некоторых развитых странах пенсионеры чаще выбирают выплату равными долями в течение 10-15 лет».

Кто согласится?

Автоподписка - вот что вызвало больше всего критики. «Всех граждан хотят автоматически включить в программу. Кто не захочет, будет писать отказ у работодателя, - говорит руководитель департамента страхования и экономики соцсферы Финансового университета Александр Цыганов. - Многие по умолчанию останутся и будут делать отчисления». Кстати, даже если человек откажется, через 5 лет он вновь попадёт в программу. И снова придётся писать отказ. По словам замглавы Минфина Алексея Моисеева, пункт об автоподписке включат в трудовой договор.

«Число участников программы ИПК вряд ли будет большим. 70% жителей РФ получают зарплату ниже средней, и у них практически нет возможности копить на пенсию, - говорит замдиректора Института социального анализа и прогнозирования РАНХиГС Юрий Горлин. - Для тех же, у кого есть такая возможность, неочевидна целесообразность отчислять часть зарплаты в НПФ. Доходность в НПФ, в отличие от банковских вкладов, не гарантирована, и риски плохо просчитываются. Все эти годы НПФ собирали деньги, а значимые выплаты начнутся только во второй половине 2020-х гг., когда начнут выходить на пенсию те, у кого есть накопления. Вот тогда и наступит момент истины. Раньше все ведущие НПФ принадлежали крупнейшим компаниям - «ЛУКОЙЛу», «Газпрому», РАО «ЕЭС», «Северстали», «Норильскому никелю» и др., и возможные риски НПФ могли быть покрыты за счёт этих компаний. Но в последние годы практически все основные НПФ консолидированы в нескольких группах, ассоциированных с финансовыми и девелоперскими структурами. Для них средства НПФ, по всей видимости, - источник дешёвых денег. Это порождает конфликт интересов между участниками накопительной пенсионной системы и владельцами НПФ. Разработчикам программы ИПК надо было стремиться к тому, чтобы программа была интересна людям - тогда не пришлось бы придумывать всякие лукавые методы привлечения в неё участников - типа автоподписки. Люди должны иметь гарантии, что они получат на выходе. Пока, по статистике за 2005-2016 гг., среднегодовая доходность по всем НПФ была 5% при инфляции более 9%. Доходность депозитов в крупнейших российских банках немногим превышает уровень инфляции».

«Сначала популярность ИПК будет невысокой: люди не верят в накопительный компонент, учитывая, как часто в нём менялись правила игры, - говорит Владимир Назаров. - Но, если гарантировать людям сохранность накоплений, дать гарантии прибыли в долгосрочном периоде не ниже инфляции, ужесточить контроль за НПФ и проводить в этой сфере планомерную жёсткую политику, через 5 лет, во 2-м раунде программы, люди могут начать соглашаться копить на пенсию».

Почему отложили индексацию пенсии для работающих пенсионеров?

Почему отложили индексацию пенсии для работающих пенсионеров?  Кому и насколько повысят пенсии в 2018 году?

Кому и насколько повысят пенсии в 2018 году?  Были ли пенсии до революции?

Были ли пенсии до революции?  Насколько с августа вырастут пенсии у работающих пенсионеров?

Насколько с августа вырастут пенсии у работающих пенсионеров?  Пенсионная реформа и её последствия. Лекция цикла «Прогнозы про угрозы»

Пенсионная реформа и её последствия. Лекция цикла «Прогнозы про угрозы»