Размер пенсии зависит от стажа и официальной зарплаты. Поэтому важно, чтобы трудоустройство было оформлено в соответствии с законодательством. Как узнать, сколько отработанных лет и какой доход учёл Социальный фонд? Достаточно ли этого, чтобы получать достойную пенсию?

Источник информации

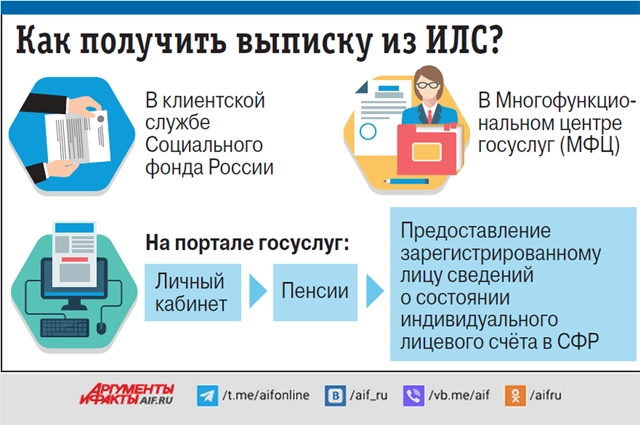

Каждому жителю России для учёта пенсионных прав оформлен индивидуальный лицевой счёт (ИЛС). Каждому счёту присвоен страховой номер (СНИЛС). Россияне регулярно его используют: СНИЛС нужно сообщить, устраиваясь на работу, получая медицинский полис, оформляя социальное пособие и даже кредит. А ещё без СНИЛС не получится воспользоваться порталом «Госуслуги» и ознакомиться с информацией своего лицевого счёта в СФР. Выписку из ИЛС держали в руках далеко не все. Но с ней периодически важно знакомиться даже тем, кому до пенсии ещё далеко.

На страницах выписки из ИЛС описана вся трудовая деятельность, начиная с первой работы и получения первой зарплаты или любого другого вознаграждения, на которые начислены страховые взносы.

Запросив в СФР выписку о состоянии индивидуального лицевого счёта, будущий пенсионер найдёт в ней самую важную для себя информацию:

- Периоды работы в разных местах.

- Общий страховой стаж.

- Денежные выплаты, полученные за работу в разных местах.

- Обязательные взносы с выплат на пенсионное страхование.

- Индивидуальный пенсионный коэффициент (ИПК), исчисленный с учётом стажа и взносов.

В 2024 году право на страховую пенсию по старости дают стаж не менее 15 лет и ИПК, равный 28,2 (30 с 2025 года). Это первое, на что нужно посмотреть, открыв актуальную выписку.

Всё о работе и заработке

Взносы на обязательное пенсионное страхование делают все работодатели и все заказчики, оплачивающие услуги физлиц по договорам гражданско-правового характера. В страховой стаж включается любая трудовая деятельность, которая ведётся официально: и по найму, и по совместительству, и предпринимательство, и частная практика. Взносы, перечисляемые страхователями за сотрудников в Соцфонд, каждый квартал увеличивают их ИПК.

Кроме того, на лицевом счёте учитываются нестраховые периоды, когда человек был занят социально значимой деятельностью — служил в армии, ухаживал за ребёнком до 1,5 лет или нетрудоспособным взрослым.

У многих россиян в системе обязательного пенсионного страхования формируется также накопительная пенсия. Страховщиком в этом случае может быть как СФР, так и негосударственный пенсионный фонд (НПФ). В выписке из ИЛС указано, у какого страховщика размещены накопления и какая управляющая компания их инвестирует. Также в документе можно посмотреть информацию о том, какая сумма была внесена в фонд и с каким результатом она инвестируется.

Важные выводы

Сведения, указанные в выписке из ИЛС, следует изучить и убедиться, что информация верна.

Работа по найму должна быть отражена точно по трудовой книжке, а вся прочая работа — в точном соответствии с периодами, в течение которых перечислялись страховые взносы. Если были годы, когда приходилось работать на Севере или в опасных для жизни условиях, информацию о них нужно проверить особенно тщательно. Работа такого рода даёт право на досрочную пенсию. Важно проверить и даты нестраховых периодов.

Существует вероятность неточных данных за периоды до 2002 года, так как сведения переносились на ИЛС из трудовых книжек вручную. Допущенные ошибки можно и нужно исправить. Для корректировки данных следует предоставить СФР документы, подтверждающие реальную продолжительность тех или иных периодов работы и размеры своих заработков. Это могут быть трудовая книжка, трудовой договор, ведомости выдачи зарплаты, архивная справка. При необходимости для проверки данных СФР сделает запрос работодателю, в архив или в компетентные органы бывших советских республик.

В сведениях за последнее время особое внимание нужно уделить объёму страховых взносов работодателя. Он должен составлять ровно 16% от реальных платежей за работу. Если взносы ниже, работодатель обязан их скорректировать. Для этого необходимо направить в СФР уточнённый отчёт. Если взносы занижены намеренно и работодатель откажется обелить зарплату, это основания для жалобы в гострудинспекцию и прокуратуру. Вероятно, также стоит подумать о смене места работы.

Чтобы граждане были в курсе своей пенсионной ситуации, Социальный фонд России по собственной инициативе информирует их о сформированных пенсионных правах. Раз в три года такие уведомления получают мужчины старше 45 лет и женщины старше 40 лет. В 2023 году СФР проинформировал о страховом стаже и величине ИПК почти 2,5 млн человек. На основе этих данных гражданин может сам рассчитать примерный размер будущей пенсии.

Онлайн-калькулятор расположен на портале «Госуслуги».

Кстати

5 вопросов о СНИЛС

1. Зачем его спрашивают в разных организациях?

Для идентификации гражданина и предоставления ему различных государственных услуг — в том числе в электронном виде. Банки и другие коммерческие организации могут спрашивать СНИЛС вместе с паспортом как дополнительный документ, удостоверяющий личность.

2. Чем он отличается от ИНН?

СНИЛС — это номер, который оформляется при регистрации гражданина в системе обязательного пенсионного страхования. С его помощью учитываются пенсионные и другие социальные права. ИНН — это индивидуальный номер налогоплательщика, который присваивает ФНС. С его помощью государство учитывает налоговые обязательства граждан и организаций.

3. Зачем его оформляют детям с рождения?

Чтобы вести учёт прав родителей и автоматизировать работу государственных учреждений по выплате детских пособий, предоставлению льгот, оформлению детей в дошкольные учреждения и школы.

4. Почему за ним охотятся мошенники?

Зная СНИЛС и паспортные данные человека, злоумышленники могут открывать на его имя счета в банках, заводить электронные кошельки, оформлять от его имени микрозаймы и проводить сомнительные операции. Нельзя сообщать свой СНИЛС по запросам, которые приходят в электронной почте, мессенджерах или по телефону.

5. Что делать, если информация о СНИЛС потерялась?

Узнать номер индивидуального лицевого счёта можно в разделе «Документы» на портале «Госуслуг», у работодателя, в МФЦ и клиентской службе СФР.