Для этого, сказал В. Путин, нужно «в 2018 г. подготовить и принять все соответствующие поправки в законодательство, в Налоговый кодекс, а с 1 января 2019 г. ввести их в действие». Прошёл год, и в прессе со ссылками на официальные источники всё громче звучит мысль, что реформу в 2018 г. лучше не проводить, что налоговая система у нас и так хорошая.

О том, насколько опасно промедление с изменением налоговой политики, рассказал заведующий кафедрой РАНХиГС академик РАН Абел Аганбегян.

Смена приоритетов

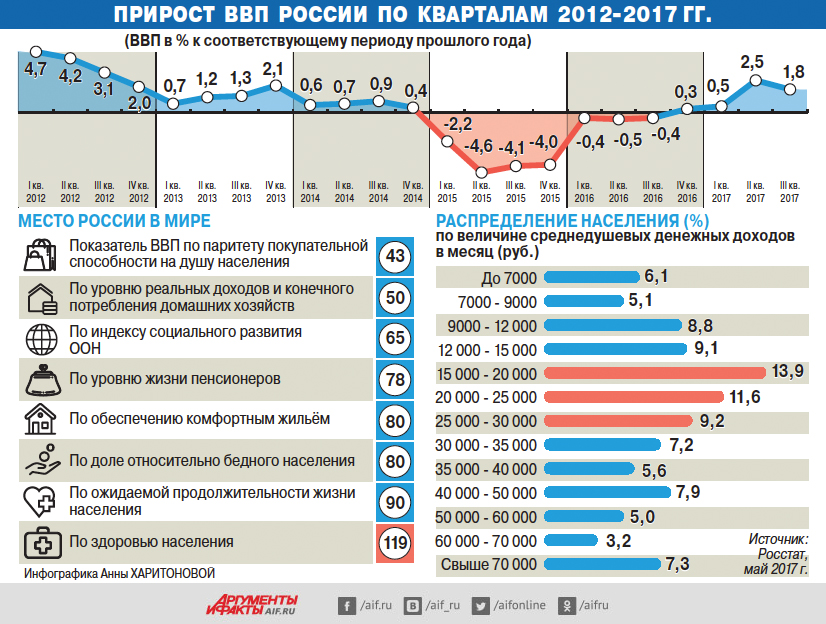

Последние 5 лет наша экономика и социальная сфера находятся в состоянии стагнации и рецессии. Жизненно важная задача сейчас — возобновить социально-экономический рост. Однако существующий бюджет на эту цель не работает и, более того, тянет экономику вниз. С 2012 по 2016 г. доходы федерального бюджета в ценах 2016 г. сократились с 18,3 до 13,4 трлн руб. Этот негативный тренд сохраняется и на перспективу: недавно Госдума приняла проектировки бюджета до 2020 г., который тоже в реальном выражении снижается из года в год. Хотя в 2017 г. наша экономика преодолела рецессию и валовый продукт пусть и медленно, но начал расти.

Причина — неадекватная налоговая система, формирующая бюджет, поскольку в основном она ориентируется на доходы от нефти и газа, которые перестали расти. Наши налоги не стимулируют экономический рост, ведь они разрабатывались Минфином — фискальным ведомством. Но поручить этому министерству составить налоговый кодекс — всё равно что возложить на полицию подготовку Уголовного кодекса. Надеюсь, что к работе по налоговой реформе будет привлечён широкий круг учёных и специалистов, которые учтут цели, поставленные президентом.

Инвестиции в будущее

Что необходимо сделать? В первую очередь нужно нацелить новую налоговую систему на рост инвестиций в основной капитал — главный двигатель социально-экономического развития. Для этого целесообразно отменить налог на прибыль, на ту её часть, которую предприятия используют для инвестирования. Налоговые льготы надо также дать банкам при использовании средств на увеличение инвестиционного кредитования.

Не надо облагать налогами ту часть доходов граждан, которые направляются в фонды, используемые для инвестиций и вложения в накопительные пенсии, страхование жизни, приобретение облигаций и акций, вложения в венчурные фонды, в образование и лечение и др.

Нам нужно не простое наращивание инвестиций в основной капитал, а их использование для технологического обновления действующего производства, создания новых мощностей высокотехнологических производств, формирования современной транспортно-логистической инфраструктуры, для развития информационных технологий. Целесообразно ввести налоговую паузу на период технологического обновления.

Решение неравенства

Необходимо использовать новую налоговую систему для преодоления бедности, сокращения социального неравенства. Россия по уровню реальных доходов занимает 50-е место, а по индексу социального неравенства (коэффициенту Джини) — 90-е место в мире. Средний душевой доход 10% богатого населения нашей страны составляет 96 тыс. руб. в месяц, в то время как у 10% бедного населения — около 6 тыс. В РФ эта децильная разница в 2016 г. составила 15,7 раза, в то время как в Японии — 5 раз, в странах ЕС — 8-10 раз.

Чтобы в разы сократить это неравенство, целесообразно полностью освободить от подоходного налога семьи, чей доход на душу ниже прожиточного минимума. Затем следовало бы перейти к прогрессивной ступенчатой шкале налогов, оставив для среднего класса нынешний уровень подоходного налога. Но, когда месячный доход превысит 100 тыс. руб., с суммы этого превышения правильнее было бы брать 20%-ный налог, с суммы, превышающей 400 тыс. руб., — 25%-ный налог и, наконец, с суммы свыше 1 млн руб. в месяц взимать 30%-ный налог.

Целесообразно ввести повышенные налоги на товары и услуги, недоступные среднему классу, — на жильё стоимостью свыше 100 тыс. руб. за 1 кв. м, на 5-звёздочные отели, на товары в дорогих торговых сетях.

Чтобы радикально улучшить пенсионную систему, целесообразно, по примеру ФРГ и Казахстана, ввести 10%-ное отчисление с зарплаты и доходов на будущие пенсии. Чтобы удвоить расходы на здравоохранение, нужно 7% от зарплаты и доходов населения вносить на обязательную медстраховку.

Следовало бы также ввести налог на недвижимость в размере около 1% от рыночной стоимости. В частную собственность можно перевести всё ЖКХ, установив рыночные цены на коммунальные услуги, покрывающие общие затраты.

Чтобы эти меры не привели к снижению реальных доходов, нужно при проведении каждого из этих мероприятий проводить индексацию зарплат.

Эти предложения снизят налоговую нагрузку в России в составе ВВП с 35% (как в среднем в развитых странах) до 25-30% (как в развивающихся странах), оставив больше средств предприятиям для саморазвития.

Всё сказанное далеко не полный перечень того, что нужно сделать в новом Налоговом кодексе. Пишу эту заметку с единственной целью: убедить, что новый Налоговый кодекс нам крайне нужен, чтобы содействовать ускоренному социально-экономическому росту страны — сначала по 3-4% в год до 2025 г. и по 5-6% после 2025 г. При таком развитии в 2030-2035 гг. Россия по основным экономическим и социальным показателям войдёт в число развитых стран, а в 2035-2040 гг. займёт своё место среди самых развитых стран мира.

Мнение автора может не совпадать с позицией редакции

Бедность и пенсии. Эксперты рассказали, что угрожает России в 2018 году

Бедность и пенсии. Эксперты рассказали, что угрожает России в 2018 году  Как улучшить жизнь пенсионеров и бюджетников?

Как улучшить жизнь пенсионеров и бюджетников?  Как Кудрин хочет удвоить ВВП. Программа реформ от экс-министра финансов

Как Кудрин хочет удвоить ВВП. Программа реформ от экс-министра финансов