«Плавающий курс рубля - горькое лекарство, которое нужно было принять», - заявила на днях глава ЦБ Эльвира Набиуллина. Сколько всё-таки должен стоить наш рубль? Какой его курс был бы справедливым?

Абел Аганбегян, академик РАН, заведующий кафедрой РАНХиГС

Где равновесие?

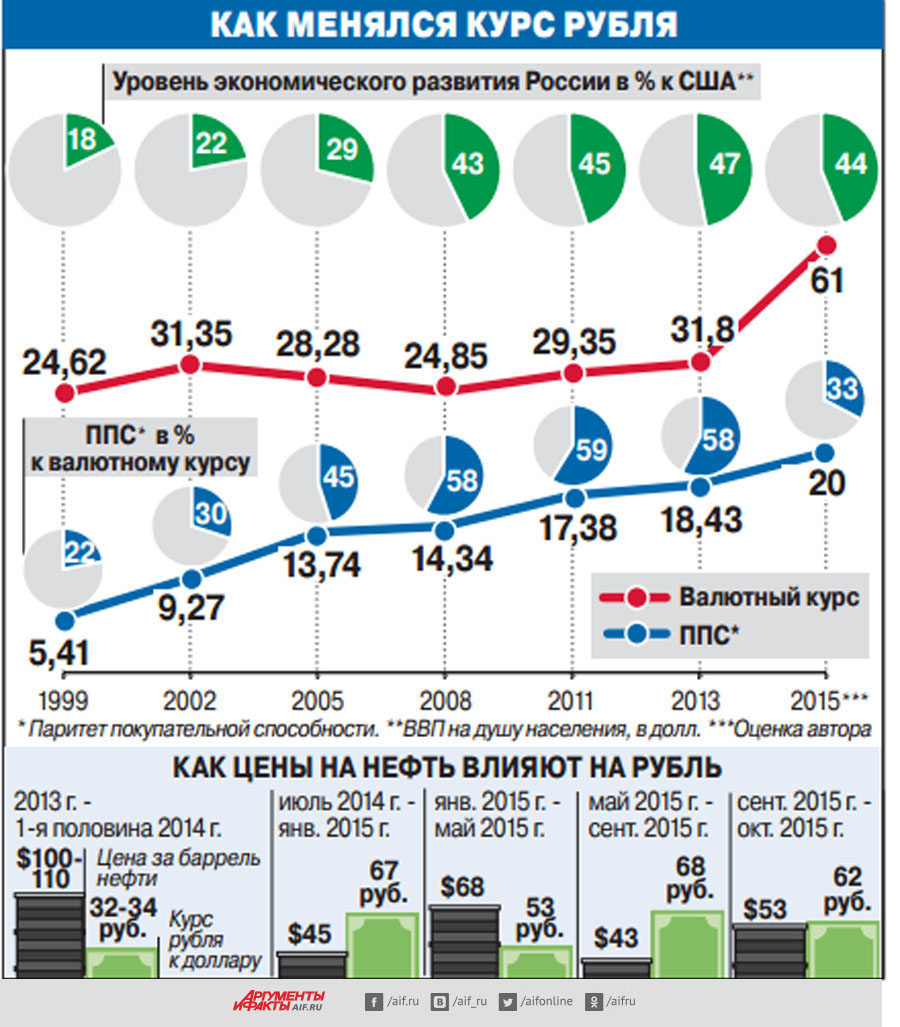

Курс рубля по отношению к доллару зависит прежде всего от паритета покупательной способности (ППС) этих валют. Давайте его рассчитаем. Все товары и услуги, образующие валовый внутренний продукт (ВВП) России, в 2015 г. стоят 71,5 трлн руб., а при оценке в долларах, которую проводит Всемирный банк, - 3,5 трлн долл. Делим первое число на второе и получаем ППС - около 20 руб. за 1 доллар. Но купить доллар за 20 руб. в банке невозможно. Почему? Дело в том, что валютный курс рубля определяется на рынке - валютной бирже. При этом доллар - товар по сравнению с рублём более качественный. Это валюта мощной экономики США, уровень которой вдвое выше, чем в России. К тому же доллар - устойчивая валюта, она мало подвержена инфляции, полностью конвертируется и служит резервной валютой для стран мира. Поэтому валютный курс рубля существенно отличается от ППС. В 2008-2013 гг. ППС составлял всего 58% валютного курса (см. инфографику). По мнению экспертов, это соответствовало реальной оценке рубля, его «равновесному» курсу.

Со второй половины 2014 г. началось крутое обесценение рубля, по большей части вызванное снижением цен на нефть. Курс рубля к доллару по сравнению с ППС стал ниже в 3 раза. А по отношению к «равновесному» курсу он занижен на 40-50%.

Не наш вариант

Временно заниженный курс валюты выгоден, если речь идёт о развивающихся странах, которым нужно стимулировать экспорт готовых товаров с высокой добавленной стоимостью и поставить заслон от чрезмерного импорта. Такой заниженный курс юаня долгое время держал Китай, развиваясь благодаря этому сверхвысокими темпами и наводняя рынки других стран своими товарами. В нашей стране сегодня положение совершенно другое и структура экономики иная.

В этих условиях сильно заниженный курс рубля играет отрицательную роль. Происходит резкое удорожание импорта, в том числе машин и оборудования, что подрывает наши инвестиции - главный источник экономического роста. Рост цен на импортные товары разгоняет инфляцию и вызывает снижение реальных доходов и потребления. Высокая инфляция - одна из причин повышенной ключевой ставки ЦБ, которая препятствует кредитованию экономики. Обесцененный рубль вреден и для наших предприятий и банков. Над ними висит большой долг перед иностранными кредиторами (около 520 млрд долл.). Например, в 2015 г. им надо возвращать около 100 млрд долл., и у предприятий не остаётся средств на развитие. Слабый рубль снижает оценку нашего фондового рынка, сокращается рыночная капитализация российских компаний.

Что делать?

Есть два выхода. Первый - ждать повышения цен на нефть хотя бы до уровня 70-80 долл. за баррель, что повысит курс рубля до 50-55 руб. за доллар. Многие эксперты считают, что цена на нефть возрастёт хотя бы до 55-60 долл. Но негативное влияние на рубль могут оказать и возможные проколы крупных финансовых «пузырей» в США, Англии и Китае, как это недавно произошло с рекордным падением китайского рынка на 30%, а потом и американского фондового рынка - на 8%.

Второй вариант - мобилизовать рублёвые ресурсы нашей страны. Инвестиции начиная с 2013 г. снижаются более чем на 10%. А чтобы разогнать экономику, надо их, напротив, ежегодно увеличивать по 10%. Это позволит поднять крайне низкую долю инвестиций в основной капитал (18% ВВП в 2015 г.) до почти 25% - в 2020 г. и 30% (уровень развивающихся стран) - в 2025 г., что обеспечит нашей экономике ежегодный рост по 4-5%. Главный ресурс для этого - активы нашей банковской системы, которые в 2014 г. превзошли объём ВВП и составляют 72 трлн руб.

Тогда мы сможем начать технологическое обновление, провести реиндустриализацию, сформировать современную транспортную инфраструктуру, развить высокотехнологичные отрасли, изменить структуру экономики и экспорта, слезть с «нефтяной иглы». Постепенно прекратится и отток капитала. Всё это приведёт к снижению зависимости курса рубля от цены на нефть, и он начнёт приближаться к своему «равновесному» состоянию.

Мнение автора может не совпадать с позицией редакции

Российская экономика начнет расти к концу будущего года – ЦБ РФ

Российская экономика начнет расти к концу будущего года – ЦБ РФ  Набиуллина получила премию Euromoney как лучший глава ЦБ в мире

Набиуллина получила премию Euromoney как лучший глава ЦБ в мире  Финансы поют романсы. Почему чиновники «не замечают» проблем в экономике?

Финансы поют романсы. Почему чиновники «не замечают» проблем в экономике?  Глава ЦБ: В России практически создан аналог SWIFT

Глава ЦБ: В России практически создан аналог SWIFT