Столь высокая востребованность кредитов – плохой знак: доходы низкие даже у работающих. Смогут ли и заёмщики, и банки выбраться из этой финансовой ловушки?

Долгов – на два бюджета области!

Российские регионы могут уже выстраивать своеобразный печальный рейтинг – чья долговая яма глубже.

«Настоящий грабёж!»

«За 2018 г. сумма выданных кредитов в регионе увеличилась на 25% и составила свыше 90 млрд руб., – обрисовывает ситуацию замуправляющего Отделением Тверь ГУ Банка России по ЦФО Владимир Чирков. – В целом долг жителей перед банками составляет 115,8 млрд». Это практически два бюджета Тверской области!

Среди тех, кого засосала долговая трясина, – мать-одиночка из Твери Елена Тимофеева. Её старшей дочери едва исполнилось 5 лет, сыну шёл третий год, когда случилась трагедия – не стало главы семейства. Когда младшего взяли в детский сад, Елена устроилась в магазин продавцом. Жизнь начала налаживаться. «Я купила в рассрочку на пару лет стиральную машину и мебель в детскую. В месяц выходило 5000 руб. В одном из банков мне предложили кредитку с лимитом в 50 тыс. руб. Взяла – пусть будет на чёрный день. В итоге не удержалась и стала ею пользоваться, – рассказывает Елена. – А когда нужно было собирать старшую в школу, пришлось обратиться в МФО – там требуют только паспорт. Мне сразу одобрили заём в 30 тыс. руб. То, что процентная ставка – настоящий грабёж, осознала слишком поздно. Чтобы частично расправиться с долгами, обратилась в другую микрофинансовую организацию. И понеслось – чтобы перекрыть один кредит, брала другой. Теперь понимаю, что не могу вырваться из этого адского круга».

Сейчас у Елены три займа на 160 тыс. руб. При зарплате в 23 тыс. руб. с двумя детьми на руках она не может их полностью закрыть – набегают проценты. Больше всего боится, что в её дом постучат коллекторы, а потому старается не допускать просрочек. В начале каждого месяца она гасит за счёт аванса долг МФО, в середине отдаёт в банк 15 тыс. руб. – пенсию на детей по потере кормильца, в конце за счёт зарплаты гасит долг по кредитной карте. Себе ничего не покупает, детям – по необходимости. О сладостях и фруктах в этой семье даже не мечтают. Так они живут уже год. «Лёгкие» деньги оказались слишком тяжёлым бременем.

Долг длиной в 10 лет

Айна – мать-одиночка из Махачкалы. Ей, можно сказать, повезло. Хотя «везение» в этой ситуации – слово не совсем уместное. Её муж умер после автоаварии, со свекровью отношения не сложились, пришлось Айне уйти и снять квартиру. Недавно женщина взяла микрозаём в 70 тыс. руб., чтобы обзавестись хоть какой-то утварью. Вот только за год с процентами набежало 150 тыс.! Айна работает уборщицей, на руках двое детей. Старший сын Ахмед в 12 лет пошёл подрабатывать на ближайшую автомойку, чтобы помочь матери, ведь 12 тыс. маминой зарплаты им и на жизнь не хватает. От отчаяния Айна пришла в местный благотворительный фонд. Услышав её историю, прослезились даже мужчины. Они лично поехали в микрофинансовую организацию и договорились с хозяином, чтобы больше проценты по кредиту Айны не начислялись. «Совестливый оказался, – рассказывают в фонде. – Таких историй мы за последнее время выслушали не один десяток. Приходится объяснять, что благотворительный фонд не может выдавать деньги для погашения кредитов. Мы помогаем людям с другими нуждами».

Иметь по 3–4 кредита для жителей Иркутской обл. стало печальной нормой даже для пенсионеров. 83-летняя пенсионерка из Нижнеудинска Юлия Фёдоровна С. признаётся, что сидит на кредитах уже лет 10. Сперва сын попросил помочь с покупкой лодки для рыбалки, обещал продать большой улов и рассчитаться с кредитом. В итоге заработать не удалось, а долг остался на ней.

Как только она внесла последний платёж, менеджеры уговорили взять следующий заём. Теперь бабушка практически всю пенсию относит в банк, а чтобы было на что жить да ещё помогать детям и внуку, снова берёт кредит.

А 55-летняя иркутянка Нина Федоровская уже почти год не может погасить долг по кредитной карте. Чтобы съездить в отпуск, она взяла в банке кредитку с бюджетом 125 тыс. руб. с выгодными, на её взгляд, условиями: большой беспроцентный период, возможность снять наличку. Чтобы погасить образовавшийся долг, своих средств не хватило, и она взяла там же ещё одну кредитную карту. Но сумма долга не уменьшается.

– Я сколько положу на карту, столько же и потрачу, а то и больше: то дочери-студентке надо отправить, то машину отремонтировать, то стиральная машинка сломалась, нужно было срочно купить, – рассказывает она. – Я оптимистка, верю, что выкручусь, но в этом году, наверное, буду без отпуска работать.

Женщина говорит, что в их коллективе половина сотрудников живёт по такой схеме. А по оценкам экспертов, каждый житель Приангарья, включая стариков и младенцев, сегодня должен банкам 115 тыс. руб. Ещё 5 лет назад эта цифра не превышала 60 тыс. Получается, что в день каждый житель Иркутской обл. занимает у банка 6–7 тыс.! А вот возвращают займы далеко не все.

Поймали на крючок

А на Южном Урале все жители села стали должниками не по своей воле. Схема мошенничества, которую там использовали, ненова: человека просят взять кредит на своё имя, но деньги передать третьему лицу. Взявшему кредит обещают выдать на руки часть суммы и исправно гасить за него долги. Евдокия Сидоренко из с. Октябрьского Челябинской обл. этим обещаниям поверила. Работала она посудомойкой в школе, зарплата – кошкины слёзки. Как-то коллега рассказала: мол, у неё есть знакомые, которые пару раз выручили её деньгами, якобы это люди, которые развивают свой бизнес. Сами они уже «перекредитованы», им деньги не ссудят, а вот она, Евдокия, может легко подзаработать. Женщине бы на слове «перекредитованы» насторожиться, но уж слишком привлекла её возможность хоть чуть-чуть разжиться деньгами. «У нас с мужем хорошая кредитная история, – рассказывает Сидоренко. – Последний раз я брала деньги на ремонт крыши – хотели дом подлатать. Но муж заболел, не работал. Жили на мою зарплату, а кредит гасить надо! Вот и прислушалась я к Гале». Та объяснила: нужно прийти в определённый банк, подойти к конкретному окну, подать документы и получить деньги. На улице рядом с банком тебе дадут 10% от кредита на руки. А оставшуюся сумму якобы выплатят банку за тебя. Евдокии предложили взять заём в 200 тыс. Значит, на руки она сама получит 20 тыс. Эта сумма позволила бы семье несколько месяцев сводить концы с концами. И Евдокия пошла в банк. Полученные 200 тыс. у неё забрали и даже дали 20 тыс., и даже погашали за неё заём пару месяцев. А потом Евдокия вместе с половиной села (на эту удочку поймали не её одну) попала в долговой плен к коллекторам: их кредиты, разумеется, никто не погашал, банк переуступил долги коллекторскому агентству.

В конце 2018 г. аферистов задержали и осудили. Вот только жителям Октябрьского решения 7 (!) судов никак не помогли: обманщики получили условные сроки, а реальные долги банку обязаны возвращать всё те же пострадавшие, ведь брали кредит они на своё имя, в здравом уме и твёрдой памяти.

Что гонит людей в долги?

В конце марта ЦБ РФ сообщил, что уровень кредитной нагрузки населения достиг 9,9% от общих доходов жителей страны. Это близко к максимуму в 10,4%, зафиксированному в 2014 г.

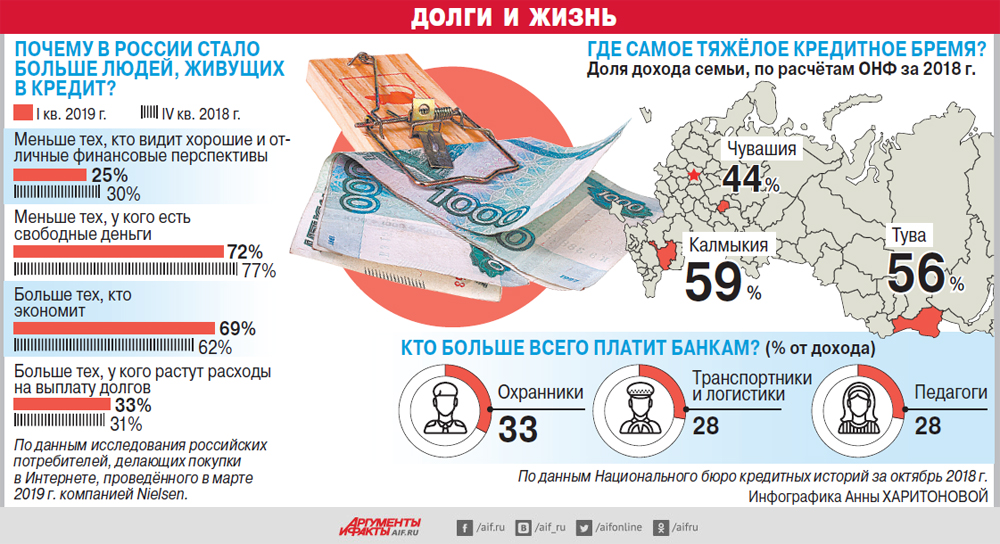

Причины, по которым люди усиленно занимают, не похожи на те, которые разогревали бум кредитования лет 12–15 назад. В годы, когда экономика и зарплаты быстро росли, дополнительные финансы были нужны, чтобы сделать жизнь ещё лучше: обновить квартиру, машину, начать маленький бизнес. Теперь кредиты берут для того, чтобы просто жить на том уровне, к которому привыкла семья (см. инфографику). Реальные (очищенные от инфляции) доходы населения России снижаются пятый год подряд.

Поэтому, если возникает какая-то экстренная финансовая ситуация, другого выхода, кроме как идти в банк или МФО, часто не остаётся. По апрельскому опросу «Левада-центра», у двух третей российских семей вообще нет никаких сбережений. Даже 20% самых обеспеченных удалось отложить на будущее в среднем всего 484 тыс. руб., 20% самых бедных – 55 тыс. руб. А средний размер потребительского кредита, по сведениям Национального бюро кредитных историй, в I квартале 2019 г. составил 170 тыс. руб.

При этом заёмные деньги сегодня доступны как никогда. Для получения нескольких тысяч рублей достаточно паспорта, а сотни тысяч выдаются лишь по справкам о зарплатах, достоверность которых не проверяется. В результате, по статистике Банка России, за 2018 г. совокупная долговая нагрузка граждан по необеспеченным кредитам выросла на 22,7%, в разы превысив темпы роста зарплат и доходов. Расчёты Общероссийского народного фронта показывают: средний кредит на семью, взявшую в долг, составил в прошлом году 263 тыс. руб., а уровень её закредитованности, то есть отношение задолженности к годовому доходу, достиг 27% против 22 годом ранее.

«Мы меры ввели, – отреагировал на тревожную ситуацию первый зампред ЦБ РФ Дмитрий Тулин, выступая в мае в Госдуме. – Пока это не привело к видимому падению годовых темпов роста, хотя месячные и квартальные показатели снижаются».

Почему МФО продолжают грабить народ?

В 2018 г. доля кредитов, выданных населению, выросла в портфеле российских банков на 2,5%. Почему кредитование частных лиц для них становится всё важнее? Рассказывает эксперт по банковскому рынку Московского отделения «Опоры России» Владимир Григорьев:

В 2018 г. доля кредитов, выданных населению, выросла в портфеле российских банков на 2,5%. Почему кредитование частных лиц для них становится всё важнее? Рассказывает эксперт по банковскому рынку Московского отделения «Опоры России» Владимир Григорьев:

– Работать с населением проще. Если вы, например, индивидуальный предприниматель или компания, вашу кредитную заявку банк будет рассматривать индивидуально. И если она не отвечает строгим нормативам ЦБ РФ, то денег вы не получите. Но с вами с удовольствием будет сотрудничать банк, в котором вы раньше уже брали потребительский кредит. И даже новую справку о зарплате у вас там, возможно, не спросят. Им важнее другое – кредитная история человека. Если в предыдущий раз клиент аккуратно платил по долгам, банк заинтересован кредитовать его снова. При этом часто, если это не ипотечный кредит, такие решения принимаются на потоке.

Во время кризиса 2015–2016 гг. стало возникать меньше новых бизнес-проектов, и доходы от кредитования предприятий начали падать. Логичным было переключить внимание на население. Центробанк, чтобы сдержать аппетиты банков, ужесточил нормативы по выдаче кредитов физлицам. Но те, кто уже не может получить деньги в банке, идут в МФО, где требования ниже. Уже не раз звучали предложения запретить эти ростовщические организации. Но у МФО могущественное лобби, ряд из них учреждены теми же банками. Поэтому законы, ограничивающие их работу, содержат половинчатые меры. А, с другой стороны, в 2018 г. выявлены 2293 фирмы, выдававшие нелегальные займы. И есть опасность, что, запретив микрофинансирование, государство толкнёт его клиентов в объятия «чёрных кредиторов». Об этом на днях предупредила глава ЦБ РФ Эльвира Набиуллина. Правда, неплохо было бы председателю Центробанка ответить также на вопрос, чем «чёрные кредиторы» принципиально отличаются от МФО. Похоже, в большинстве случаев только тем, что МФО включены в реестр ЦБ.

На какие крючки нас ловят банки?

«Мы подготовили выгодное кредитное предложение специально для вас» – каждый хотя бы раз слышал эту фразу по телефону. Не обольщайтесь! Менеджер, который вам звонит, действует по шаблону, который ему вбили в голову на специальных курсах по обработке клиентов.

Первое правило продавца кредитов: установить контакт с незнакомым человеком. Он обязательно назовёт вас по имени-отчеству, постарается создать ощущение, что ему интересны и важны именно ваши проблемы. На самом деле сотрудники банков и кол-центров, которые вам звонят, выдают как автоматы отрепетированные слова, позволяющие завязать разговор. «Вы хотели бы пользоваться кредитами совершенно бесплатно?», «Вы хотели бы получить бонусную карту с доставкой на дом?», «Вы планируете этим летом отпуск на море?» Если вы ответите «да» хотя бы на один из этих вопросов или посетуете, что на отпуск не хватает финансов, – продажа началась. Вас загрузят по полной, подчёркивая выгодные стороны предложения и обходя молчанием невыгодные.

«Бонусная карта может оказаться кредитной, и, воспользовавшись ею несколько раз, вы не заметите, как станете должником. А в льготный ппериод – срок в 50 дней, на который разрешается занимать деньги бесплатно – может попасть платёж за пользование кредиткой, – предупреждает об уловках банков финансовый омбудсмен Павел Медведев. – Поэтому никогда не принимайте решение на основе одного разговора с менеджером. Попросите прислать его договор и информацию о полной стоимости кредита в рублях, а не в процентах».

Банки и МФО играют на трёх струнах: удобство, экономия или престиж. В собеседнике стараются посеять сомнения: если он откажется, то потом пожалеет о своей непрактичности. Но если вы до сих пор всерьёз не думали о кредите, скажите «нет» и не втягивайтесь в дискуссию. На каждое ваше возражение у продавца есть заранее заготовленный ответ с дополнительной информацией об «эксклюзивном предложении», которое действует «только на этой неделе».

Но звонят из банков тем, кто имеет стабильный доход и раньше уже зарекомендовал себя как надёжный заёмщик. Людям, которым не хватает денег до зарплаты или на возврат уже взятого кредита, чаще предлагают займы по Интернету. Для этого есть другие волшебные слова: «быстро» и «дешевле, чем у других». На деле быстрые деньги стоят сумасшедших процентов: в I квартале этого года средняя ставка по ничем не обеспеченному займу до 30 тыс. руб. была на уровне 547% годовых. Но в сутки это только 1,5% – вроде бы не так страшно. И человек, занимающий деньги на бегу со смартфоном в руке, успокаивает себя тем, что расплатится в течение 2–3 недель.

Самое опасное – взять деньги в МФО, которая действует нелегально, без разрешения Банка России. «Не соблазняйтесь заманчивым предложением. Если условия намного лучше существующих на рынке, это признак мошенничества, – предупреждает начальник Главного управления ЦБ РФ по Центральному федеральному округу Надежда Иванова. – Нелегальные кредиторы часто просят у своих небогатых клиентов заложить квартиру или другое имущество, чтобы гарантировать возврат долга. Их интерес как раз в том, чтобы человек не сумел вовремя расплатиться и расстался с залогом, поэтому в договоре обычно скрыта какая-нибудь ловушка. Например, график платежей составлен так, что гасить долг в нужном объёме и в нужное время окажется невозможно».

«Если жизнь заставляет занимать, избегайте МФО, идите в банк. И выгоднее брать обычные кредиты, чем карточные», – советует Павел Медведев.