Может ли простой гражданин списать свои долги? Почему будет сложнее взять кредит? И, главное, как грамотнее действовать сейчас, когда рубль падает и над страной нависла угроза экономической войны? На вопросы «АиФ» ответил глава Союза потребителей финансовых услуг Игорь Костиков.

Татьяна Богданова, «АиФ»: Игорь Владимирович, на фоне введения новых санкций США появилась масса панических сообщений: «валютные счета граждан банки переведут в рубли», «надо скупать доллары», «ставки по кредитам вырастут». Как лучше действовать простому человеку?

Игорь Костиков: Для начала не поддаваться панике. Да, ситуация неприятная, каждый из нас понимает, что стал беднее. При этом сейчас даже по сравнению с 2014 г. запас прочности у рубля довольно большой. Цены на нефть остаются высокими, золотовалютные резервы - существенными. ЦБ снизил вложения в американский госдолг, а внешний долг в валюте у нас незначительный. Ситуация будет находиться в психологическом пике до конца октября, когда американцы будут принимать решение о втором пакете санкций. Думаю, к этому времени все возможные движения курса валют уже произойдут. Что делать людям? Понятно, что доллары на всю жизнь не закупишь. Да и статистика показывает: у нашего населения снизились затраты на приобретение валюты и сократилось количество валютных вкладов. Мы живём и копим в рублях. И хранить их лучше в банке. В отличие от денег «под подушкой» банковские вклады всё-таки спасены от инфляции. Только хранить их надо в банках, которые находятся в системе страхования вкладов, и в каждом иметь не больше 1,4 млн руб. Именно такая сумма будет возвращена в случае закрытия банка.

Игорь Костиков: Для начала не поддаваться панике. Да, ситуация неприятная, каждый из нас понимает, что стал беднее. При этом сейчас даже по сравнению с 2014 г. запас прочности у рубля довольно большой. Цены на нефть остаются высокими, золотовалютные резервы - существенными. ЦБ снизил вложения в американский госдолг, а внешний долг в валюте у нас незначительный. Ситуация будет находиться в психологическом пике до конца октября, когда американцы будут принимать решение о втором пакете санкций. Думаю, к этому времени все возможные движения курса валют уже произойдут. Что делать людям? Понятно, что доллары на всю жизнь не закупишь. Да и статистика показывает: у нашего населения снизились затраты на приобретение валюты и сократилось количество валютных вкладов. Мы живём и копим в рублях. И хранить их лучше в банке. В отличие от денег «под подушкой» банковские вклады всё-таки спасены от инфляции. Только хранить их надо в банках, которые находятся в системе страхования вкладов, и в каждом иметь не больше 1,4 млн руб. Именно такая сумма будет возвращена в случае закрытия банка.

Если нынешняя паника скажется на инфляции, ЦБ придётся подкорректировать ключевую ставку, и тогда вырастут ставки по ипотеке и потребкредитам. Впрочем, они могут увеличиться и по другим причинам. Скажем, ставки по ипотеке и цены на недвижимость вырастут в связи с изменениями в долевом строительстве. Поэтому тем, кто хотел покупать жильё и брать для этого ипотеку, лучше сделать это сейчас: цены начнут расти уже в начале следующего года. Ставки по потребительским кредитам тоже могут увеличиться, но это будет связано с введением более жёстких требований ЦБ к оценке рисков при выдаче потребзаймов.

Как изменятся правила получения кредита?

- В чём заключаются новые нормы и как они скажутся на желающих получить кредит?

- Задача ЦБ - не допустить роста закредитованности населения и повысить устойчивость финансовой системы. Потребительский кредит будет получить сложнее, потому что банки усилят оценку рисков. Например, будут оценивать финансовые возможности не только заёмщика, но и его семьи. Кредит не должен превышать 50% доходов домохозяйства, иначе люди не смогут расплатиться - и банк получит невозвратный кредит.

При этом заёмщикам, у которых хорошая кредитная история, банки будут предлагать меньшие проценты. Если же у человека уже были проблемы с погашением кредитов, ставки с учётом рисков будут выше. Конечно, речь идёт о разнице не в 5%, а в 0,5-1%. Новые требования будут распространяться на кредиты, выданные после 1 сентября 2018 г.

- Если кредит в банке получить сложнее, люди пойдут за деньгами в МФО и к нелегалам.

- Чтобы соблюсти баланс, ЦБ должен урегулировать ситуацию с МФО. Микрофинансовые конторы уже жалуются, что регулятор стал много требовать. Но я не верю в этот плач. За последние 5 лет за счёт граждан они накопили приличную подушку безопасности. Надо продолжать приближать ставки МФО к разумным значениям, усиливать прозрачность их работы. И надо бороться с нелегалами. Обман потребителей, завышенные проценты, лишение заёмщиков квартир (как недавно на Дальнем Востоке женщина с 2 детьми из-за долга в 800 тыс. руб. осталась без жилья) - всё это присутствует на рынке нелегальных финуслуг. Поэтому у меня убедительная просьба к читателям «АиФ»: обращайтесь только в те финансовые организации, которые имеют лицензию. Найти эту информацию можно на сайте ЦБ. Если компании нет в списке, не связывайтесь с ней.

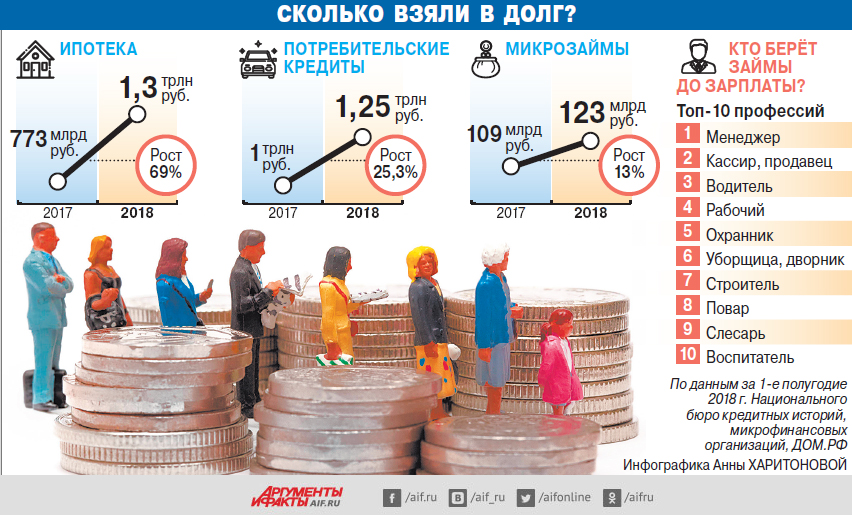

- Сегодня уже каждый второй имеет непогашенный кредит. По данным ЦБ, за первое полугодие 2018 г. долг населения банкам вырос на 1,1 трлн руб. - до 13,3 трлн. Это уже катастрофа?

- Катастрофы нет. Финансовая дисциплина у нашего населения высокая. Мы в долг берём, но отдаём. Невозвратные кредиты в РФ не превышают 10%, а в этом году пошло даже их снижение. Во многих развитых странах (особенно тяжёлая ситуация в Дании, Голландии, Швеции) доля невозвратных кредитов доходит до 25%.

- В этом году долги по кредитам растут в 2 раза быстрее зарплат. Это потому что денег на жизнь совсем не хватает?

- Наоборот, это психологический момент, связанный с ощущением роста зарплаты. Доходы выросли совсем немного (в среднем по стране на 7,2%), но это придало уверенности - и люди пошли за кредитами. В этом году снизились займы до зарплаты и небольшие кредиты «на чайники». При этом растут более крупные потребительские займы и ипотека. На первом месте кредиты, которые берут, чтобы закрыть старые, - сегодня ставки ниже и условия лучше. На втором - кредиты на ремонт и мебель. На третьем - на покупку бытовой техники. Долгие годы из-за снижения доходов люди не обновляли свои квартиры и сейчас занялись этим.

Можно ли списать свои долги?

- 10 лет обсуждался закон о банкротстве физлиц, который в 2015 г. наконец вступил в силу. Есть ли у людей шанс таким способом выбраться из долгов?

- Закон пока плохо работает, готовятся поправки к нему. За 3 года начато всего 69 тыс. личных банкротств, что меньше 10% от числа потенциальных банкротов. Люди не могут объявить себя банкротами, потому что это дорого. Надо оповестить в СМИ, заплатить арбитражному управляющему, услуги которого могут стоить до 150 тыс. руб. Банкрот лишается машины, ценных вещей, ипотечной квартиры и другой недвижимости за исключением единственного жилья.

Но вот «шутка» нашего законодательства: во всём мире после банкротства человек освобождается от оставшихся долгов, а у нас кредиторы даже после прохождения процедуры могут возобновить дело. Сейчас в Интернете много объявлений: «Вытащим из долговой ямы без последствий». Не надо попадаться на такие обещания. Никто просто так вам долги не простит.

- Но их, оказывается, могут списать. Федеральная служба судебных приставов в прошлом году списала 2,2 трлн руб. Выходит, можно не платить?

- Пока такие решения принимаются в каждом случае индивидуально. Скажем, если не могут установить местонахождение должника или найти его имущество. Но позиция финансового сектора и ЦБ - со временем отказываться от этой процедуры. Она нарушает финансовую дисциплину граждан. На мой взгляд, пусть и аккуратно, но списывать долги надо. Скажем, в США освобождают от долгов тех, кто взял кредит, но оказался в зоне стихийного бедствия, в тяжёлом социальном или экономическом положении. Финансисты должны понимать, что люди иногда не платят по кредиту не потому, что они мошенники (хотя и такое встречается), а потому, что они оказались в очень сложной жизненной ситуации.