Длительные обсуждения донастройки налоговой системы наконец завершены, закон подписан президентом. С 1 января 2025 года в России налоги будут собирать по-новому.

Что и для кого изменится, как это повлияет на цены и зачем регионам дали больше самостоятельности? Рассказывает первый зампред Комитета Госдумы по бюджету и налогам Михаил Щапов.

Что и для кого изменится, как это повлияет на цены и зачем регионам дали больше самостоятельности? Рассказывает первый зампред Комитета Госдумы по бюджету и налогам Михаил Щапов.

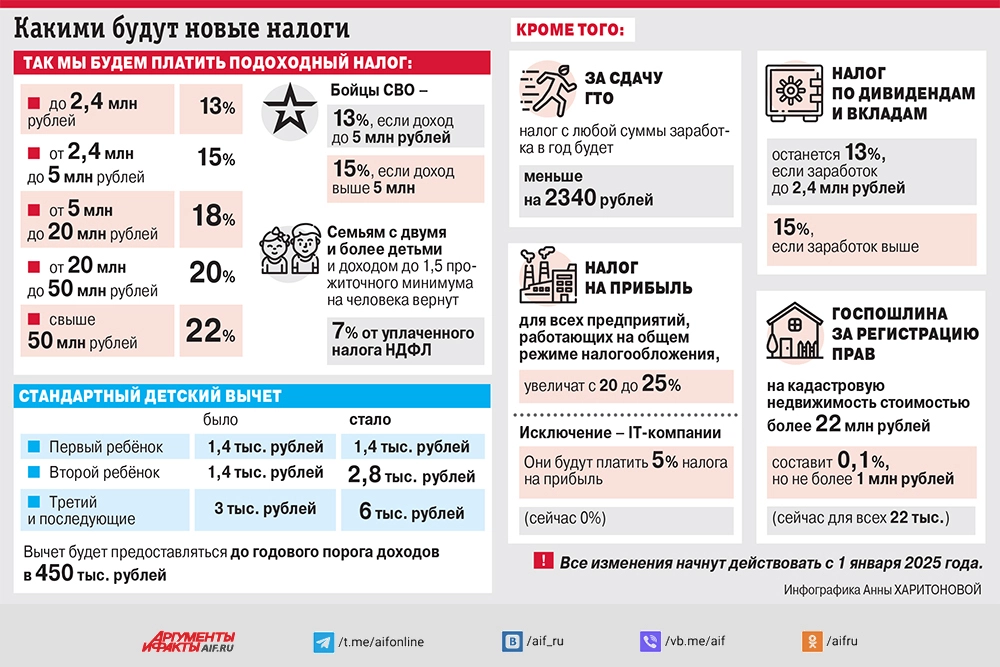

Нужно понимать, как считается повышенный платёж. Он берётся не со всей зарплаты в 200 тыс., а с превышения.

Как будем считать?

aif.ru: Михаил Викторович, повышение НДФЛ в основном коснётся жителей крупных городов, ведь зарплаты выше 200 тыс. в месяц в регионах, откровенно говоря, — редкость. Не станут ли люди, которые получают свои 200+, уходить от белых зарплат, чтобы платить меньше налогов?

Михаил Щапов: Я бы рекомендовал сразу отказаться от таких мыслей. Во-первых, налоговики сейчас очень хорошо видят попытки уклониться от налогов, и это приведёт к серьёзным проблемам у человека. Во-вторых, не так страшен налог, как спекуляции про него. Нужно понимать, как считается повышенный платёж. Он берётся не со всей зарплаты в 200 тыс., а с превышения. Например, у человека доход — 300 тыс. рублей. С 200 тыс. он заплатит стандартные 13%, а 15% распространятся только на 100 тыс. Суммарно это ненамного повысит налоговую нагрузку. Пытаться в такой ситуации уйти в тень будет дороже.

— Допустим, человек работает одновременно как самозанятый и по трудовому договору. В первом случае он заработал в месяц 230 тыс., во втором — ещё 210 тыс. Как увеличатся его налоги в 2025 году?

— Важная часть реформы: налоги на самозанятых не меняются. Поэтому то, что он получил как самозанятый, будет облагаться по стандартной ставке. Это было жёсткое условие депутатов правительству: обещали не трогать самозанятых до 2028 года — будьте добры выполнить обещание. А по трудовому договору он заплатит 15% только с «лишних» 10 тыс. Это дополнительно примерно 200 рублей.

— Другая ситуация: человек получает приличные деньги, например 400 тыс. в месяц. При этом у него шестеро детей и неработающая жена. Как будет высчитываться налог: по прогрессивной шкале или с семейным вычетом?

— В законе указаны малоимущие. То есть люди, получающие меньше определённого уровня. В указанной ситуации с заработком 400 тыс. платить налог придётся по прогрессивной шкале, а семейный вычет не положен. Дело в том, что даже при указанном числе иждивенцев (7) доход на одного члена семьи — 50 тыс. Это больше чем 1,5 прожиточного минимума во всех регионах страны, за исключением Чукотского автономного округа.

Но хочу напомнить, что для многодетных семей сегодня есть целый ряд льгот, которыми можно воспользоваться, независимо от коррекции налогового законодательства.

— Ещё один вероятный сценарий. Предположим, я получала заплату 250 тыс. на протяжении 6 месяцев. Затем меня уволили, и я едва устроилась на ставку 60 тыс. Мне вернут переплату за первые полгода, раз по итогу мой среднемесячный заработок за год меньше 200 тыс.?

— Механизм другой. Дополнительный налог включается только тогда, когда человек по году достиг планки в 2,4 млн рублей (200 тыс. в месяц). Пока не достиг — платит 13%.

— У многих граждан появится возможность экономить на налогах — получать семейные выплаты, возврат за сдачу ГТО. А могут ли их получить работающие как самозанятые или ИП?

— По большей части нет. Всё же ИП и самозанятые — это не работники, а предприниматели. Они получают предпринимательский доход, а не зарплату.

Если кто-то попытается взвинтить цены, ссылаясь на рост налоговой нагрузки, это будет против позиции бизнес-сообщества и непатриотично... Если читатели заметят, что кто-то решил воспользоваться ситуацией, смело обращайтесь с фактами в региональное управление ФАС или к вашим депутатам. Спекулянтов нужно приструнить.

Финансовый вопрос

— Люди, когда слышат «налог» и «перемены» в одном предложении, сразу интересуются: вырастут ли цены? НДФЛ, как говорят эксперты, на цены не влияет, да и вырастет он только для 3% людей. А вот рост налога на прибыль предприятий в итоге аукнется всем?

— Смысл-то как раз в том, что дополнительная нагрузка ложится на ПРИБЫЛЬ бизнеса, а не на цены, по которым он продаёт товары людям. Большая часть предпринимателей с таким подходом согласилась. И депутаты, и правительство много раз консультировались с представителями бизнеса, и те проявили гражданскую позицию — согласились поделиться с бюджетом своими прибылями. Все понимают, что сейчас стране это необходимо.

Если кто-то попытается взвинтить цены, ссылаясь на рост налоговой нагрузки, это будет против позиции бизнес-сообщества и непатриотично. Для таких «ушлых» ребят есть ФАС и контроль государства. Если читатели заметят, что кто-то решил воспользоваться ситуацией, смело обращайтесь с фактами в региональное управление ФАС или к вашим депутатам. Спекулянтов нужно приструнить.

Другой вопрос, что для малого бизнеса, работающего на упрощённой системе налогообложения, вводится НДС при получении высоких доходов. Правительство подаёт это как мягкий переход на другие системы налогообложения. Тут могут быть проблемы, мы на них указывали и предлагали не облагать малый бизнес НДС. Практика покажет, скажется ли это на его положении в будущем.

Всё зависит от губернатора

— Что значит «перераспределение налогов в регионах»? Как это повлияет на самую обычную пенсионерку в провинции? Получит ли она от этого быстрее отремонтированную дорогу в своём дворе, бесплатное лекарство от диабета или новый фонарь у аптеки?

— Это самая проблемная часть закона. Местным властям добавляют определённые доходы. Например, можно устанавливать повышенную ставку налога на дорогое имущество и землю. Главное, чтобы такое имущество и земля были в распоряжении муниципалитета. В остальном же регионам, городам и районам придётся надеяться на дополнительные поступления из федерального центра. А вот на них можно строить школы, дороги и детсады. Тут всё будет зависеть от качества работы губернатора и мэра. Смогут они доказать, что им необходимо дополнительное финансирование, подключить депутатов, опереться на поддержку избирателей — получат.

Мы заменили коммерческие кредиты на бюджетные. Это уже резко снизило затраты регионов. Ведь некоторые субъекты платили миллиард, а то и больше только по процентам. Миллиард, отданный банкам, — это одна непостроенная школа в год.

— А списание задолженностей субъектов РФ, которое произойдёт в рамках налоговой донастройки, чем обернётся для той же пенсионерки и её семьи?

— Напомню, что сначала мы заменили коммерческие кредиты на бюджетные. Это уже резко снизило затраты регионов. Ведь некоторые субъекты платили миллиард, а то и больше только по процентам. Миллиард, отданный банкам, — это одна непостроенная школа в год. Но и бюджетные кредиты нужно было отдавать. А это в случае с отдельными регионами тоже весьма приличные суммы. Сейчас они могут эти деньги оставить себе при условии, что средства будут вложены во что-то полезное для региона. Например, в обновление коммунальных сетей или строительство новой дороги.

— Почему курортный сбор переделали в туристический налог? Раньше жители Краснодара не платили сбор за отдых в Анапе, а теперь все будут платить?

— По этому вопросу у нас были серьёзные споры. В итоге депутаты продавили позицию, чтобы мэры и губернаторы устанавливали ставки налога, список тех, кто его платит, категории льготников. Так что теперь от местных властей зависит, будут местные жители платить или нет. Логика простая: где-то, как в Москве, жители не заметят дополнительные 100 рублей к стоимости номера. А где-то это будет ощутимая нагрузка. Нельзя такие вещи устанавливать для всей страны сразу. Так что и здесь всё теперь зависит от губернаторов и мэров.