Удивительная всё-таки у нас страна. Благосостояние населения не растёт. При этом за счёт сборов и налогов пухнут бюджет и Фонд национального благосостояния (ФНБ). И даже пенсионный резерв скоро будет переполнен. Причём за счёт потерь того самого населения.

Откуда деньги, Зин?

Речь идёт о РОПС – резерве по обязательному пенсионному страхованию. «Для гарантирования сохранности страховых и социальных пенсий в России используется ФНБ, пополняемый за счёт нефтегазовых сверхдоходов. РОПС – это тоже своего рода страховка, он гарантирует гражданам выплаты накопительной пенсии, – объясняет глава аналитического департамента НПФ «Сафмар» Евгений Биезбардис. – За счёт чего пополняется этот резерв? Во-первых, за счёт ежегодных отчислений самих фондов (их размер устанавливает ЦБ, и он должен быть не меньше 0,125% от расчётной базы). Во-вторых, за счёт теряемого гражданами инвестдохода в качестве штрафа за досрочное прекращение договора об обязательном пенсионном страховании. Есть и другие источники – но их роль мала. Например, в резерв попадают невостребованные правопреемниками средства умерших граждан. У кого-то нет наследников, а у кого-то близкие просто не знают о том, что у человека были пенсионные накопления и они имеют право получить их как правопреемники. Кстати, даже если пропущен шестимесячный срок со дня смерти, накопления можно получить через суд».

Речь идёт о РОПС – резерве по обязательному пенсионному страхованию. «Для гарантирования сохранности страховых и социальных пенсий в России используется ФНБ, пополняемый за счёт нефтегазовых сверхдоходов. РОПС – это тоже своего рода страховка, он гарантирует гражданам выплаты накопительной пенсии, – объясняет глава аналитического департамента НПФ «Сафмар» Евгений Биезбардис. – За счёт чего пополняется этот резерв? Во-первых, за счёт ежегодных отчислений самих фондов (их размер устанавливает ЦБ, и он должен быть не меньше 0,125% от расчётной базы). Во-вторых, за счёт теряемого гражданами инвестдохода в качестве штрафа за досрочное прекращение договора об обязательном пенсионном страховании. Есть и другие источники – но их роль мала. Например, в резерв попадают невостребованные правопреемниками средства умерших граждан. У кого-то нет наследников, а у кого-то близкие просто не знают о том, что у человека были пенсионные накопления и они имеют право получить их как правопреемники. Кстати, даже если пропущен шестимесячный срок со дня смерти, накопления можно получить через суд».

Сколько залежалось в резервах?

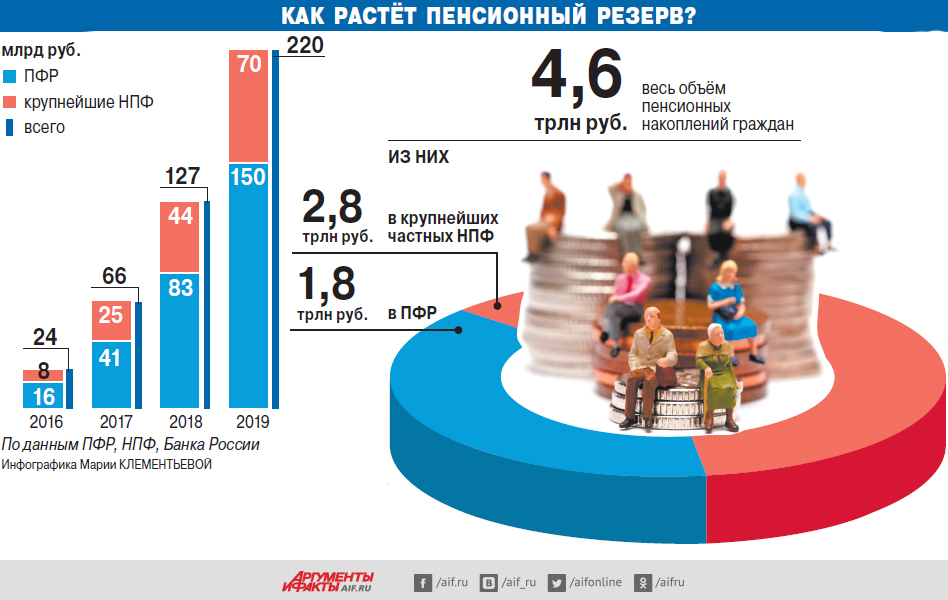

Резерв 11 крупнейших частных фондов (на них приходится 96% обязательств по ОПС) на середину 2019 г. превысил 70 млрд руб. (цифра примерная, поскольку не все НПФ детально показывают свои вложения – по закону они будут обязаны это делать лишь с 1 июля 2020 г.). У ПФР всё прозрачнее. Как сообщил его глава Антон Дроздов, Пенсионный фонд РФ накопил в резервах под 150 млрд руб. (больше, чем у НПФ, потому что именно из ПФР люди больше всего переводили деньги и теряли инвестдоход). То есть общий объём резервов достиг 220 млрд руб.

По закону размер РОПС должен быть не больше 10% от чистых накоплений. В ПФР сейчас находится 1,8 трлн руб. (точнее, во Внешэкономбанке, который управляет накоплениями «молчунов», оставивших их в ПФР), значит, предел резерва – 180 млрд руб. То есть до порогового значения осталось совсем немного, тем более что, по прогнозам Счётной палаты, уже к 2022 г. резерв ПФР достигнет 200 млрд. И скоро встанет вопрос, куда тратить излишки.

Недавно вице-премьер правительства Татьяна Голикова озвучила одно из предложений – направить деньги из резерва на систему долговременного ухода за пожилыми людьми. «Это было бы гуманно, учитывая, что это деньги людей, которые потеряли их при смене страховщика или не дожили до пенсии, – считает профессор Финансового университета при Правительстве РФ Александр Сафонов. – Но для этого нужна законодательная инициатива, которая введёт новый вид социального страхования по долговременному уходу за пожилыми. Резерв ПФР мог бы стать для него первоначальным капиталом, но потом потребовалось бы вводить новый страховой социальный взнос. А эту идею уже успели раскритиковать, потому что она повысит нагрузку на работодателей».

Недавно вице-премьер правительства Татьяна Голикова озвучила одно из предложений – направить деньги из резерва на систему долговременного ухода за пожилыми людьми. «Это было бы гуманно, учитывая, что это деньги людей, которые потеряли их при смене страховщика или не дожили до пенсии, – считает профессор Финансового университета при Правительстве РФ Александр Сафонов. – Но для этого нужна законодательная инициатива, которая введёт новый вид социального страхования по долговременному уходу за пожилыми. Резерв ПФР мог бы стать для него первоначальным капиталом, но потом потребовалось бы вводить новый страховой социальный взнос. А эту идею уже успели раскритиковать, потому что она повысит нагрузку на работодателей».

Есть предложение установить меньшую – не 10% – предельную величину РОПС, а все поступающие в резерв средства направлять на счета клиентов. Впрочем, как считают эксперты «АиФ», вряд ли эти предложения понравятся ВЭБ, ведь сейчас он активно использует резервные 150 млрд. Если изъять эту сумму из Внешэкономбанка, у него появится серьёзная финансовая дыра.

«Я вообще не понимаю, зачем надо накапливать такой резерв, – считает к. э. н., профессор НИУ ВШЭ Александр Абрамов. – Как-то несправедливо получается: у людей изымают деньги, почему-то штрафуют их за переходы из фондов, а кто-то получает от этого коммерческую выгоду. Зачем вообще государству создавать игрока на финансовом рынке, у которого тем больше денег, чем хуже населению? Всё это происходит от несовершенства нашего законодательства и структуры фондов. Ни в одной другой стране мира фонды не работают столь неэффективно. Почему люди теряют деньги? Да потому что форма НПФ в России уникальна – это всё юрлица. А юридическое лицо технологически не может быстро посчитать доходность. Поэтому, когда человек собирается уходить, он уходит с теми деньгами, с которыми пришёл, без дохода. В развитых странах с пенсионными накоплениями работают паевые фонды, которые могут ежедневно оценивать свои активы. И если клиент собирается перейти в другой фонд, он не теряет ни копейки. Так что, на мой взгляд, тут необходимы радикальные меры. Надо менять форму наших фондов с юрлиц на паевые фонды. И тогда проблема разрешится сама собой».

«Я вообще не понимаю, зачем надо накапливать такой резерв, – считает к. э. н., профессор НИУ ВШЭ Александр Абрамов. – Как-то несправедливо получается: у людей изымают деньги, почему-то штрафуют их за переходы из фондов, а кто-то получает от этого коммерческую выгоду. Зачем вообще государству создавать игрока на финансовом рынке, у которого тем больше денег, чем хуже населению? Всё это происходит от несовершенства нашего законодательства и структуры фондов. Ни в одной другой стране мира фонды не работают столь неэффективно. Почему люди теряют деньги? Да потому что форма НПФ в России уникальна – это всё юрлица. А юридическое лицо технологически не может быстро посчитать доходность. Поэтому, когда человек собирается уходить, он уходит с теми деньгами, с которыми пришёл, без дохода. В развитых странах с пенсионными накоплениями работают паевые фонды, которые могут ежедневно оценивать свои активы. И если клиент собирается перейти в другой фонд, он не теряет ни копейки. Так что, на мой взгляд, тут необходимы радикальные меры. Надо менять форму наших фондов с юрлиц на паевые фонды. И тогда проблема разрешится сама собой».

Кому нужен пенсионный план?

Нужны ли вообще запасы в накопительной системе? Как заявляют эксперты, пока в них потребности нет, поскольку ещё не было серьёзных выплат по накоплениям. Но в будущем необходимость в резервах может появиться. Дело в том, что большая часть накоплений принадлежит гражданам 1967 г. р. и моложе. В течение 12 лет их взносы шли на накопительную пенсию (это делалось автоматически) – сначала 3% от заработка, потом 6%. С 2014 г. накопления заморожены, все 22% взносов теперь идут на страховую пенсию. Однако накопительный счёт хоть и не пополняется, но сохраняется и продолжает увеличиваться в зависимости от доходности фонда. И будет выплачен людям по старому пенсионному возрасту – женщинам в 55 лет, мужчинам – в 60.