Согласно опросу ВЦИОМ, 300 тыс. рублей — минимальная сумма, с которой, по мнению россиян, начинаются накопления.

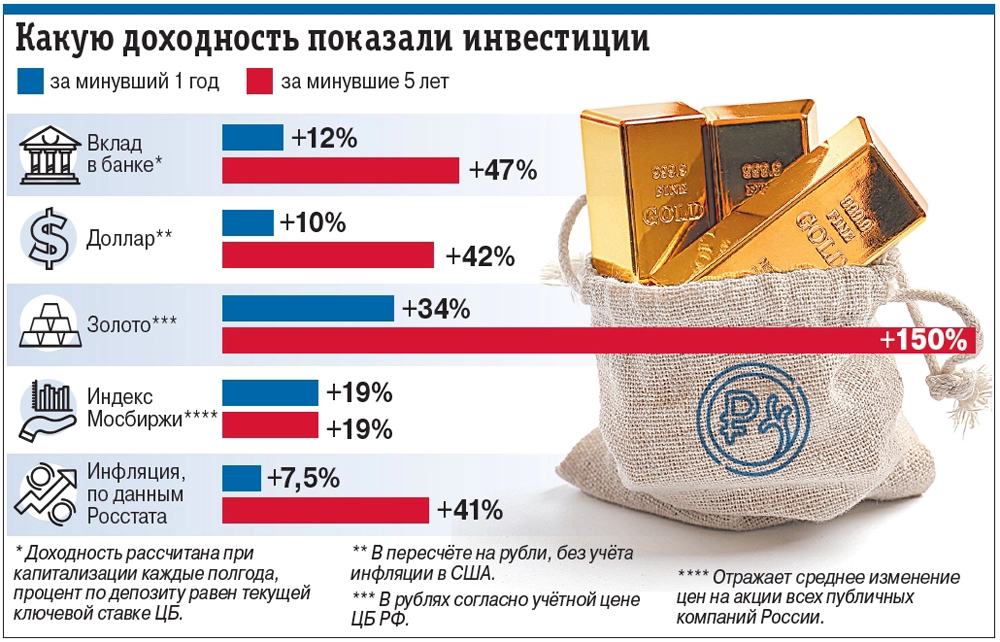

К рынку недвижимости с такими накоплениями присматриваться сложно, хранить под матрасом — глупо. «АиФ» попробовал понять, куда их вложить, чтобы было минимально рискованно и максимально доходно.

Золото

Учётная цена ЦБ грамма золота сейчас 6,6 тыс. рублей (год назад — 5,25 тыс., два года назад — 3,4 тыс.). Банки продают золотыеф слитки за цену выше учётной, а покупают — за ту, что ниже.  Потому не стоит пытаться спекулировать слитками, предупреждает экономист Михаил Беляев. Не говоря уже о том, что в банке откажутся выкупать слиток за полную стоимость, если на нём мелкая царапина или жировой след от пальцев.

Потому не стоит пытаться спекулировать слитками, предупреждает экономист Михаил Беляев. Не говоря уже о том, что в банке откажутся выкупать слиток за полную стоимость, если на нём мелкая царапина или жировой след от пальцев.

«Удобнее пользоваться так называемым бумажным золотом, то есть обезличенными металлическими счетами или биржевыми ценными бумагами, цена которых привязана к цене драгметалла, — советует Беляев. — Так хотя бы голова не будет болеть по поводу хранения. Ведь держать золото дома опасно, а за аренду сейфа в банке придётся доплатить. Но тогда, как и со всякими ценными бумагами, нужно учитывать риск возникновения проблем у эмитента (организации, выпустившей ценные бумаги. — Ред.)».

Ценные бумаги

Перед покупкой ценных бумаг надо открыть брокерский счёт и хорошенько разобраться, во что именно вкладываться. Акции в 2024 году уже не выглядят столь привлекательно, но крупнейший финансовый рынок — это рынок долга, а вовсе не акций. Долговые расписки называются облигациями. Обычно их номинал составляет 1 тыс. рублей.

Самые надёжные облигации в России — облигации федерального займа (ОФЗ), эмитентом которых выступает Минфин. Но номинальная доходность по ним немного отстаёт от доходности депозита в банках. «Есть вариант приобрести корпоративные облигации, доходность по которым выше. Лучше выбирать бумаги с относительно коротким сроком действия — 3–4 года, и не одной, а сразу нескольких надёжных компаний с высоким рейтингом. Так меньше рисков, — говорит инвестбанкир Евгений Коган. — Если вы всё же рассматриваете покупку акций, возможно, стоит обратить внимание на компании — производители золота». Кроме того, из-за высокого спроса на кредиты хорошо выглядят акции банков.

«Когда человеку сложно делать выбор самостоятельно, его можно перепоручить управляющим паевыми инвестиционными фондами (ПИФами)», — предлагает инвестиционный советник Юлия Кузнецова. — По сути это тоже торговля ценными бумагами, но все решения после покупки пая вместо вас принимает фонд«. Управляющие берут за свои услуги комиссию, но стараются «отбить» её своим клиентам за счёт годовой доходности выше, чем в среднем по индексу Мосбиржи. «За последний год крупные фонды показали доходность в среднем от 29 до 46%», — отмечает Кузнецова.

«Когда человеку сложно делать выбор самостоятельно, его можно перепоручить управляющим паевыми инвестиционными фондами (ПИФами)», — предлагает инвестиционный советник Юлия Кузнецова. — По сути это тоже торговля ценными бумагами, но все решения после покупки пая вместо вас принимает фонд«. Управляющие берут за свои услуги комиссию, но стараются «отбить» её своим клиентам за счёт годовой доходности выше, чем в среднем по индексу Мосбиржи. «За последний год крупные фонды показали доходность в среднем от 29 до 46%», — отмечает Кузнецова.

«На фондовом рынке следует быть готовым к рискам. Гарантированной доходности нет ни в ПИФах, ни в акциях, ни в корпоративных облигациях, — подчёркивает доцент Финуниверситета при правительстве РФ Пётр Щербаченко. — Гарантированно заплатит только Минфин по ОФЗ, но при условии, что инвестор дождётся срока погашения. Если облигация на 10 лет, то большой вопрос, станет ли это выгодным вложением».

Валюта

Рывок, который сделал доллар — с 52 рублей (01.07.2022) до 101 рубля (10.10.2023) у многих укрепил веру в него. Однако с прошлого июня американская валюта подросла к рублю всего на 11%.  «Ставки по банковским депозитам в рублях на временном отрезке лет в 5 дают примерно ту же самую доходность, что и хранение сбережений в валюте, даже если рубль слабел», — обращает внимание доцент экономического факультета МГУ Антон Табах.

«Ставки по банковским депозитам в рублях на временном отрезке лет в 5 дают примерно ту же самую доходность, что и хранение сбережений в валюте, даже если рубль слабел», — обращает внимание доцент экономического факультета МГУ Антон Табах.

Вклады

«Вклады и накопительные счета — самое понятное и доступное, — уверен Михаил Беляев. — Сложилась уникальная ситуация, когда банки дают вкладчикам доходность значительно выше инфляции. Причём вложения в пределах 1,4 млн рублей застрахованы государством. Акции могут как вырасти, так и упасть. То же самое с золотом и всем остальным. Если стоит задача вложить несколько сотен тысяч рублей, надежнее всего открыть вклад по высокой ставке».

Важно: в этом году вкладчикам впервые начислят налог на доходы от вкладов.

Кстати

Налог на доходы с вкладов

Россиян освобождали от уплаты налога на доходы, полученные от банковских вкладов, в 2021 и 2022 годах, но за процентные средства, полученные в 2023 году, придётся заплатить. Сделать это надо до 1 декабря.

Сумму налога можно рассчитать самостоятельно и уплатить через единый налоговый счёт. Для этого надо вычислить разницу между полученным доходом и необлагаемой суммой, которая зависит от максимальной в 2023 году ключевой ставки ЦБ (16%).

С этой разницы и платится налог 13%. Но, чтобы не запутаться, лучше дождаться уведомления в личном кабинете налогоплательщика, где будет точная цифра.

Налог не должны платить граждане, у которых ставка по вкладам ниже 1% и чьи доходы от вкладов оказались ниже необлагаемой суммы.

Пример 1. У вас был годовой вклад 2 млн рублей под 10%. Доход по итогу года составил 200 тыс. рублей. Необлагаемая сумма — 160 тыс. рублей (вычисляется по формуле: 16% (максимальная ставка ЦБ) от 1 млн рублей). Налоговая база: 200 тыс. рублей минус 160 тыс. рублей. Это 40 тыс. рублей. С них и предстоит заплатить 13%.

Это 5,2 тыс. рублей.

Пример 2. У вас был годовой вклад 1 млн рублей под 10%. Доход по итогу года — 100 тыс. рублей. Это меньше, чем необлагаемая сумма (160 тыс. рублей). Платить налог не надо.