Где и как можно взять заём под залог квартиры?

Заём под залог квартиры[1] — это возможность получить крупную сумму в короткий срок. Однако, чтобы кредит действительно помог решить финансовые трудности, а не стал источником новых проблем, нужно знать, на что обращать внимание при оформлении займа. О том, как взять заём под залог квартиры, и пойдет речь в статье. Расскажем, какие требования предъявляются к заемщику и залоговой недвижимости, сколько денег можно получить и в какие организации можно обращаться.

Каковы условия займа под залог квартиры

Получить заём под залог квартиры, как правило, проще, чем оформить обычный кредит. Однако у любого кредитора есть определенные требования к заемщику и объекту залога. Условия различаются в зависимости от типа и политики кредитной организации. Итак, где и как можно оформить заём под залог квартиры?

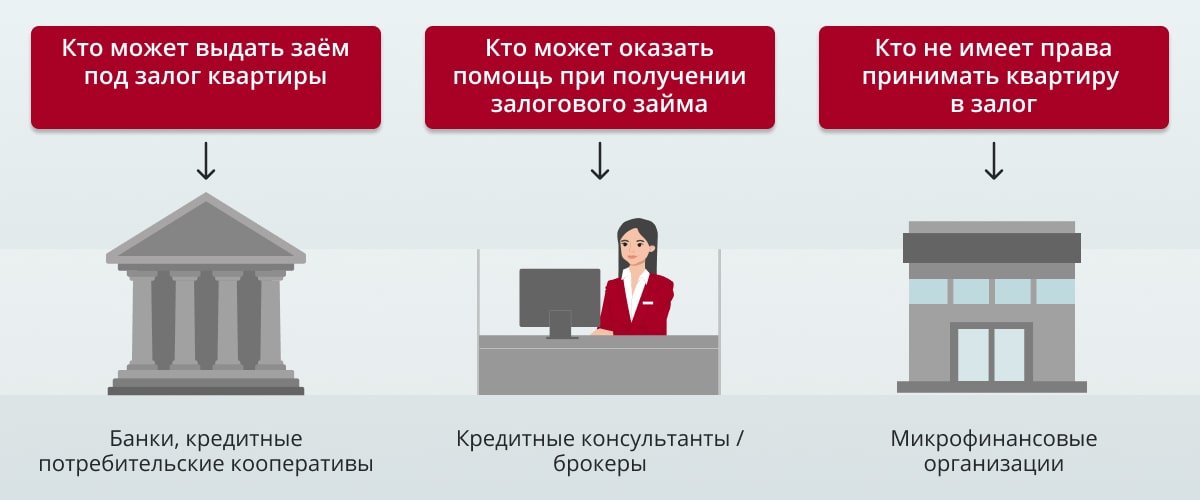

- Наиболее очевидный вариант — банк. Но, как известно, такие финансовые учреждения достаточно взыскательны по отношению к потенциальным клиентам, и залог квартиры под заём даст физическому лицу лишь небольшое преимущество.

Для примера возьмем лидера рынка — Сбербанк[2]. Здесь готовы выдать нецелевой залоговый кредит лицам старше 21 года. При этом возраст заемщика на момент исполнения договора не должен превышать 75 лет. К другим требованиям относится наличие постоянной или временной регистрации в РФ. Кроме того, обращаться в банк имеет смысл только официально трудоустроенным гражданам, причем стаж на текущем месте работы должен составлять не менее шести месяцев. Нужно учитывать, что банк будет проверять общий трудовой стаж за последние пять лет: если за этот период человек проработал менее года, он вряд ли сможет рассчитывать на денежный заём даже под залог квартиры. Однако это правило неактуально для тех, кто имеет регулярный доход из других источников, разрешенных законодательством. В редких случаях банк может пойти навстречу, но проценты займа под залог квартиры при отсутствии официальной зарплаты будут выше. А вот плохая кредитная история точно станет серьезным препятствием для получения денег.

К недвижимости банки тоже могут быть достаточно придирчивы. Так, скорее всего, потребуется оформить страховку (или согласиться на менее выгодные условия[3]). И «лишние» траты на этом не заканчиваются: также придется оплатить услуги оценщика, чтобы он обозначил стоимость жилья. Что касается суммы кредита, то, например, в Сбербанке максимум составляет 10 млн рублей или 60 % от стоимости квартиры — ориентироваться следует на меньшую из величин[4].

В целом главный плюс займа в банке заключается в том, что это, как правило, известная и проверенная организация. Минус — достаточно строгие требования. К тому же получить заём под залог квартиры за 1 день не получится: в среднем стоит рассчитывать на срок до двух недель, а иногда и больше. Тот же Сбербанк оговаривает, что от заключения договора до выдачи денег может пройти и полтора месяца[5].

- Если есть необходимость в деньгах и нужны они как можно быстрее, а под требования банка вы не подходите, можно воспользоваться услугами кредитного брокера. По сути это посредник между заемщиком и кредитором. Благодаря ему получить средства может практически любой человек: с неидеальной кредитной историей, без официального дохода и с другими обстоятельствами в «анамнезе», которые могут свидетельствовать о неблагонадежности. Работа кредитных брокеров состоит из нескольких этапов. Первая задача — решить все юридические и финансовые проблемы клиента: закрыть долги, снять аресты и подобное. Вторая — подобрать кредитора. Само собой, брокеры сотрудничают и с клиентами, которые считаются благонадежными. К предмету залога требования тоже достаточно мягкие. В частности, можно заложить квартиру с неузаконенной перепланировкой, в доме под реновацию, с долгами по коммунальным платежам.

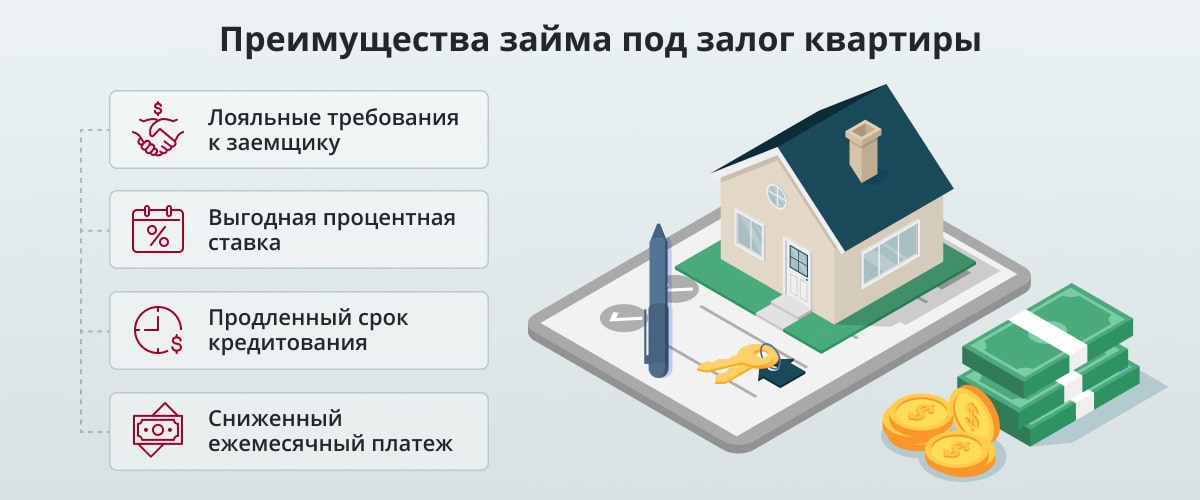

Но главное, что при обращении к кредитному брокеру можно рассчитывать и на другие преимущества займа денег под залог квартиры[6]. А в их числе — выгодная процентная ставка, продленный срок кредитования и, как результат, сниженный ежемесячный платеж. Что примечательно, брокер может помочь получить до 90% от оценочной стоимости залоговой квартиры[7]. Еще один важный нюанс — срочность: некоторые компании обеспечивают выдачу займа в день обращения, причем отчитываться, на что пойдут средства, не потребуется[8].

- Существует еще один вариант получения залогового займа, менее популярный у наших соотечественников. Такую услугу предоставляют кредитные потребительские кооперативы (КПК)[9]. Эти организации формируются физ- или юрлицами, которые объединены по какому-либо общему признаку: например, по сфере деятельности или территориальной принадлежности. Чтобы взять заём под залог квартиры, нужно стать членом кооператива. К слову, кредитная кооперация широко развита в европейских странах[10]. И эффективность КПК легко объяснима. Во-первых, такие организации формируются на добровольной основе. Во-вторых, деятельность их целенаправленна: задача состоит в удовлетворении финансовых потребностей всех членов кооператива. В-третьих, КПК обязаны следовать букве закона: их деятельность строго регламентирована и, согласно Федеральному закону «О кредитной кооперации»[11], регулируется Центральным банком РФ.

Проверить, легальна ли деятельность конкретного кооператива несложно. Для этого нужно зайти на официальный сайт Центрального банка России и удостовериться, что сведения о КПК внесены в госреестр[12]. Также по требованию закона кредитный кооператив обязан быть членом саморегулируемой организации (СРО).

На что обратить внимание: мелкий шрифт и дополнительные условия

Как мы сказали, условия займов варьируются в зависимости от политики конкретной организации. Поэтому в любом случае важно внимательно изучить договор. В документе должны быть прописаны данные заемщика, заимодавца и предмета залога, сумма кредита, процентная ставка, срок кредитования и правила его погашения, условия начисления пени, права и обязанности обеих сторон.

Стоит понимать, что, пока недвижимость находится под обременением, собственник несколько ограничен в правах: продать или обменять квартиру до погашения задолженности не получится. Самый большой страх кредитуемого — потерять жилье. В теории такой риск действительно существует: если заемщик будет регулярно нарушать условия договора или вовсе откажется их выполнять, кредитору придется продать залоговую недвижимость, чтобы возместить убытки. Однако на практике эта крайняя мера применяется редко: кредитным организациям невыгодно заниматься продажей, и они охотно идут навстречу клиентам, например предлагают им реструктуризацию и более удобную схему погашения задолженности.

Если заимодавец предлагает оформить договор купли-продажи, рекомендуем отказаться от сделки. Дело в том, что при подписании такого документа жилплощадь переходит в собственность кредитора. Таким образом, даже при незначительной просрочке платежей или вовсе при отсутствии нарушений заемщик может лишиться квартиры, ведь новый собственник (кредитор) может распоряжаться недвижимостью по своему усмотрению. Помните: между собственником и кредитором заключается сделка займа и залога[13].

Существует несколько маркеров недобросовестного кредитора. В их числе требования выписаться из квартиры, передать документы на недвижимость — оригиналы предоставляются заимодавцу только для ознакомления.

Необходимо иметь в виду, что услугу выдачи займа под залог квартиры не могут оказывать микрофинансовые организации. Какими бы выгодными вам ни казались условия, знайте: такая сделка незаконна. Еще несколько лет назад МФО действительно могли выдавать такие займы, однако было множество прецедентов, когда заемщики лишались квартир. Распространенная причина — непрозрачность договоров: в ходе сотрудничества выяснялось, что проценты в разы больше обещанных, либо всплывали другие малоприятные нюансы, так что заемщик попросту не мог выполнять свои долговые обязательства. В результате микрофинансовым организациям на законодательном уровне запретили заниматься выдачей займов под залог недвижимости. Таким образом, если МФО предлагает такую услугу — вы имеете дело с мошенниками[14].

Прежде чем отдать квартиру в залог, изучите правоустанавливающие документы кредитной организации и примите к сведению мнение ее клиентов: комментарии на независимых сайтах-отзовиках помогут составить портрет кредитора. И самое главное — кредитные отношения регулируются договором: очень внимательно изучите документ, при необходимости привлеките юридического консультанта. Конечно, когда возникает необходимость в займе, хочется избежать дополнительных трат, но в данном случае оплата услуг специалиста поможет предотвратить куда более серьезные потери.