Деньги под залог недвижимости: тонкости получения займа

Деньги под залог недвижимости — это особый вид кредитования с обеспечением. Недвижимое имущество, которое собственник передает в залог, является гарантией возврата полученных средств, поэтому кредиторы часто идут на уступки. Взять деньги под залог недвижимости возможно, даже если банк отказал в классическом потребительском кредите или заемщик по каким-либо причинам не может предоставить документы о трудоустройстве и справку о доходах.

Содержание статьи:

Прежде чем говорить о том, где можно взять деньги под залог недвижимости, отметим отличительные особенности такого вида кредитования.

Главное отличие — это наличие залога. Имея такую гарантию возврата, кредитор готов предложить большую сумму на длительный срок, а кроме того, на выгодных условиях. Логично, что чем большую ценность представляет имущество, тем солиднее сумма, на которую может рассчитывать заемщик.

Оформить залоговый кредит может любой собственник недвижимого имущества. Если основной заемщик ничего не имеет в собственности, залогодателем может выступить созаемщик[1].

Цели, на которые можно получить деньги под залог недвижимости, различны:

- покупка и ремонт недвижимости;

- вложения в бизнес;

- оплата обучения;

- дорогостоящее лечение и реабилитация;

- приведение в порядок текущих финансовых дел.

Какая недвижимость может стать предметом залога?

В залог принимаются квартиры, частные дома, таунхаусы, земельные участки, офисные помещения, склады, гаражи. Подобное недвижимое имущество всегда стабильно, поэтому готовность финансовых организаций выдавать займы объяснима. Однако у кредиторов имеются определенные требования к залогу. Главное из них — имущество должно быть ликвидным, то есть в случае необходимости его можно будет быстро реализовать.

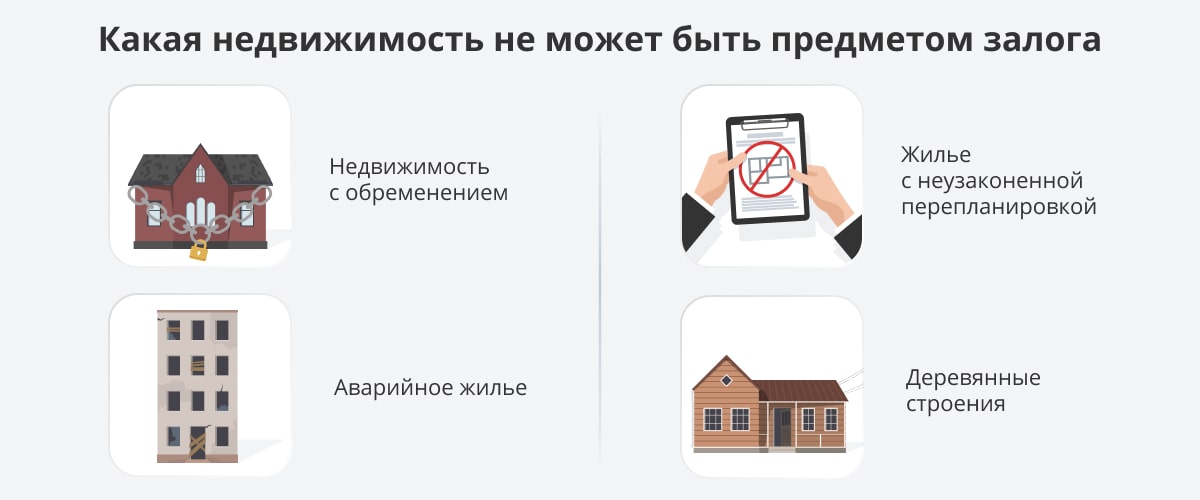

Как правило, компании не рассматривают в качестве залога недвижимость, которая уже имеет какие-либо обременения или относится к категории аварийного жилья. Также причиной отказа может стать незаконная перепланировка. Деревянные дома и здания, которые потенциально могут попасть в под снос, подвергаются более пристальному вниманию, чем априори «беспроблемная» недвижимость.

Если в качестве залога предлагается дом, немаловажное значение имеет транспортная доступность и его этажность. При этом желательно, чтобы строительство дома было завершено и здание имело постоянное электроснабжение, отопление, прочие коммуникации и удобства.

Разумеется, у каждого кредитора свои условия. Существуют финансовые организации, которые принимают в залог исключительно квартиры, но есть и компании, которые дают деньги в долг практически под любую недвижимость.

Прежде чем выдать деньги, компания-кредитор может обратиться к профессиональному оценщику недвижимости. Специалист должен дать заключение о состоянии недвижимости, степени ее износа, возможной аварийности, необходимости ремонта. Стоит учитывать, что услуги оценщика — это дополнительные расходы. К тому же оценка займет какое-то время.

Кроме того, залоговые средства в идеале должны быть застрахованы — расходы на страхование залога и жизни заемщика также следует принимать в расчет.

Где можно взять деньги под залог недвижимости

Деньги в кредит под залог недвижимости предоставляют банки, частные инвесторы и кредитные потребительские кооперативы (КПК). При выборе кредитора ключевыми факторами для заемщика являются необходимость подтверждать доход, условия выдачи средств, процентная ставка, скорость рассмотрения заявки и предоставления кредита, а также прозрачность сделки.

Рассмотрим основные отличия займов у различных кредиторов по данным параметрам.

Банки

Главное преимущество банков — прозрачность сделки. После подписания договора не должны появиться дополнительные платежи. А в случае, если клиент перестанет вносить платежи, банк будет взыскивать задолженность строго в соответствии с законом и согласно процедуре, которая оговорена в банковских документах. Однако при обращении в банк заемщику, скорее всего, придется доказывать свою платежеспособность.

Кроме того, решение банка будет основываться на оценке кредитной истории заемщика — если с ней не все благополучно, деньги могут не выдать. Также банк долго и тщательно проверяет состояние залоговой недвижимости. А это значит, что рассмотрение заявки может затянуться. В среднем на все про все уходит шесть дней. Выдача денежных средств тоже происходит не сразу, а только после окончательного оформления обременения.

Минимальные процентные ставки по кредитам под залог недвижимости в банках составляют от 7%, в среднем — 9%. Стоит учитывать, что подключение программ страхования в банках практически обязательная процедура, которая влияет и на решение о выдаче кредита, и на размер платежей. А это гарантированные дополнительные расходы. В среднем оценка квартиры обойдется в 4000–5000 рублей, а страхование — в 6000 рублей в год. Отказ от страхования приведет к увеличению процентной ставки.

МФО

В настоящее время микрофинансовые и микрокредитные организации по закону не имеют права предоставлять кредит под залог, если объектом залога выступает жилая недвижимость физических лиц[2]. Однако МФО могут выдавать деньги под залог коммерческой недвижимости.

Официальные подтвержденные доходы и положительная кредитная история заемщика для МФО не так важны, поэтому услугами таких организаций часто пользуются те, кто не имеет стабильных доходов или не может их подтвердить.

Заявки в микрофинансовых организациях рассматриваются буквально за несколько часов. Но за все эти удобства придется заплатить: для займов МФО характерны высокие процентные ставки — до 50% годовых и выше.

К выбору таких компаний стоит подходить взвешенно, ведь именно МФО славятся наличием «подводных камней», которые обнаруживаются после заключения сделки.

Частные инвесторы

Когда финансовые организации отказывают в кредите даже под залог, заемщики нередко обращаются к частным инвесторам. Они охотно предоставляют деньги в долг без каких-либо документов о платежеспособности и обычно не обращают внимания на имеющиеся просроченные задолженности. Для рассмотрения заявки частному инвестору достаточно оценить только стоимость и ликвидность залога. Принятие решения, как правило, занимает не более одного дня.

Однако, обращаясь к частным инвесторам, не стоит рассчитывать на выгодные предложения. Средняя ставка по кредиту под залог недвижимости у «частника» составляет 3–5% в месяц. При этом договор заключается только на один год. Договор может продлеваться, но гарантии продления на прежних условиях никто не даст.

КПК

Кредитные потребительские кооперативы — это объединения, членам которых при необходимости оказывается финансовая поддержка. Не членам КПК эта организация выдать деньги не в праве. Вступить в кооператив могут как частные, так и юридические лица[3]. Это некоммерческая организация, которая работает не ради прибыли, а с целью оказания финансовой помощи пайщикам, которые по сути являются и клиентами, и собственниками. Деятельность КПК контролируется на законодательном уровне[4].

Чтобы убедиться в надежности КПК, достаточно проверить его членство в саморегулирующей организации (СРО) в сфере финансовых услуг[5].

Плюс КПК заключается в том, что они могут выдать заём быстро, не дожидаясь наложения обременения на недвижимость. Процентные ставки по займам в кооперативах ниже, чем у многих других финансовых организаций. При этом КПК готовы предоставить крупные денежные займы, а кредитная ситуация заемщика и наличие официального подтвержденного дохода не играют ключевой роли в принятии решения.

На что обращать внимание при оформлении: доверяй, но проверяй

В случае неверного выбора кредитора получение денег под залог недвижимости может быть сопряжено с определенными рисками. Самой большой опасностью для заемщиков, особенно тех, кто не может вернуть средства, как и в случае с классической ипотекой, является возможность лишиться недвижимости. Однако если заранее знать особенности оформления кредита с обременением, можно обезопасить себя от мошеннических схем и подводных камней.

Для начала поговорим о неизбежных моментах, которые нужно учитывать при оформлении подобной сделки.

- После передачи в залог недвижимости собственник не сможет в полной мере распоряжаться своим имуществом.

- Следует также учитывать, что существует такое понятие, как залоговый дисконт. То есть заемщик может получить только часть суммы, в которую была оценена недвижимость. Таким образом финансовые организации ограждают себя от рисков, связанных со скачками цен на рынке недвижимости.

- Кредит под залог недвижимости будет сложно рефинансировать: не все компании соглашаются работать с обремененным имуществом.

Теперь поговорим о мерах предосторожности, которые под силу каждому заемщику. Итак, как занять денег под залог недвижимости и не лишиться имущества?

Главное — грамотно выбрать кредитора. Важно знать, что схемой выдачи денег под залог квартиры и другой недвижимости пользуются мошенники[6]. Недобросовестные кредиторы предлагают неподъемные проценты или вовсе дают на подпись не договор займа, а договор купли-продажи или дарения, объясняя это тем, что сделка будет аннулирована после возврата долга. Фактически в этом случае собственник добровольно передает все права на имущество.

Чтобы оградить себя от мошенников, необходимо обращаться только в надежные организации, проверять их лицензии на осуществление той или иной деятельности. Не менее важно внимательно изучать документы перед подписанием. Если в договоре имеются непонятные пункты, лучше сначала обратиться за разъяснениями к независимым юристам: поспешив поставить подпись, можно потом долго раскаиваться в этом. Подстраховаться можно, обратившись в компанию с хорошей репутацией, давно существующую на рынке, с минимумом отрицательных отзывов со стороны клиентов.

Существует множество компаний, готовых помочь заемщикам выйти из трудной финансовой ситуации и выручить, когда крупная денежная сумма понадобилась срочно. Но важно не перепутать их с мошенниками, главным оружием которых является плохая осведомленность населения в финансовых делах. Следует доверять кредиторам, которые предлагают максимально прозрачные условия по кредиту.