Предпроверочный анализ налоговой: важно знать каждому предпринимателю

Количество выездных налоговых проверок в последние годы снижается — за девять месяцев 2021 года их число по сравнению с допандемийным 2019 годом сократилось на четверть[1]. При этом неуклонно растет их результативность: даже несмотря на мораторий на плановые проверки в бюджет было доначислено 125 млрд рублей[2]. К примеру, у подмосковных налоговиков средний объем доначислений в расчете на одну проверку превысил 80 млн рублей[3]. Это говорит о том, что фискальные органы стали более основательно подходить к проверкам: прежде чем организовывать выезд, они проводят предпроверочный анализ подозрительной компании. Организациям важно понимать, из-за чего налоговики могут обратить на них свое внимание. Знание механизмов предпроверочного анализа позволит избежать выездной проверки, которая с большой вероятностью приведет к доначислению налогов.

Содержание статьи:

Предпроверочный анализ налоговой — это комплекс мероприятий по поиску, сбору и оценке информации об определенном налогоплательщике. Его цель — принять обоснованное решение о проведении или непроведении выездной налоговой проверки в отношении этого налогоплательщика.

В результате анализа ФНС решает:

- нарушил ли налогоплательщик налоговое законодательство. Сотрудники контролирующих органов должны заранее понять, каковы шансы выявить в ходе выездной проверки недоимку по налогам и какой ее потенциальный размер;

- реально ли взыскать обнаруженную недоимку, ведь важной частью деятельности ФНС является не только выявление нарушений, но и фактическое взыскание денег в бюджет. Это означает, что фискальные органы с большей вероятностью обратят внимание на нарушителя, у которого имеются активы для выплаты недоимки. Есть такие активы или нет — тоже устанавливается по итогам предпроверочного анализа.

Если по завершении анализа инспекторы пришли к выводу, что игра стоит свеч, они приступают к следующему этапу — собственно выездной проверке. Дело в том, что это сложное мероприятие, требующее временных и финансовых затрат со стороны ФНС. Именно поэтому без предпроверочного анализа, то есть без стопроцентной уверенности в целесообразности проверки, начинать ее попросту неразумно.

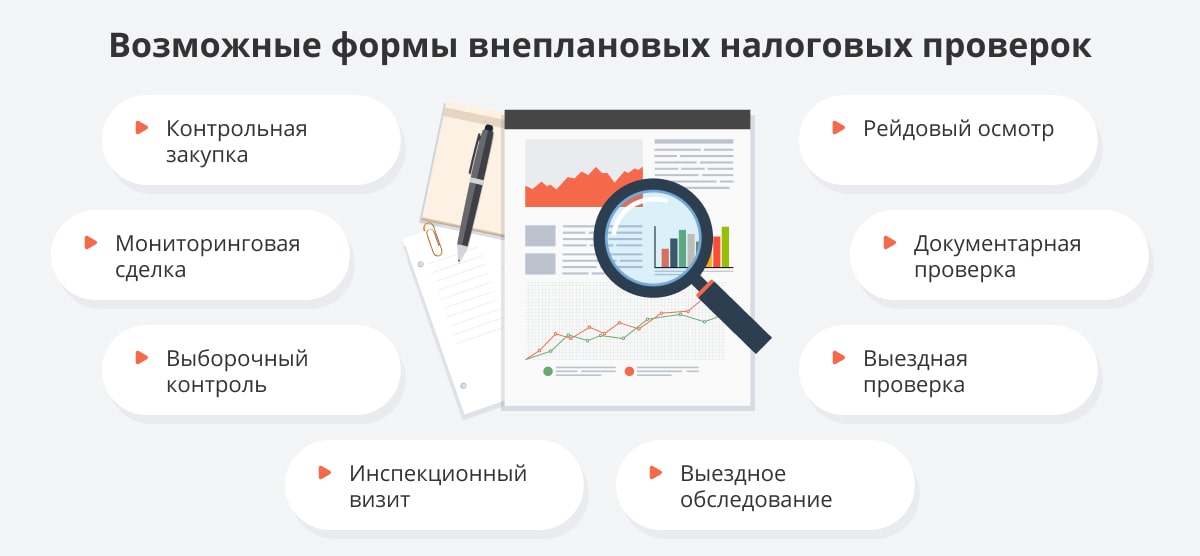

В 2022 году продолжает действовать мораторий на проведение плановых налоговых проверок малого бизнеса[4]. Однако данный запрет не распространяется на проведение внеплановых проверок. К тому же предприятия, работающие в ряде сфер, проверяться по-прежнему будут.

Кто и как проводит предпроверочный анализ?

Для проведения мероприятий, предваряющих выездную проверку, в каждой инспекции ФНС имеется отдел предпроверочного анализа. Там работают специалисты, которые контролируют всех относящихся к данной ИФНС налогоплательщиков, выявляют среди них подозрительных, собирают о них информацию и принимают решение о целесообразности выездной проверки, а также разрабатывают наиболее эффективные стратегии ее проведения.

Анализ налогоплательщика проводится по критериям оценки рисков, приведенным в Приказе ФНС России от 30 мая 2007 года № ММ-3-06/333@. Выездная проверка тем более вероятна, чем больше рисков обнаруживается в деятельности организации. Гражданин также может руководствоваться критериями, перечисленными в Приказе № ММ-3-06/333@, для самопроверки своей деятельности.

Выделяются следующие критерии оценки рисков:

- Налоговая нагрузка (соотношение суммы уплачиваемых налогов и выручки налогоплательщика) у компании ниже, чем в среднем по отрасли, в которой она работает.

- На протяжении двух или более лет в налоговой и бухгалтерской отчетности организация заявляет убыточность. Важно отметить, что, оценивая этот критерий, специалисты примут во внимание объективные причины, по которым компания могла иметь убытки. Но если подобных причин нет, такая отчетность покажется странной.

- Большой объем применяемых налоговых вычетов.

- Расходы организации растут быстрее доходов.

- Средняя зарплата сотрудников налогоплательщика ниже средней по отрасли, в которой он работает.

- Налогоплательщик постоянно приближается к предельным значениям показателей, позволяющих применять специальные налоговые режимы.

- Если речь идет об индивидуальном предпринимателе и в декларации он указывает, что суммы доходов и расходов практически равны.

- Налогоплательщик ведет свою деятельность через цепочку контрагентов, перекупщиков или посредников без видимых на то причин.

- Налогоплательщик не предоставил в налоговую инспекцию запрашиваемые ею документы или пояснения.

- Налогоплательщик часто меняет место своего нахождения и «мигрирует» между разными ИФНС.

- Рентабельность компании значительно отличается от средней по ее сфере.

- Компания ведет деятельность с высоким налоговым риском.

Сам предпроверочный анализ выездной налоговой проверки имеет два этапа: автоматизированный и ручной. Автоматизированный анализ производится с помощью специальных программ:

- СУР АСК НДС-2 — система, с которой начинается проведение предпроверочного анализа. На основании бухгалтерской и налоговой отчетности налогоплательщиков она автоматически распределяет их на три группы. Первая — с низким налоговым риском: законопослушные налогоплательщики, деятельность которых не вызывает подозрений. Вторая — с высоким налоговым риском: организации, не исполняющие свои налоговые обязательства или исполняющие их в минимальном объеме. Третья — со средним налоговым риском: компании, которых программа не смогла отнести ни к одной из предыдущих категорий. Как можно догадаться, основным объектом внимания проверяющих становятся те, кто относится ко второй группе. Работа с СУР АСК НДС-2 регламентирована письмом ФНС России от 3 июня 2016 года № ЕД-4-15/9933@[5].

- АИС «Налог-3» — единая информационная система ФНС, аккумулирующая в себе сведения обо всех налогоплательщиках как из внутренних источников налоговой, так и извне. Введена в работу Приказом ФНС России от 14 марта 2016 года № ММВ-7-12/134@[6].

- ПК «ВАИ» — программа, позволяющая наглядно оценить взаимосвязь налогоплательщика с другими компаниями, к примеру участие его учредителей в других юридических лицах.

Такой «трехслойный» программный фильтр отсеивает существенное количество законопослушных лиц, но выбрать из оставшихся тех, к кому действительно стоит ехать с проверкой, придется уже самим специалистам. Поэтому они приступают ко второму этапу анализа — ручной проверке подозрительных компаний.

Ручной предпроверочный анализ, проводимый налоговым органом, представляет собой исследование документов и информации о налогоплательщике, полученных от источников внутри ФНС и вне налоговой.

К внутренней информации относятся документы, которые налоговая получает от компании в ходе работы или формирует самостоятельно в пределах своих полномочий.

Исследуя и сравнивая эти данные, сотрудники ищут нестыковки и странности: к примеру, несоответствие доходов и расходов в разных документах, резкое сокращение стоимости активов или дебиторской задолженности и т. д.

Помимо внутренних источников информации при анализе используются внешние, в том числе сведения, полученные по запросу из других органов и организаций, а также данные, находящиеся в открытом доступе в интернете.

Налоговая вправе запросить информацию в следующих органах:

- Росреестр — чтобы установить фактический состав имущества, зарегистрированного на организацию, ее выгодоприобретателей и членов их семей;

- ГИБДД — чтобы найти незадекларированные транспортные средства, связанные с налогоплательщиком;

- органы ЗАГС — для установления состава членов семей выгодоприобретателей;

- банки — они могут предоставить выписки по счетам, позволяющие отслеживать движение средств компании.

Кроме того, специалисты ФНС обращают внимание на общедоступную информацию: сайт проверяемой организации, социальные сети ее учредителей, выгодоприобретателей, сотрудников, членов их семей. Дальнейшая схема действия аналитиков из налоговой проста: если после анализа всего массива полученных данных становится понятно, что подозрения могут быть подтверждены, принимается решение о целесообразности проведения выездной проверки.

Важный момент: аналитики, занимающиеся сбором информации и мониторингом деятельности налогоплательщика, никак не ограничены во времени, ведь в законодательстве не прописаны конкретные сроки для проведения предпроверочного анализа. Это означает, что у специалистов ФНС есть возможность основательно подойти к делу и охватить значительную часть истории деятельности предприятия, принадлежащего заинтересовавшему их лицу.

Какие результаты дает анализ и чем это грозит налогоплательщику

И все-таки следует обозначить, что к выводу о том, что пора начинать организацию выездной проверки, в ФНС приходят не сразу после получения соответствующей информации. Она тоже анализируется по определенной схеме. По сути, целесообразной потенциальную проверку признают, если:

- расходы организации или ее выгодоприобретателей превышают доходы;

- есть очевидные основания предполагать, что компания допустила налоговые нарушения и недоплатила в бюджет;

- аналитики имеют представление о том, в какой сфере можно найти нарушение и какие документы нужно запросить;

- недоимка достаточно большая и при этом налогоплательщик в состоянии ее заплатить. Для контролирующих органов важно, чтобы проверка была результативной не только с точки зрения выявления нарушения, но и с точки зрения фактического взыскания. Более того, чем бóльшая сумма поступит в бюджет в качестве недоимки, тем лучше. Поэтому ФНС интересуют прежде всего крупные организации с многомиллионными оборотами.

Результат предпроверочного анализа оформляется в виде письменного заключения, в котором подробно расписывается следующая информация:

- Основные сведения о проверяемом налогоплательщике: реквизиты юридического лица, данные о его учредителях и выгодоприобретателях.

- Анализ финансово-хозяйственной деятельности на основании данных бухгалтерской и налоговой отчетности.

- Оценка по критериям риска в виде таблицы.

- Перечень источников информации, использованных в анализе.

- Сведения о ранее проведенных в отношении этого налогоплательщика камеральных и выездных проверках.

- Выводы о соответствии или несоответствии объемов расходов на выездную проверку потенциальной сумме недоимки по налогам, а также о перспективах взыскания, составе проверяющих, необходимости обращения в правоохранительные органы для рассмотрения вопроса о возбуждении уголовного дела.

Если на основании собранной информации аналитики ФНС решат, что выездная проверка уместна и руководитель налогового органа вынесет вердикт о ее проведении, то специалисты выезжают к налогоплательщику. В большинстве таких случаев налоговики обнаруживают нарушение — задолженность — и обязуют компанию ее погасить.

Конечно, фискальные органы никак специально не уведомляют плательщика о том, что в отношении него проводится подробный предпроверочный анализ. И все же компания может самостоятельно догадаться об этом на основании косвенных признаков. Например, проведение ручной проверки говорит о том, что налогоплательщик на уровне автоматизированного этапа был признан подозрительным. И все-таки это еще не означает, что выездная проверка непременно состоится. Даже на данном этапе есть вероятность, что все обойдется.

Предсказать результаты предпроверки реально, хоть и сложно. Чтобы самостоятельно просчитать свои перспективы, налогоплательщику нужно проанализировать хозяйственную деятельность за последние три года и выяснить:

- совпадает ли уровень налоговой нагрузки и средней зарплаты сотрудников компании с другими организациями в той же сфере;

- какие убытки и налоговые вычеты отражены в отчетности;

- как соотносятся темпы роста расходов и доходов;

- каковы отношения с контрагентами и посредниками;

- как часто компания регистрировалась по новому месту учета[7].

Очень важно заранее оценить налоговые риски, ведь тогда при выявлении слабых мест владелец бизнеса может подготовить документы, обосновывающие чистоту деятельности его компании.

К сожалению, далеко не в каждой организации найдется штатный специалист, знакомый с предпроверочным анализом. А поверхностных знаний о процедуре в этом случае недостаточно. Налоговые проверки — сложный аспект деятельности налогоплательщиков, и если сами проверки законодательно регламентированы, то предпроверочный анализ — нет. Поэтому разобраться в нем способен далеко не каждый специалист, даже с серьезной юридической или бухгалтерской подготовкой. Поэтому для проведения независимой проверки факторов риска стоит привлечь сторонних аудиторов. Такие специалисты не только способны определить, какова вероятность выездной проверки налоговой, но и помогут выработать стратегию поведения во время визита налоговиков, подготовить нужные документы, проинструктировать сотрудников. Такая профессиональная поддержка позволяет значительно повысить шансы компании на прохождение проверки, если она состоится, без материальных потерь.

Если внимательно изучить критерии оценки налоговых рисков, становится очевидно, что едва ли найдется организация, которая хотя бы по одному из них не попадала в условную категорию подозрительных. В то же время, по данным ФНС, только один из тысячи налогоплательщиков проверяется в рамках выездной проверки[8]. Во-первых, это можно объяснить ответственным подходом специалистов налоговой к анализу, а во-вторых — налогоплательщики сами в силах оценивать свои риски и своевременно предпринимать меры. По сути, компания может избежать проверок, если будет уделять должное внимание своей финансово-хозяйственной деятельности, вдумчиво выбирать контрагентов, ответственно подходить к составлению документов, а также своевременно обращаться за помощью к независимым экспертам.