Оспаривание решения налоговой: как признать его недействительным

Результаты налоговой проверки далеко не всегда оказываются в пользу руководителей компании. Но бывает так, что акты вообще составляются с нарушением прав налогоплательщика. Если есть основания предполагать, что именно так и произошло в вашем случае, можно оспорить решение налогового органа и добиться, чтобы его признали недействительным. В статье подробно расскажем о том, как это сделать, какие существуют способы обжалования решения налоговой и в каких случаях они применимы.

Содержание статьи:

Возможно ли обжалование решения налогового органа?

Выполняя очередную проверку, фискальные органы могут обнаружить нарушения и обязать налогоплательщика устранить их, что будет отражено в акте. Но иногда такие решения оказываются неправомерными: налоговики, как и все люди, могут ошибаться, а порой они осознанно злоупотребляют своими полномочиями. В подобных случаях закон защищает интересы бизнеса. Налоговый кодекс, а конкретно раздел VII и статья 138, предусматривает оспаривание решения ФНС, если оно нарушает права плательщика.

С какими вопросами в акте налоговой проверки может быть несогласен предприниматель? Обычно возражения касаются следующих моментов:

- Сумма налога к уплате. Если плательщик считает ее необоснованно завышенной, он вправе составить жалобу.

- Беспричинные штрафы. Отсутствие оснований для их начисления также служит поводом для оспаривания решения налоговой.

- Приостановка операций по расчетному счету юрлица. ФНС нередко прибегает к этой мере, чтобы принудить плательщиков к исполнению налоговых обязательств. Блокировка счета возможна, например, если предприниматель не подал вовремя налоговую декларацию, не заплатил в положенный срок налоги и сборы. Но иногда представители ФНС применяют данную меру необоснованно, и в таких случаях решение можно и нужно обжаловать.

- Отказ в возврате излишних выплат. Жалоба может касаться не только каких-либо неправомерных действий налоговиков, но и бездействия, если из-за него страдают законные интересы плательщика. В случае переплаты налога организация имеет право обратиться в местный орган ФНС с требованием вернуть излишнюю сумму. Если налоговая инспекция оставляет данное заявление без внимания или отвечает необоснованным отказом, это также повод для составления жалобы.

- Отказ в возмещении НДС. Он может быть обоснован ошибками в декларации или других документах, недостатками тех или иных бумаг и любыми другими фактами, способными вызвать у налоговиков подозрение в фиктивном характере сделки. Проблема заключается в том, что перечень причин для отказа в компенсации НДС законодательством не установлен. Это порождает множество спорных моментов. Если компания считает, что налоговики обязаны компенсировать НДС, она может подать жалобу.

Чтобы отменить решение налоговой инспекции, нужно обратиться в орган высшей инстанции — управление ФНС по региону. Если это не приносит результата, следующим этапом становится обжалование решения через арбитражный суд. В любом случае первоначально жалоба направляется в орган ФНС, который составил акт, поскольку именно там хранятся все относящиеся к делу материалы.

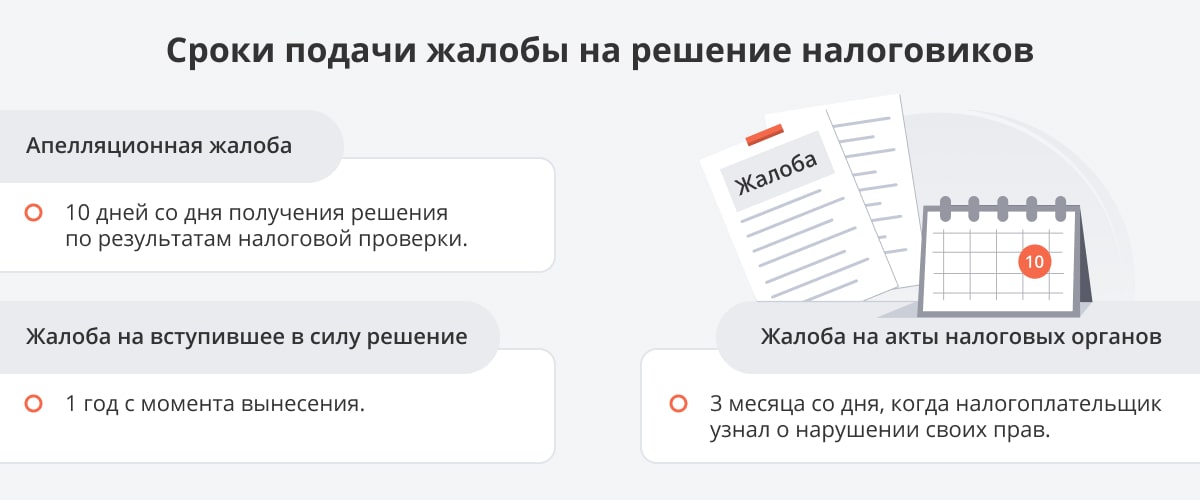

Налоговый кодекс предусматривает два типа документов, в которых налогоплательщик излагает несогласие с действиями ФНС. Различие между ними заключается в сроке подачи. Решение налоговой службы вступает в силу в течение 30 дней, считая от даты его получения[1]. Соответственно, у налогоплательщика есть месяц, чтобы оспорить действия налоговиков прежде, чем его привлекут к ответственности. Если он успевает уложиться в этот срок, документ называется апелляционной жалобой. Если же по тем или иным причинам решение за месяц оспорено не будет, оно вступит в силу. Но и в этом случае не все потеряно: еще в течение года налогоплательщик имеет право подать обычную жалобу.

Расскажем о внесудебном и судебном порядке оспаривания решений налоговых проверок.

Оспаривание решения в вышестоящем налоговом органе

Первая и иногда единственная стадия рассмотрения претензий налогоплательщика — обращение с апелляционной или обычной жалобой в налоговый орган высшей инстанции. В данном случае это управление ФНС по региону. Но в него нужно обращаться не сразу: как уже было отмечено, необходимо соблюсти досудебный порядок урегулирования спора с налоговым органом — первоначально придется уведомить о своем несогласии с вынесенным решением местную налоговую инспекцию, которая выполнила проверку и выдала акт.

Итак, первый шаг в обжаловании решения налогового органа — составление и подача письменных возражений на акт проверки. Законодательством на это отведен месяц. Точкой отсчета считается день получения акта, указанный плательщиком в расписке. Если же документ был выслан по почте, к дате отправки добавляют шесть суток.

Возражения в налоговую инспекцию, подготовившую акт, можно передать очно (в канцелярию или приемное окно) либо отправить по почте (здесь стоит помнить о сроках пересылки). По итогам рассмотрения акта будет принято одно из трех решений:

- отказ от претензий со стороны налоговиков;

- привлечение плательщика к ответственности, несмотря на возражения;

- назначение дополнительных контрольных мероприятий.

В последнем случае налогоплательщик может вновь подготовить возражения, если результаты контроля его не устроят. Что касается первых двух вариантов решения (на практике — чаще второго), то они как раз и служат поводом для обжалования.

Итак, если после изучения возражений и составленного по итогам проверки акта ФНС постановила принудить плательщика к исполнению спорных налоговых обязательств, пора переходить к следующему этапу — составлению апелляционной жалобы на решение налогового органа (или обычной жалобы, если 30-дневный срок истек и это решение уже вступило в силу). Содержание документа в обоих случаях будет одинаковым. Его регламентирует пункт 2 статьи 139.2 НК РФ. В соответствии с ним в жалобу необходимо включить следующие сведения:

- название и юридическое местонахождение предприятия, оспаривающего решение по результатам налоговой проверки. В жалобе, исходящей от физического лица, нужно указать его Ф. И. О. и адрес;

- номер акта проверки, по которому имеются претензии;

- полное название налоговой инспекции, осуществившей проверку;

- причины несогласия подателя жалобы с решением ФНС;

- требования (здесь необходимо указать, на какой результат рассчитывает налогоплательщик: пересчет суммы начисленных налогов, отмена штрафов, восстановление доступа к счетам организации);

- желаемая форма получения решения: в виде бумажного документа, по электронной почте или в личном кабинете налогоплательщика.

Помимо этих обязательных сведений, приветствуется дополнительная информация, подтверждающая обоснованность жалобы на решение налогового органа. В том числе можно прикрепить документы, которые доказывают, что права налогоплательщика были нарушены.

Жалобу должен подписать законный представитель организации, претендующей на отмену решения налоговиков. Обычно это руководитель или генеральный директор юрлица. Также Налоговый кодекс предусматривает возможность подачи жалобы от имени уполномоченного представителя по доверенности (ее прикладывают к пакету документов).

Жалобу направляют в местную налоговую инспекцию, которая выполнила проверку и составила акт. Форма подачи возможна любая: на бумажном носителе в канцелярию, в электронном виде по e-mail или в личном кабинете налогоплательщика.

В течение трех дней местный налоговый орган отправит жалобу в вышестоящую инстанцию — региональное УФНС. Там ее будут рассматривать в течение месяца. Еще через три дня после этого налогоплательщику сообщат, удовлетворены ли его требования.

Стоит также иметь в виду, что в некоторых ситуациях вышестоящий налоговый орган отказывает в рассмотрении жалобы. Основания для такого решения перечислены в статье 139.3 НК РФ. Например, подобный исход возможен, если был нарушен порядок обжалования налоговых решений: заявитель превысил допустимый срок подачи или не указал в документе нужные сведения. В этом случае налогоплательщик может обратиться с жалобой повторно[2].

Порядок оспаривания в суде

Если региональное управление ФНС отказалось удовлетворить претензии налогоплательщика, он вправе оспорить решение налоговой в судебном порядке. То же самое можно сделать, если жалоба не была рассмотрена в течение месяца при отсутствии на то оснований.

Для юридических лиц, а также для ИП предусмотрено обжалование решений налогового органа в арбитражном суде. Порядок этой процедуры регулируется Административно-правовым кодексом РФ и рядом других нормативных актов.

Оспаривание налоговых решений в суде начинается с подготовки и подачи иска. Сделать это нужно в течение трех месяцев с того дня, как вышестоящий налоговый орган выдал налогоплательщику решение по его жалобе (или же истек срок, отведенный законом на ее рассмотрение)[3]. Перед подачей иска заявитель должен уплатить госпошлину[4].

Заявление составляется по установленному образцу. В нем должны содержаться следующие данные:

- название и реквизиты арбитражного суда, в который будет направлен иск;

- наименование и юридический адрес организации, подающей заявление (если истцом выступает ИП, нужно указать место его государственной регистрации);

- название и адрес налоговой инспекции, выполнявшей проверку, и вышестоящего органа, который вынес оспариваемое решение по жалобе;

- сведения об акте проверки и решении УФНС, которые истец намерен оспорить (наименование, номер, дата принятия);

- права налогоплательщика, нарушенные решением налогового органа;

- причины, по которым доводы налоговиков следует признать недействительными (в документе должны быть прописаны ссылки на законодательные акты по каждому спорному моменту);

- требование истца о признании недействительным решения налогового органа.

Последним двум пунктам нужно уделить особое внимание. От того, насколько убедительно обоснованы аргументы истца, зависит успех дела. В заявлении нужно отразить все факты, которые прямо или косвенно указывают на незаконность действий налоговиков. Доводы заявителя не должны быть голословными: любой из них следует подкреплять ссылками на соответствующие нормативные акты.

К заявлению необходимо приложить полный комплект документов:

- свидетельство о регистрации юридического лица;

- копию акта, который истец намерен оспорить;

- копию решения регионального УФНС по жалобе — этот документ доказывает, что налогоплательщиком был пройден этап досудебного оспаривания (а если вышестоящий орган не успел принять решение в установленный срок, нужно приложить копию самой жалобы с подтверждением того, что она была принята);

- документы, ссылки на которые содержатся в исковом заявлении;

- копию доверенности, если жалоба была подана от лица не законного, а уполномоченного представителя юридического лица;

- квитанцию об уплате госпошлины.

Исковое заявление с комплектом приложений можно направить в арбитражный суд как в печатном, так и в электронном виде. Копии всех документов необходимо отправить также в налоговую службу.

Обычный срок обжалования решения налогового органа в суде — три месяца. Но в особых ситуациях — если случай сложный и спорный — период рассмотрения заявления может быть продлен до полугода.

Полномочия ФНС не безграничны, и в налоговых спорах закон нередко оказывается на стороне налогоплательщиков. Акт проверки, содержащий нарушения, можно оспорить во внесудебном или судебном порядке. Но для того чтобы добиться успеха в этом деле, необходима юридическая грамотность, опыт в решении подобных вопросов. Поэтому лучше всего не полагаться на свои силы, а доверить составление жалобы специалистам.