Владислав Иноземцев, доктор экономических наук, директор Центра исследований постиндустриального общества

Кризис всегда требует от правительства мер по стимулированию экономики. Если их не предпринимать, у государства всё может быть хорошо (в годы Великой депрессии в США федеральный бюджет сводился… с профицитом), но у людей - всё плохо (безработица тогда доходила до 25% трудоспособного населения, а ВВП сократился почти на треть).

США: двойной манёвр

Уроки депрессии были выучены хорошо, и с тех пор власти чётко знали: когда экономика разгоняется, нужно повышать налоги, сдерживая инвестиции; когда она останавливается - снижать налоги, вкладывать в экономику госсредства, наращивать занятость, стимулировать потребление. Эта система в целом получила название кейнсианской политики и была широко распространена до середины 1970-х гг.

Во второй половине 1970-х стабильность цен была нарушена резким повышением котировок нефти. В 1979-1982 гг. американский центробанк - Федеральная резервная система (ФРС) - резко ужесточил финансовую политику: решительно повысил процентные ставки и ограничил денежное предложение, что привело к снижению инфляции. Так родилась новая система регулирования: когда экономика росла, повышение процентных ставок откачивало капитал из реального сектора в банки, а при замедлении - снижение ставок стимулировало рост потребления.

В 2008 г. кризис фактически потребовал от финансовых властей развитых стран применить как кейнсианские, так и монетаристские методы борьбы с кризисом. С одной стороны, было начато снижение процентных ставок (с 4,25% в США в январе 2008 г. до 0-0,25% с 16 декабря 2008 г.). Этот манёвр не принёс нужного результата - отчасти потому, что частный сектор был отягощён долгами и люди, столкнувшись с кризисом, начали их выплачивать, сокращая при этом потребление и инвестиции. Кроме того, количество «плохих» долгов в экономике оказалось слишком большим, чтобы проблема могла быть решена традиционным методом. Поэтому, с другой стороны, правительство пошло на рост госдолга (в США с начала 2008 г. по конец 2012 г. он вырос с $8,95 трлн до $16,2 трлн - на 50% ВВП 2008 г.), неповышение налогов и активное инвестирование в экономику (в основном в форме предоставления кредитов терпящим бедствие компаниям и банкам, выкупа «сомнительных» активов).

ЕС: осторожные шаги

Сегодня, когда в США восстановился экономический рост (в III квартале 2013 г. он составил 4,1% в годовом исчислении), ФРС начинает отказываться от экзотических мер. С декабря 2013 г. американский ЦБ сократил выкуп активов с $85 млрд до $65 млрд ежемесячно. В то же время считается, что экономика ещё не столь стабильна, чтобы можно было отказаться от политики нулевой ставки. Видимо, мы увидим повышение ставок не раньше 2015 г.

В итоге американцы достигли своей цели: хотя госдолг и дефицит бюджета поднялись до исторических рекордов, экономика восстановилась быстро. По этому пути, однако, не пошли в Европе, где Германия жёстко противится монетарным методам, не прибегая к значительной денежной эмиссии. В результате европейские экономики выходят из кризиса медленнее, а некоторые продолжают переживать сокращение ВВП.

Никто не мог предположить, что годовой дефицит американского бюджета может достичь $1,41 трлн и при этом инфляция останется минимальной. А это значит, что, если правительство хочет поддерживать экономический рост, оно должно смириться с долговым финансированием и дефицитами, не повышать налоги и дожидаться восстановления предпринимательской активности. При этом финансирование госпроектов всё равно остаётся дополняющим, но не первоочередным фактором выхода из кризиса. Это подтверждает и опыт ЕС, где большой госсектор и огромные бюджетные перераспределения не стали гарантами быстрого преодоления кризиса.

РФ: свой путь

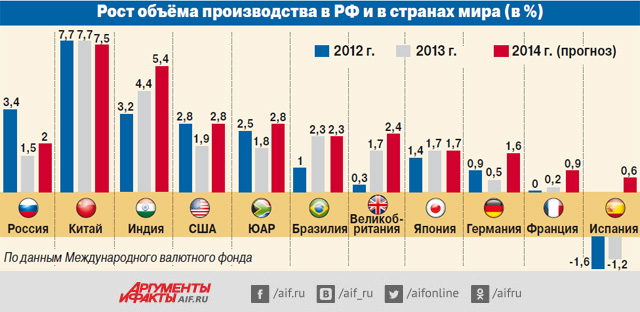

Что можно в таком случае сказать о России? К сожалению, мы не способны использовать в полной мере ни тот, ни другой способ борьбы с кризисом. С одной стороны, процентные ставки в России привязаны к инфляции. Но инфляцию порождает не увеличение денежного предложения (как это было во времена правительства Е.Гайдара), а рост цен и тарифов монополистов, а также курса доллара, который правительство вынуждено повышать, чтобы получать нужное ему для исполнения бюджетных обязательств количество рублей. Поэтому снижение ставок «до нуля» у нас невозможно - а следовательно, невозможно и резкое увеличение кредитования. С другой стороны, госинвестиции в России контрпродуктивны. Они предполагают повышение налогов и тем самым изъятие у предпринимателей денег, которые могли бы быть вложены в эффективные производства. Деньги эти «пилят» на объектах саммита АТЭС и чемпионата мира-2018, которые не окупятся никогда. При этом «стройки века» не дают толчка для роста отечественной экономики: часть денег оседает в офшорах, материалы закупаются зачастую за рубежом, работы выполняют гастарбайтеры, переводящие деньги к себе на родину. В лучшем случае от рубля, вложенного в национальную экономику, остаётся 30-40 копеек - а ведь весь этот рубль мог быть использован более рационально, останься он у предпринимателя. Именно из-за неэффективности государства в РФ темпы роста упали с 4,9% в I квартале 2012 г. до 1% в конце 2013 г., а в США они выросли за тот же период с 2,8% до 3,9%.

Мораль проста: успех определяют не столько инструменты, сколько умение их использовать.

Мнение автора может не совпадать с позицией редакции

Кризисом управляют политики

Кризисом управляют политики  Виктория Никитина: В ожидании кризиса, с надеждой на себя

Виктория Никитина: В ожидании кризиса, с надеждой на себя  В ожидании кризиса? Почему россияне стали экономить на повседневных товарах

В ожидании кризиса? Почему россияне стали экономить на повседневных товарах  Меньше долларов, больше инвестиций. Советы экономистов властям на 2014 год

Меньше долларов, больше инвестиций. Советы экономистов властям на 2014 год  Олег Буклемишев: Экономика России будет потихоньку гнить и отставать

Олег Буклемишев: Экономика России будет потихоньку гнить и отставать