Порядок проведения аудита финансовой отчетности по МСФО

Финансовая отчетность позволяет руководству и собственникам не только оценивать текущее финансовое положение и результаты деятельности компании, но и создавать условия для привлечения инвесторов и кредиторов. Если ее игнорировать, то организация будет сильно ограничена в возможностях своего развития. Хотите совершенствовать ваш бизнес и привлекать партнеров на выгодных условиях? Тогда вам следует привести отчетность в соответствие с международными стандартами финансовой отчетности (МСФО).

Содержание:

Предпосылки и требования формирования отчетности по МСФО

МСФО (IAS и IFRS) — это пакет международных стандартов и неотъемлемых приложений к ним, сформулированных в виде концептуальных принципов формирования финансовой отчетности и составляющих идеологическую основу бухгалтерского учета и аудита в большинстве развитых стран мира.

Первые два документа МСФО были разработаны и введены в действие еще в 1975 году под эгидой Комитета по международным стандартам финансовой отчетности (КМСФО), образованного в Лондоне в 1973 году в результате соглашения крупнейших профессиональных бухгалтерских и аудиторских институтов и некоммерческих ассоциаций из девяти стран мира — Великобритании, Германии, Франции, Голландии, США, Канады, Мексики, Австралии и Японии. В 2001 году Комитет (IASC) был преобразован в Совет (IASB), который как независимый орган вошел во вновь созданный Фонд КМСФО (IASC Foundation), далее сменивший вывеску на Фонд МСФО (IFRS Foundation). Его офисы расположены в Лондоне и Токио.

В связи с историческими реорганизациями и сменой названий сегодня МСФО состоят из двух блоков: IAS — это стандарты, впервые вышедшие в эпоху Комитета (IASC), т.е. до 2001 года, и IFRS — разрабатываемые Советом по Международным стандартам финансовой отчетности (IASB) с апреля 2001 года по настоящее время. IAS и IFRS периодически пересматриваются, претерпевают частичные изменения, объединяются с другими стандартами или прекращают свое действие. Каждой части стандартов соответствуют свои интерпретации: ПКР — Постоянный комитет по разъяснениям (SIC) — комментировал стандарты серии IAS, а пришедший ему на смену КРМФО — Комитет по разъяснениям международной финансовой отчетности ( IFRIC) — готовит их в отношении стандартов IFRS.

Действующие на территории Российской Федерации МСФО и Разъяснения ПКР (SIC) и КРМФО (IFRIC) признаются в соответствии с положением, принятым постановлением Правительства РФ от 25 февраля 2011 года № 107, и утверждаются приказами Минфина России (см. табл. 1 и табл. 2)[1]

Таблица 1. Нормативные документы, на основании которых МСФО и Разъяснения введены в действие на территории РФ

Приказ Министерства финансов РФ

Применяется с даты

МСФО (IAS и IFRS, поправки) и Разъяснения (КРМФО (IFRIC) и ПКР (SIC)

от 27 июня 2016 года № 98н (с Приложениями № 1–13)

29 июля 2016 года

- IFRS — № 9 (в редакции 2014 года), 14, 151);

- Поправки к № IFRS — 1, 52), 7, 10, 11, 12;

- Поправки к № IAS — 1, 16, 17, 19, 23, 27, 28, 36, 34, 38, 39, 40, 41

от 28 декабря 2015 года № 217н (с Приложениями № 1–66)

19 февраля 2016 года

- IFRS — № 1–8, 10–13;

- IAS — № 1, 2, 7, 8, 10–121), 16–211) *, 23, 24, 26–29, 32–34, 36–41;

- Разъяснения КРМФО (IFRIC) — № 1, 2, 4–7*, 9, 10, 12–211);

- Разъяснения ПКР (SIC) — № 7, 10, 15*, 25, 27*, 29, 311), 32

В общей сложности на территории России получили признание 44 стандарта МФСО (16 IFRS и 28 IAS) и 26 Разъяснений КРМФО и ПКР (18 IFRIC и 8 SIC), использование которых разрешено или обязательно для составления консолидированной финансовой отчетности (КФО).

Согласно Положению о признании Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности для применения на территории Российской Федерации, утвержденному постановлением Правительства РФ от 25 февраля 2011 года № 107, установлен поэтапный порядок вступления в силу признанных Минфином России документов МСФО:

Сроки и/или порядок вступления в силу (признания) каждого документа МСФО определяются приказами Минфина России, а если они не установлены, то началом действия Стандарта или Разъяснения считается день их официального опубликования в журнале «Бухгалтерский учет» (см. Приказ Минфина РФ от 22 ноября 2011 года № 156н и Письмо Минфина РФ от 12 декабря 2011 года № 07-02-06/240). Но независимо от установленных (неустановленных) сроков, никакой документ МСФО не может применяться раньше его публикации.

На текущий момент происходит активное реформирование не только российской системы бухгалтерского учета (РСБУ), которое направлено на сближение с МСФО, но и самих международных стандартов. Регулярно вводятся в действие новые стандарты, а также проводятся технические улучшения старых. Программа потенциальных изменений размещается на официальном сайте совета ifrs.org.

Таблица 2. Даты обязательного применения изменений, вносимых в МСФО и Разъяснения некоторыми приказами Минфина России

Дата обязательного применения Поправок

Приказы Министерства финансов РФ, вводящие Поправки к действующим МСФО с определенных отчетных периодов

МСФО и Разъяснения, изменяемые приказами

1 января 2018 года

Приказ Минфина России от 27 июня 2016 года № 98н «О введении документов Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов Министерства финансов Российской Федерации»

IFRS — № 1, 3, 4, 5, 7, 13;

IAS — № 1, 2, 8, 10, 12, 16, 20, 21, 23, 28, 32–34, 36–40;

Разъяснения КРМФО (IFRIC) — 2, 5, 10, 12, 16, 19;

Разъяснения ПКР (SIC) — 27

Приказ Минфина России от 23 ноября 2016 года № 215н «О введении документа Международных стандартов финансовой отчетности в действие на территории Российской Федерации»

IFRS — № 2

Приказ Минфина России от 14 сентября 2016 года № 156н «О введении документа Международных стандартов финансовой отчетности в действие на территории Российской Федерации»

IFRS — № 15

1 января 2019 года

Приказ Минфина России от 11 июля 2016 № 111н «О введении в действие и прекращении действия документов Международных стандартов финансовой отчетности на территории Российской Федерации»

IFRS — № 1, 3, 4, 7, 9 (в редакции 2014 года), 13, 15, 16 (вводится в действие);

IAS — № 1, 2, 7, 12, 16, 17 (утрачивает силу), 21, 23, 32, 37–41;

Разъяснения КРМФО (IFRIC) — 1, 4 (утрачивает силу), 12;

Разъяснения ПКР (SIC) — 15 (утрачивает силу), 27 (утрачивает силу), 29

Применение МФСО позволяет значительно облегчить сотрудничество отечественных компаний с нерезидентами на международной бизнес-арене, выходить российским корпорациями на европейские и американские биржи, привлекать зарубежные инвестиции, а также точнее выстраивать управленческий учет, поскольку международные стандарты лучше отражают экономическую суть производимых в компании финансовых операций (см. рис. 1).

Сегодня многие бухгалтеры считают, что вести отчетность по МСФО значительно проще, чем по российским стандартам бухгалтерского учета (РСБУ). МСФО не заставляют бухгалтера придерживаться избыточно строгих правил ведения счетов, оформления документов и регистров. Главное преимущество МСФО в том, что в их основе лежит финансовая целесообразность, а не бюрократические механизмы.

Для большинства российских компаний ведение параллельного учета по РСБУ и МСФО или трансформация российской бухгалтерской отчетности в формат МСФО — дело добровольное. Но существует перечень сфер предпринимательской деятельности, в которых соответствовать международным стандартам требуется по закону.

15 июля 2016 года вступила в силу новая редакция Федерального закона от 27 июля 2010 года № 208-ФЗ «О консолидированной финансовой отчетности», которая обязала все организации, осуществляющие общественно значимую деятельность, привести свою финансовую отчетность в соответствие с МСФО. Под действие этого закона подпадают:

- кредитные организации;

- расчетные небанковские кредитные организации (РНКО) — процессинговые компании, осуществляющие процедуру клиринга;

- НПФ;

- управляющие компании НПФ, ПИФ и ИФ;

- страховые компании (кроме страхования исключительно в области ОМС);

- ФГУП и АО, определенные распоряжением Правительства РФ от 27 октября 2015 года № 2176-р;

- все компании, на которых распространяется «Положение о допуске ценных бумаг к организованным торгам», утвержденное Банком России 24 февраля 2016 года № 534-П.

- компании, обязанность представления отчетности по МСФО которыми предусмотрена их учредительными документами.

Внимание!

Привилегия подпункта «а» пункта 4 IFRS 10 «Консолидированная финансовая отчетность» не распространяется на страховые, кредитные и клиринговые организации, НПФ, а также УК НПФ, ПИФ, ИФ, — как следует из пункта 3 приказа Минфина России от 28 декабря 2015 года № 217н. Смотрите также методические рекомендации № 40-МР «По определению участников банковской группы, отчетные данные которых подлежат включению в консолидированную отчетность и иную информацию о деятельности банковской группы», принятые Банком России 27 октября 2016 года.

Трансформация отчетности в формат МСФО как необходимое условие ведения бизнеса

Если ваша организация попадает под действие Федерального закона от 27 июля 2010 года № 208-ФЗ, или если вы добровольно решили, что стандарты МСФО помогут вам привлечь инвестиции и оптимизировать бизнес-процессы, то существует три способа достигнуть нужных результатов:

1. Параллельный учет

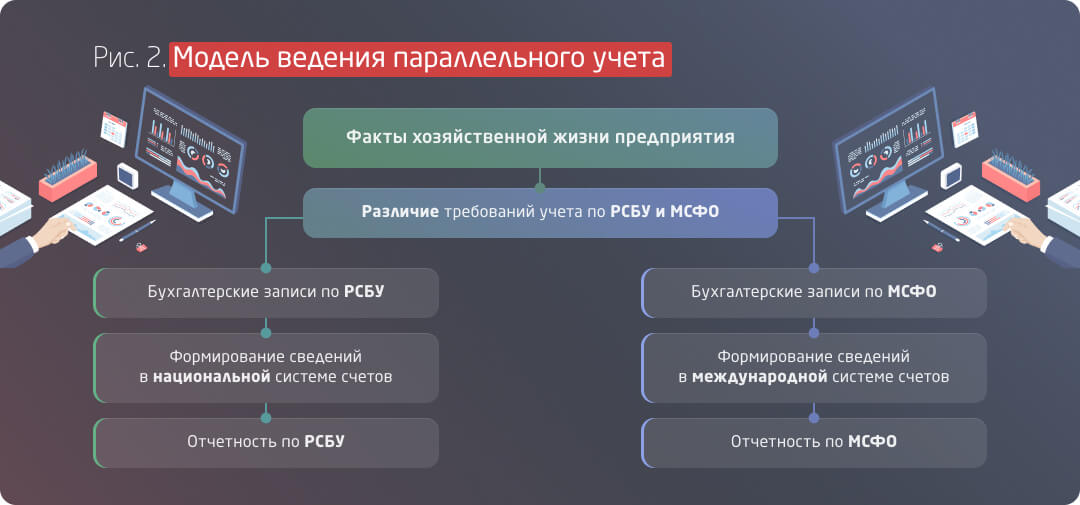

Компания может начать вести учет одновременно по стандартам РСБУ и МСФО. Хроника хозяйственной жизни компании будет регистрироваться в двух форматах согласно российским и международным стандартам — усилиями одной бухгалтерии, способной качественно выполнять двойную работу, либо двух бухгалтерий. Это, вероятно, потребует внутренней структурной реорганизации. Осуществлять конвертацию бухгалтерских данных в параллельном режиме полностью ручным способом весьма обременительно, потребуется специальное ПО. Программно-аппаратный комплекс должен либо автоматизировать два учета «в одном ядре», либо транслировать из главной базы данных, в которую стекаются факты хозяйственной жизни, сведения в базу данных с международной системой счетов на основе таблиц соответствия счетов РСБУ и МСФО.

Как можно понять, это довольно дорогостоящий способ, поскольку параллельный учет требует значительных кадровых, временных, организационных и информационных ресурсов — особенно, если речь идет о географически распределенных офисах, подразделениях и дочерних компаниях холдинга. Но все затраченные усилия «окупаются», когда взамен компания получает возможность формировать бухгалтерскую информацию, отличающуюся высокими качественными характеристиками (см. выше рис. 1):

Итак, параллельный учет (см. рис. 2) — весьма ресурсоемкий процесс, который могут себе позволить только очень крупные компании, обладающие высококвалифицированным штатом бухгалтеров и высоким кадровым потенциалом. К нему прибегают корпорации, ценные бумаги которых готовятся к листингу или уже торгуются на фондовых биржах.

2. Трансформация отчетности

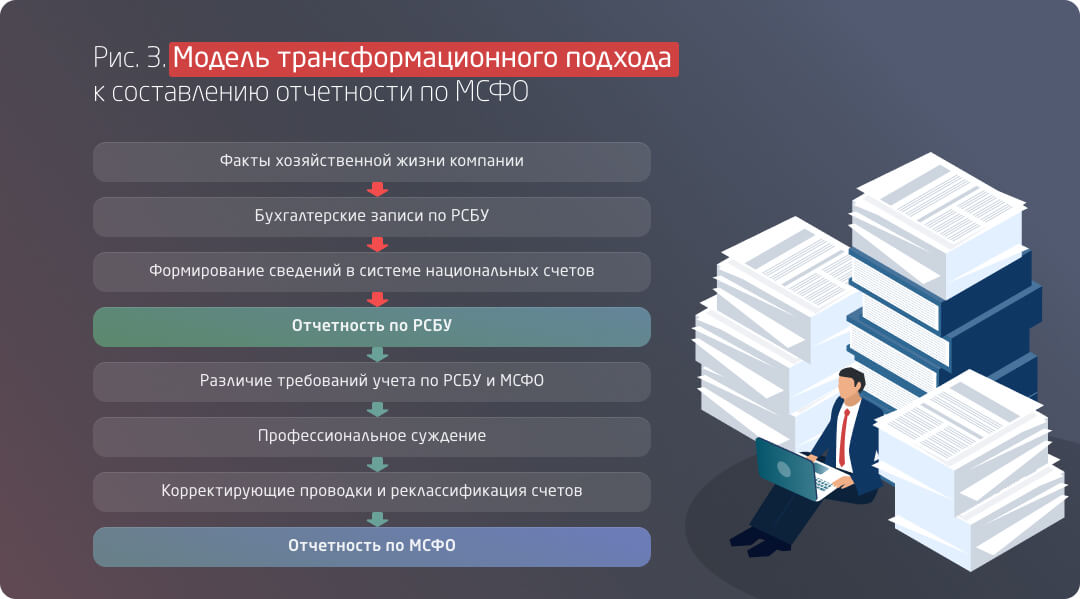

Второй способ подходит тем, кто решил перейти на МСФО, но уже составил отчетность по РСБУ. Такое обычно бывает, когда компания впервые готовит финансовую отчетность по международным стандартам, но не только. Многие предпочитают этот метод параллельному учету как менее затратный способ, не требующий изменений в организационной структуре компании (см. рис. 3). Чисто с технической точки зрения, чтобы трансформировать отчетность, необходимо взять уже подготовленный по РСБУ баланс (отчет о финансовом положении по МСФО) в купе с аналитическими расшифровками, а также отчет о финансовых результатах (отчет о прибыли или убытке и прочем совокупном доходе по МСФО) и заняться:

- сбором первичных документов и регистров учета;

- составлением пробных балансов (adjusted trial balance);

- внесением корректировочных проводок;

- реклассификацией счетов преобразованного оборотно-сальдового баланса на МСФО;

- подготовкой трансформационных записей;

- перегруппировкой учетных сведений.

Для механического перевода отчетности в МСФО можно использовать так называемые трансформационные таблицы в Excel (work sheet), собственно и создаваемые для подготовки форм отчетности в соответствии с рекомендательными предписаниями и рядом требований к структуре финансовой отчетности МСФО. Но если они выполняются впервые, этому предшествуют этапы подготовки и глубокого анализа различий в учете объектов по национальным и международным стандартам, сбора данных, необходимых для расчета трансформационных корректировок. Учитывается отраслевая специфика конкретной организации, требуется соблюдение предписаний ряда документов МСФО:

Трансформация отчетности в формат МСФО, как и в случае параллельного учета, требует от бухгалтеров высокого профессионализма. Единственное — нет необходимости заниматься конверсией в режиме реального времени и затрачивать на это значительные финансовые ресурсы. Однако при трансформации снижается уровень качественных характеристик бухгалтерской информации: падает ее полнота, детализированность по хозяйственным операциям, нейтральность, прогнозная ценность и экономическая (управленческая) полезность в целом. Возрастает информационный риск, налет субъективизма, объем допущений, искажающих учетные данные, трудность в оценке влияния изменений реальных (исторических) валютных курсов.

3. Аутсорсинг составления отчетности по МСФО

Если собственная бухгалтерия компании с самого начала не вела учет по международным счетам, то выполнение трансформации финансовой отчетности в конце отчетного периода может оказаться довольно рискованным мероприятием. Существенно возрастает вероятность ошибок и неточностей в представленной информации, снижается ее полезность. Главный враг в этом — отсутствие должного опыта. В такой ситуации может оказаться целесообразным такое решение: компания продолжает вести отчетность в соответствии с РСБУ, но начинает отдавать работу по трансформации отчетности из формата РСБУ в МСФО на аутсорсинг. При таком подходе стоимость процесса трансформации может быть заранее определена, а сам перевод бухгалтерской отчетности в МСФО будет выполнен быстро и качественно независимыми внешними специалистами.

Зачем нужен аудит отчетности по МСФО

Федеральный закон от 27 июля 2010 года № 208-ФЗ гласит, что консолидированная финансовая отчетность каждый год должна проходить процедуру аудита. Если компания уже перешла на формат МСФО, то ей также необходимо провести аудит по новым стандартам. Чтобы со стороны властей не было претензий, представить аудиторское заключение нужно вместе с финансовой отчетностью МСФО.

«С 1 января 2017 года аудиторская деятельность в России осуществляется в соответствии с Международными стандартами аудита». Так озаглавлено информационное письмо Минфина России от 21 декабря 2016 года № ИС-аудит-11. В общей сложности к применению сегодня доступны 48 документов, относящихся к МСА, которые опубликованы на официальном сайте министерства 24–25 ноября 2016 года. Они введены в действие приказами Министерства Финансов РФ:

- от 24 ноября 2016 года № 192н — последняя редакция вступила в силу 31 декабря 2016 года (приказ от 30 ноября 2016 г. № 220н);

- от 9 ноября 2016 года № 207н — в силе с 29 ноября 2016 года.

В числе документов, в том числе пересмотренных, касающихся международных стандартов аудита, следующие группы:

- собственно МСА;

- международные стандарты контроля качества (МСКК);

- международные отчеты о практике аудита (МОПА);

- международные стандарты обзорных проверок (МСОП);

- международные стандарты заданий, обеспечивающих уверенность (МСЗОУ);

- международные стандарты сопутствующих услуг (МССУ).

Для правильного применения вышеназванных стандартов и отчетов необходимо использовать дополнительные документы Международной федерации бухгалтеров (МФБ), допущенные к применению на территории РФ, но непосредственно не входящие в состав МСА:

- «Концепция качества аудита: ключевые элементы, формирующие среду для обеспечения качества аудита»;

- «Международная концепция заданий, обеспечивающих уверенность»;

- «Словарь терминов (ноябрь 2015 г.)»;

- «Структура сборника стандартов, выпущенных Советом по международным стандартам аудита и заданий, обеспечивающих уверенность»;

- «Предисловие к Сборнику международных стандартов контроля качества, аудита и обзорных проверок, прочих заданий, обеспечивающих уверенность, и заданий по оказанию сопутствующих услуг».

Обратите внимание!

Согласно постановлению Правительства РФ от 11 июня 2015 года № 576, МСА, введенные в действие на территории Российской Федерации, публикуются на официальном сайте Минфина России в разделе «Аудиторская деятельность — Стандарты и правила аудита — Международные стандарты аудита».

2 декабря 2014 года вступил в силу Закон № 403-Ф3, который внес важнейшее изменение в часть 1 статьи 7 Федерального закона от 30 декабря 2008 года № 307-ФЗ «Об аудиторской деятельности», обязывающее стороны договора к применению МСА. В соответствии с постановлением Правительства РФ от 11 июня 2015 года № 576 «Об утверждении Положения о признании международных стандартов аудита подлежащими применению на территории Российской Федерации», деятельность по аудиту с применением МСА начинается с года, следующего за годом опубликования (признания) МСА. Это означает, что международные стандарты аудита обязательны к применению с 1 января 2017 года. При этом соблюдать положения МСА предписывается не только аудиторским организациям или индивидуальным аудиторам, но и, согласно части 2 статьи 14 Закона № 307-ФЗ, аудируемым компаниям, а также всем, кто заключил договор на проведение аудита бухгалтерской (финансовой) отчетности.

К сведению

Если договор оказания аудиторских услуг между аудиторской организацией и аудируемым лицом подписан до 1 января 2017 года, то проведение аудита по данному договору может осуществляться в соответствии со стандартами, действовавшими до введения в действие МСА приказами Минфина России от 24 ноября 2016 года № 192н и от 9 ноября 2016 года № 207н.

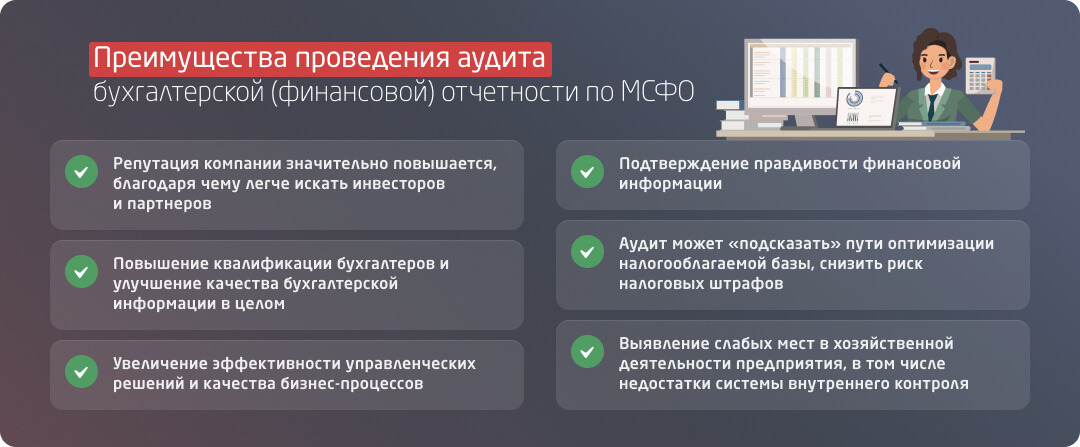

Помимо юридической необходимости, проведение аудита бухгалтерской (финансовой) отчетности по МСФО имеет также несколько практических преимуществ:

Что оценивается в ходе аудита

В ходе аудиторской проверки происходит анализ наиболее существенных операций за отчетный период, под выборочную проверку подпадает подтверждающая документация — от первичных документов до договоров. Нужно учитывать, что проверяться будет именно консолидированная отчетность, то есть имеющая отношение не только к главной компании, но и ко всем дочерним и ассоциированным организациям, а также к филиалам и представительствам.

Аудитор проверяет, насколько достоверно в консолидированной отчетности компании были отражены произведенные операции. Во время аудита оценивается качество финансового сопровождения и степени автоматизации юридического, бухгалтерского и кадрового документооборота.

Наибольшее внимание уделяется операциям купли-продажи ценных бумаг, расчетам с кредиторами и изменениям суммы финансовых и денежных средств в обороте компании. Если компания уже успела «подогнать» свою отчетность под МСФО, то аудиторская процедура проходит сравнительно легко, поскольку состоит из оценки соответствия отчетности международным стандартам.

Кто проводит проверку

Тот, кто проводит проверку, сам подвержен контролю со стороны СРО. Для этой цели Совет по аудиторской деятельности Минфина России 22 сентября 2016 года принял «Единые критерии оценки качества аудита бухгалтерской (финансовой) отчетности организаций при осуществлении внешнего контроля качества работы аудиторских организаций и аудиторов» (протокол № 26).

С 1 января 2017 года эти критерии введены как единые для всех СРО аудиторов. Так, в результате проверок компаний-аудиторов или индивидуальных аудиторов, качество их работы будет оцениваться по 3-бальной шкале:

- «существенные нарушения не выявлены»;

- «выявлены существенные устранимые нарушения» (может быть выставлено аудиторам, не осуществлявшим аудиторскую деятельность);

- «выявлены существенные неустранимые нарушения».

Разъяснения об этом содержатся в информационном сообщении Минфина России от 3 октября 2016 года № ИС-аудит-7 «О критериях оценки качества аудита».

Благодаря статьям 11 и 12 Федерального закона от 3 июля 2016 года № 360-ФЗ в статье 5 Федерального закона от 1 декабря 2007 года № 315-ФЗ «О саморегулируемых организациях» появилась часть 5, а в статье 5 Федерального закона от 30 декабря 2008 года № 307-ФЗ «Об аудиторской деятельности» — часть 6: теперь сведения о членстве в СРО и о результатах обязательного аудита подлежат внесению в Единый федеральный реестр сведений о фактах деятельности ЮЛ. Такая обязанность возложена на всех членов СРО с 1 октября 2016 года (см. письмо Росреестра от 1 ноября 2016 года № 07-08369/16 «О разъяснении законодательства», а также информационное сообщение Минфина России от 13 июля 2016 года № ИС-аудит-5 «Новые случаи обязательного аудита»).

Таким образом, аудиторскую проверку могут проводить только те аудиторские компании, которые соответствуют требованиям, перечисленным в Законе № 307-Ф3:

Если вы решили воспользоваться услугами аудиторско-консалтинговой компании, то убедитесь в том, что она соответствует всем требованиям, а ее специалисты обладают достаточной квалификацией.

Этапы аудита финансовой отчетности по МСФО

Если в целях экономии вы решили провести аудит вначале по РСБУ, а затем привлечь аудиторов из аудиторского агентства для проверки финансовой отчетности по МСФО, скорее всего, ваши надежды на сокращения затрат на аудит будут разрушены. Все дело в том, что вам все равно придется оплатить дополнительную проверку отчетности по РСБУ — скорее всего, аудиторы не захотят брать на себя ответственность за составление отчетности по МСФО, данные для которой нужно брать из отчетности по РСБУ, составленной другими аудиторами, ведь их квалификации, по всей видимости, не хватило для составления отчетности по международным стандартам. Значит, ошибки, вероятно допущенные предшественником, автоматически перейдут в отчетность по международному формату. Репутацией уважающая себя компания рисковать не станет и как минимум потребует проведения экспресс-аудита по РСБУ. Тем более, если речь идет о первом аудите по МСФО, который должен охватывать не менее чем 2-летний период хозяйственной деятельности, ведь требуются сопоставимые сведения за предыдущий отчетный период. А как показывает практика, новым аудиторам, возможно, потребуется контактировать с предшественником для уточнения той или иной информации. Такое общение аудируемое лицо должно будет обеспечить за собственный счет.

Если же вы объявили тендер на аудиторские услуги среди международных компаний, считайте, что аудит уже начался. Мировая практика свидетельствует, что широко известные, авторитетные компании-аудиторы начинают проверку с момента обращения к ним, и эта проверка начинается с изучения репутации заказчика. Уважающие себя аудиторы не станут рисковать собственным авторитетом, связываясь с сомнительными клиентами, поскольку в итоге это может повлечь для них серьезные убытки, и в первую очередь — в отношении профессионального имиджа, риска быть исключенными из рядов профессиональных объединений. Анализу подвергается вся открытая информация, к которой только можно получить доступ: замечен ли был клиент в отмывании денег и мошенничестве, угрожает ли его хозяйственная деятельность окружающей среде, есть ли аффилированность с коррумпированными чиновниками, задействован ли детский труд, существуют ли связи с террористическими ячейками… Публичная финансовая информация дает ответ на вопрос о платежеспособности, финансовой устойчивости, контуре компаний, входящих в группу аудируемого лица.

Исходя из полученных данных аудитор (аудиторская компания) определяет, возьмется ли он за сотрудничество, и, если да — за какие деньги. Для этого оценивается предполагаемый объем работ, исчисляемый в человеко-часах, и умножается на определенную ставку, которая зависит от квалификации аудиторов, входящих в рабочую группу. Для стажеров коэффициент один, для опытных аудиторов с именем — значительно выше.

Итак, стороны пришли к соглашению и договор подписан. Далее следуют три условных этапа:

1. Подготовка

Это этап, включающий создание предварительного плана аудиторской проверки, который, вероятнее всего, еще будет корректироваться, и ознакомление с документацией компании. До начала проверки представителям компании следует предоставить аудитору заявленный им объем учредительной, организационно-хозяйственной, финансовой документации, сообщить сведения о ключевых партнерах и расчетных счетах. В идеале, к моменту «полевой» работы аудитору должен быть представлен сотрудник из бухгалтерии по МСФО, отвечающий за координацию аудиторской проверки в компании. Ему должны быть делегированы достаточные полномочия:

- в получении во всех структурных единицах материнской организации любых необходимых документов: от «первички» и договоров с контрагентами до бюджетов и инвестиционных планов;

- для формирования информационных запросов в кредитные организации, а также адресованные контрагентам, о подтверждении остатков денежных сумм и состоянии расчетов — при этом сведения должны быть направлены по адресу компании-аудитора.

Аудитор должен получить в складские, производственные, офисные объекты беспрепятственный доступ, необходимый при проведении инвентаризации, интервьюирования сотрудников, получения разъяснений у представителей менеджмента, контроле выполнения внутренних регламентов.

2. Аудит

Этап проверки, в ходе которого происходит тщательный и последовательный анализ финансовой отчетности, составленной по международным стандартам, и всех предоставленных документов. При первичном аудите в первую очередь проверяется документация за год работы организации, предшествующий отчетному, далее — за начальные 3 квартала отчетного периода и, наконец, с учетом выполненных корректировок в промежуточной отчетности — за последний квартал текущего года.

3. Заключение

Финальный этап, предполагающий работу аудиторов над систематизацией полученных данных и написание заключения. Аудитор готовит отчет и редактирует его согласно техническим требованиям. На этом этапе компания извлекает максимум пользы из процедуры, поскольку аудитор предоставляет результаты сложной аналитической работы, которые можно использовать для оптимизации рабочих процессов. Если отчетность компании в чем-то не соответствует международным стандартам, то аудитор дает рекомендации по выполнению необходимых изменений. Руководству следует понимать, как бы компания не готовилась к первому аудиту, не стоит испытывать избыточный оптимизм — принцип осмотрительности (prudence) МСФО не позволяет аудитору вызывать у менеджмента аудируемого лица необоснованные ожидания относительно величины текущего или потенциального финансового результата.

Итак, после проведенной работы над ошибками, проверки принятых к исправлению замечаний и письменных заверений руководства, выдается аудиторское заключение, оформленное по МСА. Как следует из информационного сообщения Минфина России от 28 декабря 2016 года № ИС-аудит-12 «О протоколе Совета по аудиторской деятельности от 12 декабря 2016 года № 28», аудиторы все еще могут использовать «Сборник примерных форм аудиторских заключений о бухгалтерской (финансовой) отчетности, составленных в соответствии с Международными стандартами аудита (версия 1/2016)», в особенности в части примерных форм:

Потенциальному заказчику аудиторских услуг также не будет лишним с ними ознакомиться.

Сроки проведения аудита зависят от масштаба деятельности аудируемой компании. Чем крупнее организация, тем больше документов требуют проверки. Скорость процедуры определяется численностью сотрудников, объемом выручки, совокупной стоимостью имущества, количеством дочерних и зависимых компаний, структурой бухгалтерии, а также опытом и квалификацией аудиторов. Процесс можно ускорить оперативным реагированием на запросы аудитора и своевременным предоставлением необходимой документации.

Читайте также