Почему в ЕГРЮЛ может быть внесена запись о недостоверности и что делать, если она появилась

1 января 2016 года вступили в силу изменения к Федеральному закону от 8 августа 2008 года № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»[1]. Налоговая инспекция получила право уточнять сведения о компаниях, уже находящихся в ЕГРЮЛ, и при необходимости вносить в реестр записи о недостоверности сведений. Сделано это было для того, чтобы избавиться от порочной практики использования компаниями массовых адресов регистрации и номинальных руководителей.

Содержание статьи:

Причины внесения записи о недостоверности сведений

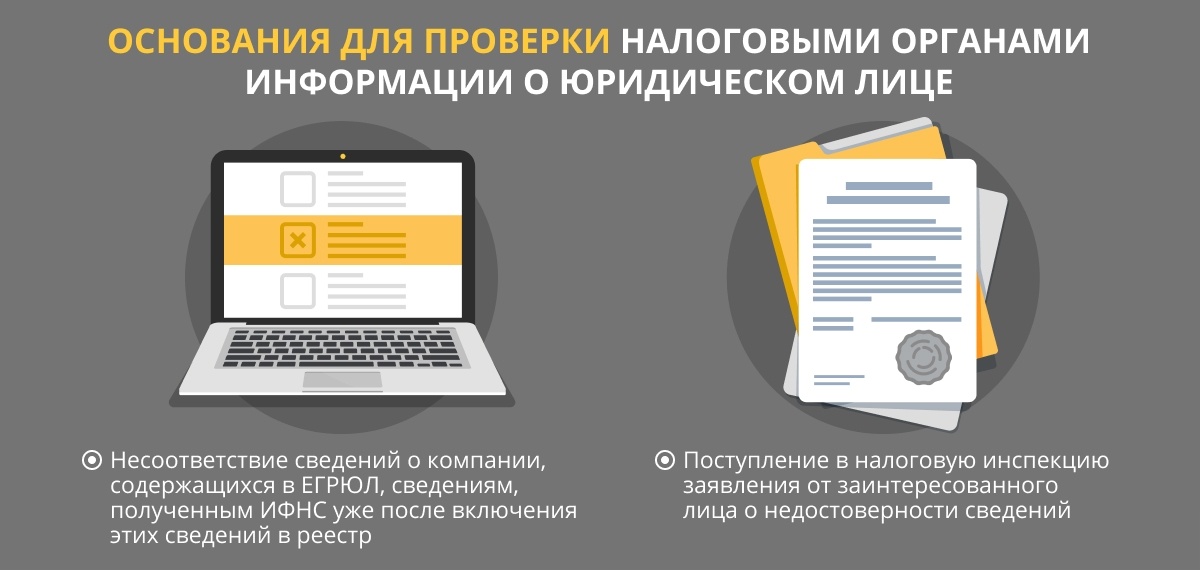

Запись в ЕГРЮЛ о недостоверности сведений о компании появляется после проведения налоговыми органами проверки информации о юридическом лице. Основания для проверки изложены в приказе ФНС России от 11 февраля 2016 года № MMB-7-14/72@[2].

В частности, одним из оснований для начала проверки может стать массовый юридический адрес. Согласно приказу № MMB-7-14/72@, массовым адресом считается такой, на который зарегистрированы пять и более юридических лиц. Способы проведения проверки достоверности сведений регламентируются тем же приказом. Все мероприятия в ее рамках проводятся регистрирующим налоговым органом, а в некоторых особо оговоренных случаях — иными территориальными органами ФНС. Для установления достоверности сведений, согласно пункту 4.2 статьи 9 Федерального закона № 129-ФЗ, налоговая инспекция имеет право:

- изучать документы и сведения, имеющиеся в ее распоряжении, в том числе и возражения всех заинтересованных лиц, а также документы и пояснения, представленные заявителем;

- получать объяснения от лиц, которые могут располагать информацией, имеющей значение для результатов проверки;

- получать справки и сведения, по всем возникающим в процессе проверки вопросам;

- проводить осмотр объектов недвижимости;

- привлекать для проверки специалистов или экспертов[3].

Сроки проведения проверки для включенных в ЕГРЮЛ компаний составляют не более месяца, но если в ее ходе требуется получать объяснения и дополнительные сведения, а также привлекать экспертов, то сроки могут быть увеличены до двух месяцев (пункт 9 части II приложения № 1 к приказу № MMB-7-14/72@)[4].

Если после окончания всех мероприятий налоговая инспекция придет к выводу, что сведения в ЕГРЮЛ действительно недостоверны, то в адрес юридического лица, а также на имя его руководителя и участников будет направлено уведомление с требованием о представлении достоверной информации.

Что можно предпринять при внесении записи в ЕГРЮЛ

Срок для исполнения требования, согласно законодательству, составляет 30 дней (пункт 6 статьи 11 Федерального закона № 129-ФЗ)[5]. В течение этого времени необходимо направить в налоговый орган корректные сведения о компании или документы, подтверждающие правомерность имеющейся информации, — договор аренды, указание на другой адрес в пределах местонахождения компании, актуальные сведения о директоре или участниках.

В случае непредставления информации налоговая инспекция вносит в ЕГРЮЛ запись о недостоверности сведений о юридическом лице, а по истечении шести месяцев со дня внесения записи, компания может быть исключена из ЕГРЮЛ. После принятия решения о внесении или исключении записи уведомление об этом подлежит опубликованию на сайте ФНС России.

Компаниям, даже законопослушным, рекомендуется периодически проверять информацию о себе в общедоступных источниках, таких как www.vestnik-gosreg.ru и egrul.nalog.ru. Очень полезны эти сервисы и для тех, кто хочет убедиться в надежности своих контрагентов.

Кроме исключения компании из ЕГРЮЛ, возможны и другие санкции: руководителю организации и участникам ООО с долей доходов не менее 50% голосов запрещается на три года становиться руководителем или учредителем в других компаниях[6], а счета организации могут быть заблокированы. Кроме того, на должностное лицо может быть наложен штраф на сумму от 5000 до 10 000 рублей, а повторное нарушение грозит дисквалификацией на срок от одного до трех лет (части 4 и 5 статьи 14.25 КоАП)[7].

Чтобы этого избежать, в течение трех месяцев с даты опубликования решения о внесении записи в ЕГРЮЛ учредители должны обратиться в налоговую с соответствующим заявлением. Здесь можно пойти двумя путями — в зависимости от ситуации:

- Если учредитель согласен с выводами налоговой инспекции, то он должен внести изменения в сведения в ЕГРЮЛ. Для этого ему необходимо подать заявление по форме Р13001, если корректировки вносятся в учредительную документацию компании, или по форме Р14001, если изменения не связаны с Уставом. Заявление обязательно должно быть заверено у нотариуса.

- Если учредитель не согласен с результатами проверки и считает, что решение нарушает его права, необходимо составить жалобу с требованием его аннулировать. Для подтверждения достоверности информации потребуется приложить все имеющиеся документальные доказательства. Подробнее об этом мы расскажем отдельно.

Если запись о недостоверных сведениях в ЕГРЮЛ — последствие того, что в реестре был указан массовый адрес регистрации компании, то здесь остается только одно: сменить его на достоверный, например зарегистрировать организацию в новом (своем или арендуемом) помещении с соблюдением всех требований законодательства. Для изменения записи из ЕГРЮЛ необходимо после перерегистрации фирмы заполнить форму Р14001, указав детальные реквизиты адреса точно так же, как он указан в договоре аренды или в свидетельстве о регистрации права собственности. Если есть возможность сменить адрес оперативно, то вся процедура внесения достоверных данных займет около пяти рабочих дней.

Можно ли обжаловать решение проверки?

Первым шагом в обжаловании решения может стать подача возражения в регистрирующий налоговый орган (пункт 6 статьи 9 Федерального закона № 129-ФЗ)[8]. Полное название этого документа — «Возражение заинтересованного лица относительно предстоящей государственной регистрации изменений устава юридического лица или предстоящего внесения сведений в Единый государственный реестр юридических лиц». Подавать возражение необходимо в течение трех месяцев со дня публикации решения в СМИ, оно должно быть оформлено в письменном виде по форме Р38001, бланк которой утвержден приказом ФНС № ММВ-7-14/72@ (приложение № 2), и направлено в налоговую одним из нескольких способов:

- почтой (при этом подлинность подписи должна быть заверена нотариально);

- путем личной подачи документов в ИФНС (при предъявлении паспорта иди другого документа, удостоверяющего личность заявителя);

- в электронной форме (документ заверяется ЭЦП).

Возражение может быть подано как самим налогоплательщиком, так и третьими лицами, если решение об исключении из ЕГРЮЛ затрагивает их непосредственные интересы.

Если налоговая инспекция получает мотивированное возражение в установленные сроки, а при этом к нему приложены все документы, указанные в обосновании требования, то велика вероятность того, что решение о внесении записи о недостоверных сведениях в ЕГРЮЛ или исключение компании из госреестра будет отменено, а запись о недостоверных сведениях удалена из реестра.

Если возражение не было принято, то следующим этапом является подача жалобы. Порядок обжалования записи в ЕГРЮЛ регламентирован главой VIII.1. Федерального закона № 129-ФЗ[9]. Первоначально жалоба подается в вышестоящий налоговый орган, только после этого — в случае принятия неудовлетворительного решения — с жалобой можно обратиться в федеральный налоговый орган или в арбитражный суд. Жалоба подается в письменной форме в течение трех месяцев после вынесения решения о внесении записи о недостоверных сведениях или об исключении компании из ЕГРЮЛ и также может быть направлена почтой, через телекоммуникационные сети или доставлена лично. Жалоба должна быть подписана лицом, ее подающим, или его законным представителем. В жалобе необходимо указать наименование юридического лица, сведения об обжалуемом решении, наименования регистрирующего органа, на решение которого подается жалоба и документальные основания, подтверждающие, что права лица или организации были нарушены.

Если достоверность сведений, представленных компанией, будет доказана или выяснится, что регистрирующие налоговые органы допустили нарушения регламента действий при проверке, суд с большой вероятностью встанет на сторону налогоплательщика и удовлетворит его требования.

Примером такого решения, в частности, является решение Вологодского Арбитражного суда по делу № А13-11439/2017 от 27 ноября 2017 года. Исключение из ЕГРЮЛ ООО «Промышленное оборудование» было признано незаконным, поскольку в суде было доказано, что компания своевременно представила регистрирующему органу сведения, подтверждающие достоверность юридического адреса, однако это заявление было оставлено без рассмотрения и проверки. Суд обязал Межрайонную инспекцию ФНС устранить допущенные нарушения прав и интересов компании и взыскал с нее судебные расходы по уплате госпошлины в пользу ООО «Промышленное оборудование»[10].

Арбитражный суд Хабаровского края 12 июля 2017 года принял решение по делу № А73-5679/2017 в пользу ООО «Качество Плюс» о признании незаконными действий налоговой инспекции по внесению в ЕГРЮЛ записи о недостоверности адреса компании. Налоговую инспекцию обязали произвести исключение записи из ЕГРЮЛ и компенсировать ООО «Качество Плюс» расходы в размере 23 000 рублей[11].

Итак, суд встанет на сторону налогоплательщика только в том случае, если он докажет достоверность представленных данных или если налоговая допустила нарушения при проверке. Чтобы исправить ситуацию без дополнительных рисков, учредителю имеет смысл обратиться к помощи квалифицированных юристов.