Торговля ценными бумагами: на заметку новичкам фондового рынка

На практике мало кто представляет, что такое торговля ценными бумагами, можно ли играть на фондовом рынке без специального образования и с чего начать торговлю акциями. Попробуем разобраться во всем по порядку.

Содержание статьи:

Особенности торговли на рынке ценных бумаг

Рынок ценных бумаг, или фондовый рынок, имеет дело с денежными и товарными ценными бумагами — акциями, чеками, векселями, облигациями и так далее. Не следует путать его с валютным рынком, где предметом купли-продажи является валюта. По сути, фондовый рынок — это целый комплекс механизмов, позволяющий всем желающим совершать операции с ценными бумагами[1]. Основной товар на фондовом рынке — ценные бумаги. Какие бывают ценные бумаги?

- Акции. Акция — это долевая бумага того или иного предприятия. Она дает владельцу право на часть имущества компании, если та будет ликвидирована, а также на долю дохода, если компания будет процветать. Акции — финансовый инструмент высокого риска, но, с другой стороны, торговля акциями может принести высокую прибыль.

Сегодня ведется торговля не столько акциями, сколько курсом цен на эти акции. Теперь на определенные ценные бумаги покупается непосредственно CFD (Contract For Difference) — «контракт на разницу цен». Что это значит и почему это более выгодно, чем торговля акциями в традиционном понимании? Все просто: покупая CFD, можно купить акцию и продать ее в любой момент, выиграв на разнице цен. То есть это практически беспроигрышный вариант игры на фондовом рынке, потому что по сути своей CFD являются таким финансовым инструментом, который дает возможность получать доход как на повышении, так и на понижении цены базового товара или ценной бумаги. - Облигации. Облигациями называют долговые ценные бумаги, которые можно продавать по номинальной стоимости с присовокуплением процента. По сути, выпуская облигации, компании берут в долг у инвестора, обязуясь вернуть средства с процентами. Облигации менее доходны, однако и менее рискованны, чем акции.

- Векселя. Вексель — в наши дни не самая распространенная ценная бумага. Она представляет собой обязательство о возвращении задолженности.

- Чеки. Чек имеет немало общего с векселем. Это бумага, удостоверяющая право держателя на получение определенной суммы в банке. Основное отличие чека от векселя состоит в том, что первый выписывается только банками, а второй — любыми коммерческими организациями.

- Коносаменты. Эта ценная бумага выдается только перевозчиком какого-либо груза его владельцу и дает держателю право на получение данного груза.

- Банковские сертификаты. Этот тип бумаг представляет собой свидетельство о банковском вкладе с обязательством выдачи самого вклада и причитающихся по нему процентов через определенный срок.

Классификация рынка ценных бумаг

- По этапу обращения ценных бумаг различают первичный и вторичный фондовый рынок. На первичном рынке производится выпуск (или эмиссия) ценных бумаг, а на вторичном идет торговля выпущенными ранее финансовыми инструментами.

- По типу регулирования выделяют организованный и неорганизованный рынок. Организованный рынок работает по четким фиксированным правилам, а неорганизованный основывается на частных договоренностях между участниками сделки. Стоит уточнить, что в наши дни неорганизованный рынок фактически прекратил свое существование.

- По срокам исполнения сделок различают кассовый и срочный. Кассовый предполагает немедленное исполнение сделки, а срочный — исполнение сделки в пределах определенного срока, например нескольких недель или месяцев.

- По способу торговли различают традиционный и компьютеризированный. Как следует из названия, для совершения традиционной сделки обе стороны встречаются лицом к лицу. При оформлении компьютеризированных сделок личного присутствия не требуется, все операции совершаются онлайн.

- По месту заключения сделок различают биржевой и внебиржевой рынки. Первый предполагает совершение сделки при участии биржи, второй — без ее участия.

Новичка эта классификация может запутать, но для понимания механизмов торговли ценными бумагами нужно осознавать, что все указанные выше типы рынков тесно взаимосвязаны. Так, практически вся торговля акциями и облигациями сейчас ведется на организованном компьютеризированном биржевом рынке.

Механизм торговли ценными бумагами

Как выглядит механизм торговли ценными бумагами? Торговля ценными бумагами проходит на фондовых биржах. Это торговые площадки, на которых продаются и покупаются финансовые активы.

Покупать и продавать ценные бумаги могут только юридические лица. Однако это не значит, что частное лицо не сможет заработать на фондовом рынке. Принять участие в операциях может любой, но физическим лицам для этого требуется посредник — брокер. Брокер будет заключать сделки, а физлицо — получать доход, отчисляя брокерской компании определенный процент за участие.

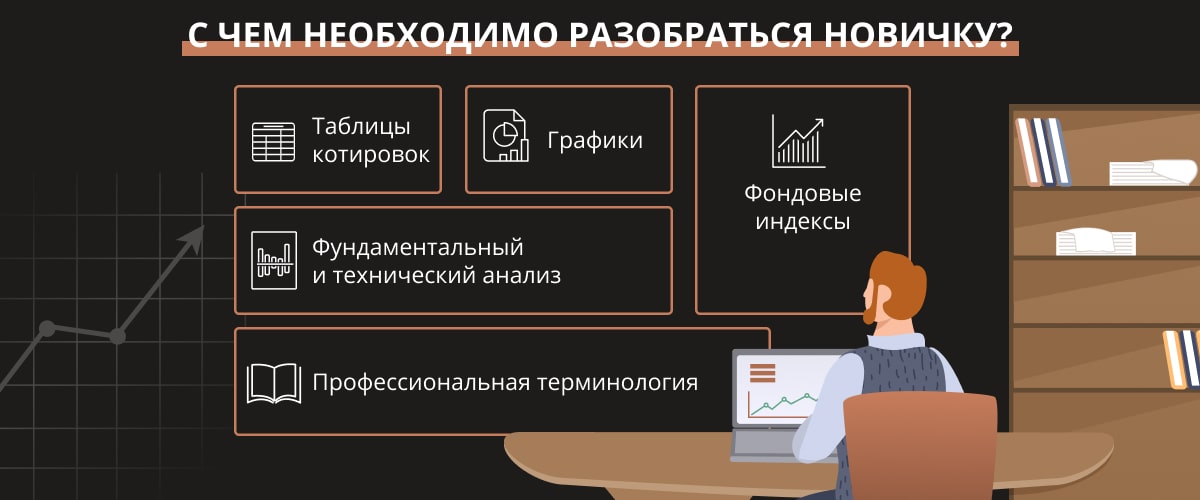

Для того чтобы узнать, как играть на рынке ценных бумаг, необходимо как минимум владеть базовыми знаниями по экономике и изучить механизмы работы фондовой биржи. Рассказать об этом в рамках одной статьи невозможно, однако с помощью специальной литературы вы можете ознакомиться с основами, необходимыми для игры на бирже. Что нужно знать участнику фондового рынка?

- Таблицы котировок. В них сведена воедино информация по каждому виду акций: минимальная и максимальная цена, цена открытия и закрытия сессии, оборот за день.

- Графики. Это наглядное выражение той информации, которая содержится в таблицах. Удобство графиков в том, что вы можете увидеть данные за четко очерченный период времени.

- Фондовые индексы. Они обозначают тренд движения — роста или падения — не для одного вида акций, а всего рынка в целом. Индексов очень много (около 2500), но знать их все не требуется, достаточно ознакомиться с основными, в частности российским ММВБ.

- Фундаментальный и технический анализ. Это основы финансовой математики, которые позволят анализировать и рассчитывать доходность сделок на рынке ценных бумаг.

- Профессиональная терминология. Без знания и понимания терминологического аппарата можно не рассчитывать на прибыльную торговлю ценными бумагами.

Конечно, чтобы в полной мере ориентироваться в вопросе, лучше не ограничиваться чтением литературы, а записаться на профессиональные курсы и получить финансовое образование соответствующего профиля.

К вопросу о доходах и рисках

Ценные бумаги — такой же товар, как и любой другой. Поэтому и основной принцип торговли на фондовой бирже прост: купить дешевле и продать дороже. Поскольку цены постоянно изменяются, важно правильно высчитать моменты купли и продажи для достижения максимального уровня доходности.

Доход от ценных бумаг можно получать как продавая их, так и просто владея ими — в виде дивидендов, процентных платежей или реализации долговых платежей.

Что влияет на доход от ценных бумаг?

Доходы во многом зависят от ликвидности (то есть востребованности на рынке) и вида ценных бумаг. К примеру, акции — наиболее доходные бумаги, но они же и самые рискованные. Иными словами, торгуя акциями, вы можете как полностью прогореть, так и выиграть. Облигации, векселя и сберегательные сертификаты такого дохода принести не могут, но это стабильные бумаги, и риск потерять свои средства здесь намного ниже.

Ликвидность, как мы уже упоминали, тоже очень важна. В сущности, ликвидность означает возможность продать акции по стоимости, максимально приближенной к рыночной, в любой момент. Высоколиквидные акции крупных компаний (так называемые голубые фишки) — хороший выбор, если вы делаете первые шаги на фондовой бирже. Колебания курса этих акций незначительны, а стоимость — высока. Низколиквидные акции, не пользующиеся спросом, — более рискованный инструмент, к которому, как правило, обращаются лишь опытные игроки, способные обращать колебания цен себе на пользу. Правда, сложность заключается в том, что для торговли настоящими акциями с передачей права собственности необходим депозит не менее 5000 долларов. В случае меньшего оборота (меньшего депозита) получить хоть сколько-нибудь ощутимый доход от разницы цен (колебаний курсов) попросту невозможно. Этим в том числе и объясняется востребованность CFD-контрактов. Они дают возможность торговать при минимальном стартовом капитале.

Вне зависимости от того, сколько средств вы вложили в рынок ценных бумаг, следует грамотно и взвешенно распределять свои активы. Специалисты рекомендуют разделять средства между низко- и высоколиквидными акциями, рискованными и стабильными финансовыми инструментами. Конечно, никакая литература не даст вам полного представления о рынке: этому нужно учиться на практике, желательно под руководством опытного брокера.

Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.