Налоговый аудит: виды и методика проведения

Чаще всего налоговый аудит компания начинает проводить в преддверии налоговых проверок, которые являются для нее серьезным испытанием. Однако если заранее и грамотно подготовиться к ним, то можно свести к минимуму имеющиеся налоговые риски и избежать множества потенциальных проблем. Качественный налоговый аудит не только выявит и устранит ошибки в налоговых документах, снизит издержки компании по налоговым доначислениям, штрафам и пеням, но и создаст основу для оптимизации налогооблагаемой базы.

Содержание:

Что такое налоговый аудит

Налоги, налоги, налоги — это слово любой руководитель предприятия (да и не только руководитель) слышит каждый день. Так что же такое налоги? Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

Ключевым моментом в определении является условие обязательности. Иными словами, если налог по какой-то причине не будет уплачен в срок, то заплатить все равно придется. Но в этом случае уже не только налог, но и штраф, равный 20% от суммы неуплаты (статья 122 НК РФ), а также пени, размер которых зависит от величины ставки рефинансирования ЦБ РФ (напомним, что в настоящее время ставка рефинансирования приравнена к ключевой ставке ЦБ РФ).

Чтобы избежать потенциальных штрафов и доначислений, многие компании проводят аудит системы налогообложения на предприятии или налоговый аудит. Стоит отметить, что оценить вероятность проведения налоговой проверки на предприятии довольно просто — для этого нужно воспользоваться Концепцией планирования выездных налоговых проверок, утвержденной приказом ФНС России от 30 мая 2007 года № ММ-3-06/333@. В ней приведены усредненные значения таких показателей, как:

Если хотя бы один рассчитанный показатель будет существенно отличаться от нормативных значений, то вероятность прихода в организацию налоговой инспекции близка к абсолютной.

На заметку

Налоговый аудит — это проверка соблюдения налогового законодательства на предмет правильности определения налогооблагаемой базы, применения ставок и льгот, заполнения налоговых деклараций, своевременности начисления налогов и перечисления налоговых платежей в бюджет. Данный вид аудита проводится как собственниками, так и руководителями компаний, в том числе для проверки квалификации сотрудников, отвечающих за расчет и исчисление налогов.

Основной целью аудита налогов является выявление и устранение налоговых рисков для дальнейших прохождений проверок контролирующими органами с минимальными доначислениями.

Виды налогового аудита

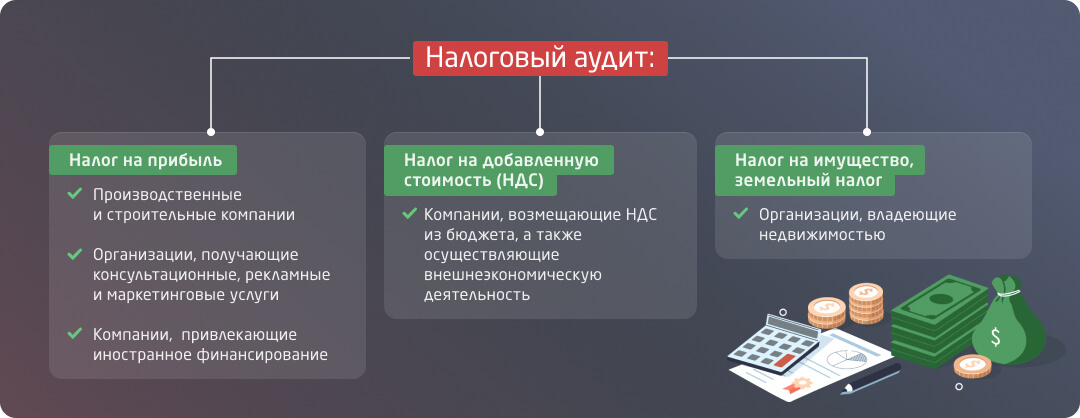

Рассмотрим основные виды налогов, установленные в РФ, анализируемые в ходе проверки:

Налог на прибыль

Налог на прибыль — обычно составляет 20% от прибыли предприятия. Проверка правильности исчисления данного налога прежде всего необходима производственным и строительным компаниям, где существуют сложные механизмы расчетов себестоимости выпускаемой продукции. Также пристальное внимание уделяется организациям, получающим консультационные, рекламные и маркетинговые услуги. Компании, активно привлекающие иностранное финансирование, также находятся в зоне высокого риска.

Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость (НДС) — как правило, исчисляется по ставке 18% от суммы реализованных товаров, работ и услуг. Проверка правильности исчисления данного налога обычно необходима компаниям, возмещающим НДС из бюджета, а также осуществляющим внешнеэкономическую деятельность.

Налог на имущество, земельный налог

Аудит налогообложения в данном случае необходим организациям, владеющим недвижимостью. Дело в том, что по отдельным объектам налог исчисляется не с той стоимости, которая отражена на счетах бухгалтерского учета, а с кадастровой стоимости, определяемой органами Росреестра.

Страховые взносы

На правильность исчисления страховых взносов следует обратить внимание всем компаниям, учитывая, что с 1 января 2017 года их администрированием занимаются налоговые органы, а не Фонды социального страхования.

Кроме того, при проверке анализируются следующие налоги и сборы: транспортный налог, платежи за негативное воздействие на окружающую среду, уплата государственных пошлин и другие. В ходе налогового аудита может быть рассмотрен как один конкретный налог (например, НДС или налог на прибыль), так и абсолютно все налоги, исчисляемые предприятием.

Важно!

Информация, полученная в ходе аудита, является конфиденциальной, ее использование и распространение не допускаются, но с 1 января 2018 года аудиторскую тайну предлагается отменить. Возможно, должностные лица налоговых органов будут иметь право требовать у аудиторов все документы о налогоплательщике, полученные ими при аудиторской деятельности. Правительство РФ уже одобрило этот законопроект.[1]

При проведении налогового аудита дополнительно может быть проанализирована должная осмотрительность компании в выборе контрагентов — в этом случае она имеет определяющее значение при исчислении налога на прибыль и НДС.

Что оценивается в ходе аудита

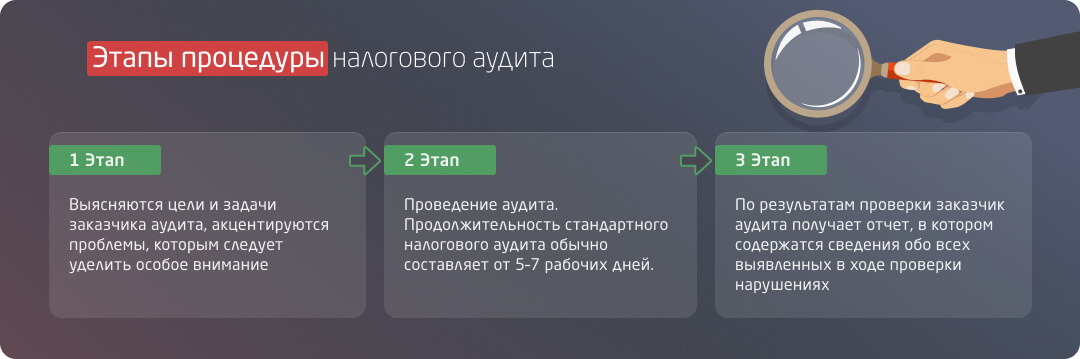

Сама процедура налогового аудита проводится в несколько этапов:

I этап

Перед началом проверки обязательно выясняются цели и задачи заказчика аудита, акцентируются проблемы, которым следует уделить особое внимание.

II этап

Сам налоговый аудит в большинстве случаев проводится на территории компании-заказчика, но в отдельных случаях может быть проведен и в офисе аудиторской фирмы. Продолжительность стандартного налогового аудита обычно составляет от 5–7 рабочих дней.

III этап

По результатам проверки заказчик аудита получает отчет, в котором содержатся сведения обо всех выявленных в ходе проверки нарушениях и, самое главное, подробные рекомендации по их устранению.

В дальнейшем компания может самостоятельно провести работу над замечаниями или обратиться за помощью к специалистам. В любом случае риски серьезных санкций при проверке контролирующими органами будут сведены к минимуму.

Читайте также